Systematic Core Macro - Schrittweise Reaktion auf Veränderungen der Marktbedingungen bei dynamischem Risikomanagement

Dezember 2023

Systematisches Investieren hat in den letzten Jahren vor dem Hintergrund der schwachen Performance traditioneller 60/40-Portfolios wieder an Interesse gewonnen. Vor allem systematische Trendfolgestile schnitten 2022 extrem gut ab, begünstigt durch starke Trends an den Getreide- und Energiemärkten nach der Invasion in der Ukraine sowie durch die Fähigkeit von anhaltenden Rückgängen bei Aktien und Anleihen zu profitieren. Viele Trendfolgemanager hatten im Jahr 2023 zu kämpfen, da sich die starken Marktumkehrungen im März nach dem Zusammenbruch der Silicon Valley Bank als schwierig erwiesen. Andere systematische Ansätze, wie z. B. Value- oder Carry-Strategien, haben sich im vergangenen Jahr jedoch wesentlich besser geschlagen.

Direkte Vorhersagen oder Spekulationen über das künftige Marktverhalten stehen im Widerspruch zum systematischen Anlageansatz, da ein solider systematischer Rahmen versuchen wird, sich im Einklang mit den Marktentwicklungen zu positionieren, um wahrscheinliche Anlagechancen zu nutzen, sobald sie auftreten. Mit Blick auf das Jahr 2024 sind wir jedoch der Meinung, dass viele der Schlüsselthemen, die die Märkte im Jahr 2023 angetrieben haben, weiterhin relevant sein werden. Der anhaltende Russland-Ukraine-Konflikt und die fortgesetzten Spannungen im Nahen Osten werden wahrscheinlich zu einer beharrlichen Volatilität der Energiepreise führen. Auch die makroökonomischen Aussichten sind nach wie vor ungewiss, und die Geldpolitik der Zentralbanken wird die Aussichten für die Renten- und Aktienmärkte weiterhin stark beeinflussen, insbesondere zum Jahresende hin, wenn in den meisten grossen Volkswirtschaften die Devise gilt: " Höher für eine längere Zeit ". Diese Unsicherheiten und die daraus resultierende Volatilität der zugrunde liegenden Märkte begünstigen im Allgemeinen die Stärken eines systematischen Ansatzes, der schrittweise auf Veränderungen der Marktbedingungen reagieren und gleichzeitig das Risikoprofil des Portfolios dynamisch steuern kann.

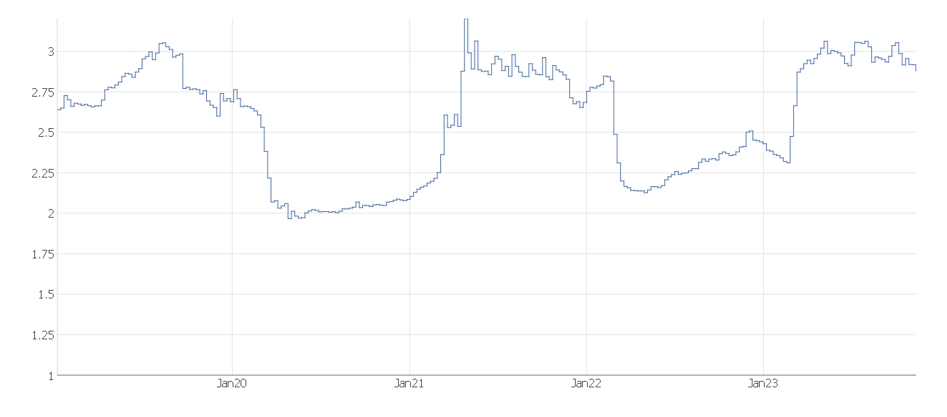

Als systematische Anleger beobachten wir den Konzentrationsgrad der Märkte, in die wir investieren, sehr genau. Ein stärker diversifiziertes Universum bietet mehr unabhängige Handelsmöglichkeiten für das Portfolio, was im Allgemeinen zu höheren erwarteten Renditen führt. Eine Möglichkeit, dies zu veranschaulichen, besteht darin, die Anzahl der unabhängigen Faktoren zu betrachten, die in den Renditen einer Reihe von Märkten enthalten sind. Die nachstehende Grafik zeigt dies für die zehn liquidesten Rohstoffmärkte, zu denen die Energie-, Metall- und Agrarmärkte gehören. In Zeiten makroökonomischen Stresses, z. B. während des Ausbruchs der Covid-Epidemie oder der Invasion in der Ukraine, kann sich die Zahl der unabhängigen Faktoren verringern, da sie schwinden und sich die Märkte ähnlicher verhalten. Wir sind der Meinung, dass diese Anlageklasse bis 2024 ein viel breiteres Spektrum an Möglichkeiten bieten wird.

Anzahl der unabhängigen Faktoren, die die Renditen der zehn liquidesten Rohstoffmärkte bestimmen

Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends.

Ein weiterer wichtiger Faktor bei den Aussichten für systematische Strategien sind die gestiegenen Finanzierungskosten. Das derzeitige Zinsumfeld stellt traditionelle Anlagen, die in der Regel sehr liquiditätsintensiv sind, vor Finanzierungsprobleme, was die Überschussrendite schmälert. Umgekehrt ist dies bei Strategien wie systematischen Makrostrategien, die hauptsächlich in Derivate investieren, häufig nicht der Fall. Hierfür werden in der Regel nur "Margins" gezahlt, während der Grossteil der Vermögenswerte im Portfolio in Barmitteln oder anderen liquiden Instrumenten gehalten wird, die von dem höheren risikofreien Zinssatz profitieren.

Die hierin enthaltenen Informationen dienen nur zu Informationszwecken und sind nicht als Anlageberatung zu verstehen. Die hierin enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Für die Richtigkeit und Vollständigkeit der hierin enthaltenen Informationen wird keine Haftung übernommen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die erwähnten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder als Aufforderung zur Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die Erwähnung eines Wertpapiers stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die aufgeführten Wertpapiere wurden aus dem von den Portfoliomanagern abgedeckten Wertpapieruniversum ausgewählt, um dem Leser ein besseres Verständnis der dargestellten Themen zu ermöglichen. Die aufgeführten Wertpapiere werden nicht notwendigerweise von jedem Portfolio gehalten und stellen weder Empfehlungen der Portfoliomanager noch eine Garantie für die Verwirklichung der Ziele dar.

Dieses Material enthält zukunftsgerichtete Aussagen in Bezug auf die Ziele, Möglichkeiten und die zukünftige Performance des US-Marktes im Allgemeinen. Zukunftsgerichtete Aussagen können durch die Verwendung von Worten wie "glauben", "erwarten", "antizipieren", "sollten", "geplant", "geschätzt", "potenziell" und anderen ähnlichen Begriffen gekennzeichnet sein. Beispiele für zukunftsgerichtete Aussagen sind u.a. Schätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den Erfolg oder Nichterfolg einer bestimmten Anlagestrategie. Sie unterliegen verschiedenen Faktoren, einschließlich, aber nicht beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen, Veränderungen des Wettbewerbs innerhalb bestimmter Branchen und Märkte, Änderungen der Zinssätze, Änderungen in der Gesetzgebung oder Regulierung sowie andere wirtschaftliche, wettbewerbsbezogene, staatliche, regulatorische und technologische Faktoren, die sich auf die Geschäftstätigkeit eines Portfolios auswirken und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind zukunftsorientiert und beinhalten eine Reihe von bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, und dementsprechend können die tatsächlichen Ergebnisse erheblich von denen abweichen, die in solchen zukunftsorientierten Aussagen widergespiegelt oder in Erwägung gezogen werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich nicht auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten. Weder GAM noch eine seiner Tochtergesellschaften oder Direktoren noch eine andere natürliche oder juristische Person übernimmt eine Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, späterer Ereignisse oder anderer Umstände zu aktualisieren. Alle hierin gemachten Aussagen beziehen sich nur auf das Datum, an dem sie gemacht wurden.