Jian Shi Cortesi, Investment Director, Asia/China Growth Equities, befasst sich mit der komplexen Dynamik chinesischer und asiatischer Aktien. Sie konzentriert sich auf die Auswirkungen von Produktionsverlagerungen, den Aufstieg Indiens und die möglichen Parallelen zur wirtschaftlichen Entwicklung Japans.

20. Februar 2024

Der chinesische Aktienmarkt gab in letzter Zeit Anlass zur Besorgnis, da die schwache Performance für Aufsehen sorgte. Während in den Schlagzeilen dieser Abschwung häufig auf die vermeintliche Schwäche der chinesischen Wirtschaft zurückgeführt wird, zeigt eine genauere Analyse verblüffende Unterschiede zwischen dem chinesischen BIP-Wachstum und den Aktienmarktrenditen. Die USA haben eine BIP-Wachstumsrate von 2,5 %, das europäische BIP wuchs im vergangenen Jahr um bescheidene 0,6 %, Korea verzeichnete ein BIP-Wachstum von 1,4 %, und Indiens robuste Wirtschaft legte mit einem bemerkenswerten Wachstum von 7,3 % zu. Überraschenderweise ist der chinesische Aktienmarkt trotz eines BIP-Wachstums von 5,2 % im selben Zeitraum um 11 % zurückgegangen. Diese Divergenz stellt die herkömmliche Erkenntnis in Frage, dass die Aktienmarktrenditen direkt mit dem Wirtschaftswachstum korrelieren. Bemerkenswert ist, dass die anderen oben erwähnten grossen Märkte Renditen von mehr als 20 % erzielten und China als Ausreisser dasteht.

Wenn der chinesische Aktienmarkt schwächelt, verweisen Analysten häufig auf den Immobiliensektor. Immobilienblasen und regulatorische Änderungen können die Stimmung der Anleger erheblich beeinflussen, aber was hat die chinesischen Aktien tatsächlich nach unten getrieben? Es war einfach das Zusammenspiel von Angebot und Nachfrage, das den vorherrschenden Pessimismus über die Aussichten Chinas widerspiegelt und zu Verkaufsdruck führt, selbst wenn das BIP-Wachstum positiv bleibt.

Produktionsverlagerungen: Eine Geschichte von Anpassung und wirtschaftlicher Entwicklung

Die globale Produktionslandschaft hat sich stark verändert, da Unternehmen ihre Produktionsstätten zunehmend aus China verlagern. Dieses Phänomen, das häufig Teil eines umfassenderen Trends ist, der als "Entkopplung" bezeichnet wird, wirft Fragen zu seinen Auswirkungen auf die chinesische Wirtschaft auf. Wird es zum Zusammenbruch führen? Lassen Sie uns dies am Beispiel der Schuhproduktion von Nike illustrieren.

In den 1960er und 1970er Jahren wurden die Schuhe von Nike in Japan hergestellt und in den USA verkauft. Zu dieser Zeit erholte sich Japan noch vom Zweiten Weltkrieg und bot billige Arbeitskräfte. Zu Beginn der 1980er Jahre stiegen jedoch die Produktionskosten in Japan, was eine Verlagerung nach Taiwan zur Folge hatte. Taiwan nutzte seine qualifizierten Arbeitskräfte und seine Kostenvorteile. Da jedoch auch die Produktionskosten in Taiwan stiegen, ging der Staffelstab an China über. Das Etikett "Made in China" wurde zum Synonym für Erschwinglichkeit und Effizienz. In den letzten zehn Jahren stiegen jedoch auch in China die Produktionskosten, was dazu führte, dass die Schuhfabriken aus China abwanderten, auch wenn sie weiterhin in chinesischem Besitz sind. Die neuen Ziele? Südostasien und Afrika.

Nun wollen wir uns die entscheidende Frage stellen: Was geschah mit den Regionen, die bei der Verlagerung der Produktion zurückblieben? Als die Schuhproduktion Japan verliess, brach das Land zusammen? Weit gefehlt. Japan diversifizierte sich. Es ging von der Schuhherstellung zur Produktion von Fernsehern, Videogeräten, Audiorecordern und Autos über. Innovation und Technologie wurden zur Stärke des Landes. Als die Schuhindustrie von Taiwan nach China abwanderte, erlitt Taiwan einen wirtschaftlichen Abschwung? Ganz und gar nicht. Taiwan konzentrierte sich auf die Unterhaltungselektronik und die Halbleiterindustrie. Das Land passte sich an, gedieh und setzte seinen wirtschaftlichen Aufstieg fort. Heute hat sich die Schuhproduktion von China nach Südostasien und Afrika verlagert, aber China ist, wie seine Vorgänger, widerstandsfähig. Das Land verlagert den Schwerpunkt auf Industrien mit höherer Wertschöpfung, Technologie, Innovation und fortschrittliche Fertigung.

Die Wahrheit ist, dass sich das verarbeitende Gewerbe in Regionen mit billigeren Arbeitskräften verlagert. Wenn die Produktion dorthin verlagert wird, passen sich diese Regionen an, entwickeln sich weiter und steigen oft in eine höherwertige Produktion auf. Dieser Zyklus bringt sie vom Entwicklungs- zum Industriestatus. Während die Schuhfabriken in andere Regionen abwandern, geht Chinas Wirtschaftsgeschichte weiter - eine Geschichte der Anpassung, der Widerstandsfähigkeit und des Wandels.

Indien gegen China - wer wird gewinnen?

Die immer wiederkehrende Debatte darüber, ob Indien oder China letztlich als Gewinner hervorgehen wird, vereinfacht die komplexe Dynamik des globalen Wirtschaftswachstums zu sehr. Warum muss es ein Nullsummenspiel sein? Die Geschichte zeigt, dass der wirtschaftliche Aufstieg einer Nation nicht zwangsläufig auf Kosten einer anderen geht. Die USA sind aufgestiegen, ohne den Wohlstand des Vereinigten Königreichs zu schmälern. Beide existierten nebeneinander und trugen zum globalen Fortschritt bei. Das Wirtschaftswachstum Japans hat den USA nicht geschadet. Stattdessen war es ein Katalysator für die weltweite Expansion. Das schnelle BIP-Wachstum Chinas ging nicht auf Kosten anderer Länder. Es förderte das weltweite Wirtschaftswachstum.

Heute befindet sich Indien in einem Aufschwung, der von einer jungen Bevölkerung, technologischen Fortschritten und Marktreformen angetrieben wird. Der Aufstieg Indiens erfordert jedoch nicht zwangsläufig den Niedergang Chinas. Stellen Sie sich stattdessen ein Szenario vor, bei dem die Produktion von Gütern des unteren Marktsegments nach Indien und Südostasien verlagert wird. In dem Masse, in dem der indische Fertigungssektor floriert, gewinnen die Bürger des Landes an Kaufkraft. Diese gestärkten Verbraucher können dann in China hergestellte Fernseher, Smartphones und Autos kaufen. So kann das Wachstum Indiens indirekt China zugute kommen.

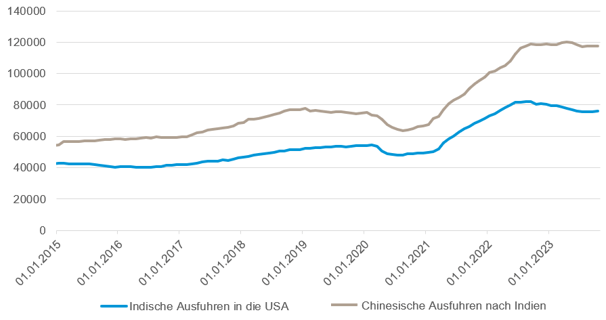

Abbildung 1: Indische Ausfuhren in die USA und chinesische Ausfuhren nach Indien

Anstatt dies als Nullsummenspiel zu betrachten, sollten wir erkennen, dass Indien und China harmonisch nebeneinander bestehen können. Ihre einzigartigen Stärken tragen zum globalen Wohlstand bei. Abbildung 1 zeigt, dass die indischen Exporte in die USA von 2017 bis 2023, dem Höhepunkt der Handelskriegsdiskussionen und der Debatten über die Deglobalisierung, stark ansteigen. Die graue Linie zeigt, dass Chinas Exporte nach Indien buchstäblich einen parallelen Weg einschlugen. Betrachten Sie es als eine steigende Flut, die alle Boote hebt. Wenn sich die wirtschaftlichen Aussichten einer Nation verbessern, muss das nicht auf Kosten einer anderen gehen. Vor dem Hintergrund dieser wichtigen Erkenntnis können sowohl Indien als auch China gleichzeitig florieren und zum globalen Wirtschaftswachstum beitragen.

Das Risiko der "Japanisierung" beherrschen

Als zweitgrösste Volkswirtschaft der Welt steht China nun an einem Scheideweg, und es gibt Diskussionen über ein Phänomen, das unheilvoll als "Japanisierung" bezeichnet wird. Dieser Begriff erinnert an Japans 15 Jahre andauernde Periode geringen Wachstums und anhaltender Deflation nach dem Platzen einer durch Vermögenswerte aufgeblähten Blase in den späten 1990er Jahren.

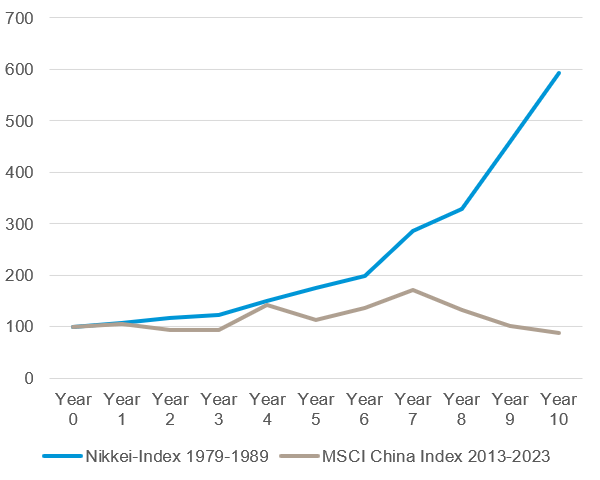

Abbildung 2: Aktienkursindizes

Bevor die Blase in Japan platzte, stieg der japanische Nikkei-Index zwischen 1979 und 1989 von 100 auf 600, was einer Versechsfachung entspricht. Der chinesische Aktienmarkt (graue Linie in Abbildung 2) folgt einem ganz eigenen Weg, wobei der MSCI China Index über zehn Jahre bis zum 31. Dezember 2023 um 8,88 % steigt.

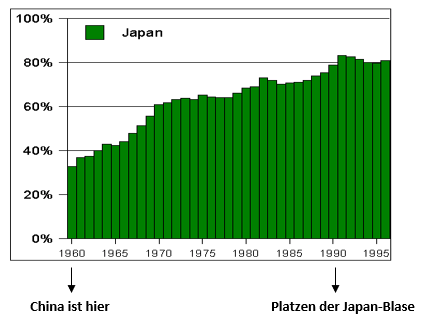

Abbildung 3: Japans BIP (KKP) pro Kopf im Vergleich zu den USA

Wir können die Geschichte zurückspulen und Japans Entwicklung untersuchen, indem wir sein Pro-Kopf-BIP in Kaufkraftparität (KKP) mit dem der USA vergleichen. Anfangs lag das Pro-Kopf-BIP Japans bei etwa 30 % des US-BIP. Im Laufe der Zeit expandierte Japans Wirtschaft, und sein Pro-Kopf-BIP stieg allmählich auf etwa 80 % des US-Niveaus. Im Jahr 1990 platzte jedoch Japans Blase und stürzte das Land in die Stagnation. Vergleicht man das Pro-Kopf-BIP Chinas mit dem der USA, so stellt man fest, dass das derzeitige Pro-Kopf-BIP Chinas nur etwa 30 % des US-amerikanischen Wertes beträgt. Die klaffende Lücke unterstreicht, dass sich China in einem anderen Entwicklungsstadium befindet und von einem Platzen der Blase wie in Japan weit entfernt ist.

Auch wenn man Parallelen zwischen China und Japan ziehen kann, müssen wir vorsichtig sein. Die Kontexte unterscheiden sich erheblich. China hat mit einer Reihe eigener Herausforderungen und Chancen zu kämpfen. Die Annahme, dass China unweigerlich den Weg Japans nachzeichnen wird, vereinfacht die komplexe Struktur ihrer wirtschaftlichen Entwicklungen zu sehr. Wenn sich der Vorhang hebt, werden wir Zeuge einer Nation, die sich auf unbekanntem Terrain bewegt, eine Geschichte, die sich von allen vorherigen unterscheidet.

China neu definieren

Wenn von China die Rede ist, haben viele ausländische Investoren immer noch den Eindruck, dass das Land minderwertige und billige Produkte herstellt. Ausländische Investoren assoziieren China oft mit billigen Massenprodukten. Diese Sichtweise übersieht jedoch die beeindruckenden Fortschritte des Landes in den Bereichen Technologie und Innovation. Erfolgsgeschichten chinesischer Unternehmen wie Lenovo widerlegen das Klischee und zeigen die globale Präsenz und technologische Kompetenz. Darüber hinaus unterstreicht Chinas Eintritt in die kommerzielle Flugzeugindustrie mit seinen eigenen Grossflugzeugen seine Fähigkeiten jenseits konventioneller Erwartungen.

Darüber hinaus revolutioniert China den Bereich der Elektrofahrzeuge (EV) und wird zu einem wichtigen Akteur. Die europäischen Automobilhersteller stehen aufgrund der Vorteile der chinesischen Lieferketten in einem harten Wettbewerb. Vom Batteriematerial (Lithium und Kobalt) über die Batterieproduktion bis hin zur Herstellung von Karosserien und Elektronik - China dominiert die Lieferkette für Elektrofahrzeuge. Effizienz- und Kostenvorteile verschaffen China einen Vorsprung.

Historisch gesehen erleben Nationen, die der technologischen Entwicklung aktiv Priorität einräumen, selten einen wirtschaftlichen Niedergang. Stattdessen blühen sie auf. Chinas unermüdlicher Fokus auf Innovation und Technologieführerschaft positioniert das Land für nachhaltiges Wachstum. In dem Masse, wie das Land von der Herstellung minderwertiger Waren zu Produkten mit höherem Mehrwert übergeht, wird sich die Wahrnehmung zwangsläufig ändern. Chinas Rolle als globaler Innovator und wirtschaftliches Kraftzentrum verdient eine genauere Betrachtung.

Die hierin enthaltenen Informationen dienen lediglich zu Informationszwecken und sind nicht als Anlageberatung zu verstehen. Die hierin enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Es wird keine Haftung für die Richtigkeit und Vollständigkeit der hierin enthaltenen Informationen übernommen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die erwähnten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder als Aufforderung zur Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die Erwähnung eines Wertpapiers stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die aufgeführten Wertpapiere wurden aus dem von den Portfoliomanagern abgedeckten Wertpapieruniversum ausgewählt, um dem Leser ein besseres Verständnis der dargestellten Themen zu ermöglichen. Die aufgeführten Wertpapiere werden nicht notwendigerweise von jedem Portfolio gehalten und stellen keine Empfehlungen der Portfoliomanager dar. Die hier beschriebenen spezifischen Investitionen stellen nicht alle Investitionsentscheidungen des Managers dar. Der Leser sollte nicht davon ausgehen, dass die identifizierten und diskutierten Anlageentscheidungen gewinnbringend waren oder sein werden. Die hierin enthaltenen Verweise auf spezifische Anlageempfehlungen dienen lediglich der Veranschaulichung und sind nicht notwendigerweise repräsentativ für Anlagen, die in der Zukunft getätigt werden. Es wird keine Garantie oder Zusicherung gegeben, dass die Anlageziele erreicht werden. Der Wert von Anlagen kann sowohl steigen als auch fallen. Die Anleger könnten ihre Anlagen ganz oder teilweise verlieren.

Die vorstehenden Ausführungen enthalten zukunftsgerichtete Aussagen zu den Zielen, Möglichkeiten und der künftigen Entwicklung der Märkte im Allgemeinen. Zukunftsgerichtete Aussagen können durch die Verwendung von Worten wie "glauben", "erwarten", "vorhersehen", "sollten", "geplant", "geschätzt", "potenziell" und ähnlichen Begriffen gekennzeichnet sein. Beispiele für zukunftsgerichtete Aussagen sind u.a. Schätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den Erfolg oder Misserfolg einer bestimmten Anlagestrategie. Sie unterliegen verschiedenen Faktoren, einschließlich, aber nicht beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen, Veränderungen des Wettbewerbs innerhalb bestimmter Branchen und Märkte, Änderungen der Zinssätze, Änderungen in der Gesetzgebung oder Regulierung sowie andere wirtschaftliche, wettbewerbsbezogene, staatliche, regulatorische und technologische Faktoren, die sich auf die Geschäftstätigkeit eines Portfolios auswirken und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind zukunftsorientiert und beinhalten eine Reihe von bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, und dementsprechend können die tatsächlichen Ergebnisse erheblich von denen abweichen, die in solchen zukunftsorientierten Aussagen widergespiegelt oder in Erwägung gezogen werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich nicht auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten. Weder GAM noch eine seiner Tochtergesellschaften oder Direktoren noch eine andere natürliche oder juristische Person übernimmt eine Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, späterer Ereignisse oder anderer Umstände zu aktualisieren. Alle hierin gemachten Aussagen beziehen sich nur auf das Datum, an dem sie gemacht wurden.