Die europäischen Bankaktien haben im Jahr 2024 bisher beeindruckende Renditen erzielt (+16,7 %* für den Sektor). Niall Gallagher bewertet die Faktoren, die hinter den Kursgewinnen stehen, und erklärt, warum er europäische Banken weiterhin stark übergewichtet.

25. April 2024

Wir halten seit drei Jahren eine deutliche Übergewichtung in europäischen Banken und sind nach wie vor der Ansicht, dass der Sektor sehr attraktiv bewertet ist.

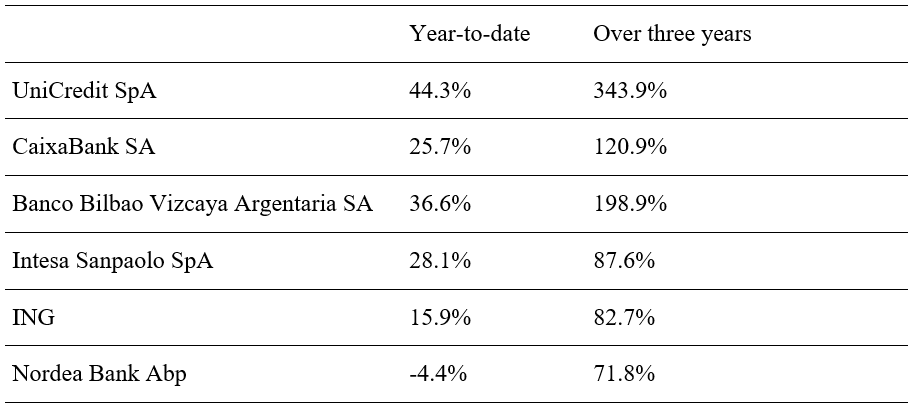

Abbildung 1 zeigt die Gesamtrendite für die fünf von uns bevorzugten traditionellen Bankaktien, und es wird deutlich, dass alle diese Aktien - mit Ausnahme von Nordea - den europäischen Markt deutlich übertroffen haben (der seit Jahresbeginn um +7,3 % gestiegen ist1). Gemessen an den drei Jahren seit unserem anfänglichen Interesse an Banken - seither ist der europäische Markt um 29,1 % gestiegen2 - ist die Performance sogar noch beeindruckender (vollständige Offenlegung: wir haben nicht alle diese Aktien über die gesamten drei Jahre gehalten). Der Sektor hat sich also sehr gut entwickelt.

Abbildung 1: Europäische Bankaktien: Gesamtrendite

1Quelle: GAM, MSCI Europe Index in EUR Netto-Gesamtertrag 31/12/23 bis 4/4/24

2Quelle: GAM, MSCI Europe Index in EUR Netto-Gesamtertrag 4/4/21 bis 4/4/24

Für diejenigen, die sich für technische Analysen interessieren, sei darauf hingewiesen, dass der Relative Strength Index (RSI) dieser Aktien (mit Ausnahme von Nordea) bei über 80 liegt - ein Wert, der in der Regel als "überkauft" gilt, so.dass sich die Frage stellt, ob die Outperformance der europäischen Banken bereits abgeschlossen ist oder ob die Bewertungen kurzfristig überzogen sind.

Unabhängig davon, ob europäische Bankaktien kurzfristig überbewertet sind oder nicht, dürfen wir nicht vergessen, dass ein RSI nur ein kurzfristiger Handelsindikator ist und nichts über die Fundamentaldaten oder die Bewertung der Aktien und vor allem nichts über den Ausgangspunkt der Outperformance aussagt. Es sind diese Faktoren, auf die wir achten müssen, wenn wir überlegen, ob der Performance-Zyklus unserer Bankaktien aus der "Investmentperspektive" zu Ende geht; ein "überkaufter" RSI kann sich durch einen Abverkauf der Aktien oder durch eine kurze Pause normalisieren. Um vorhersagen zu können, was wahrscheinlicher ist, müssen wir den Investmentfall neu überdenken.

Trotz der Gewinne bleiben die Bewertungen günstig

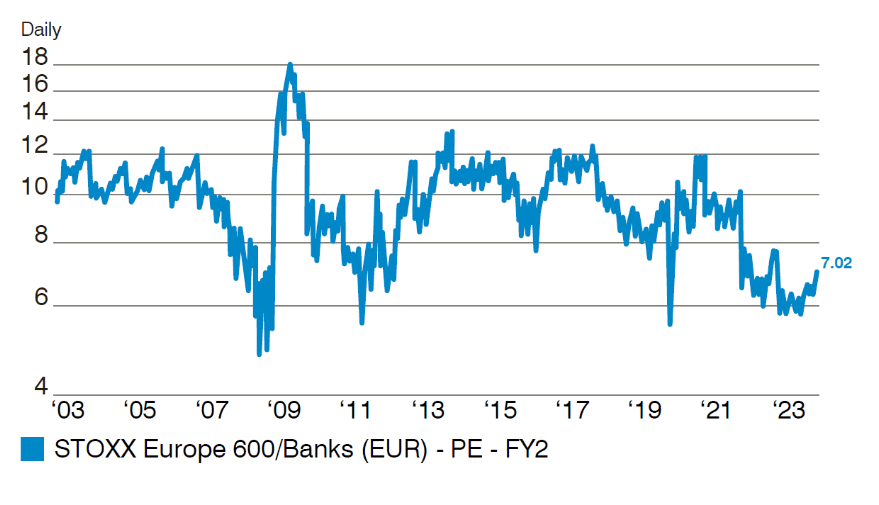

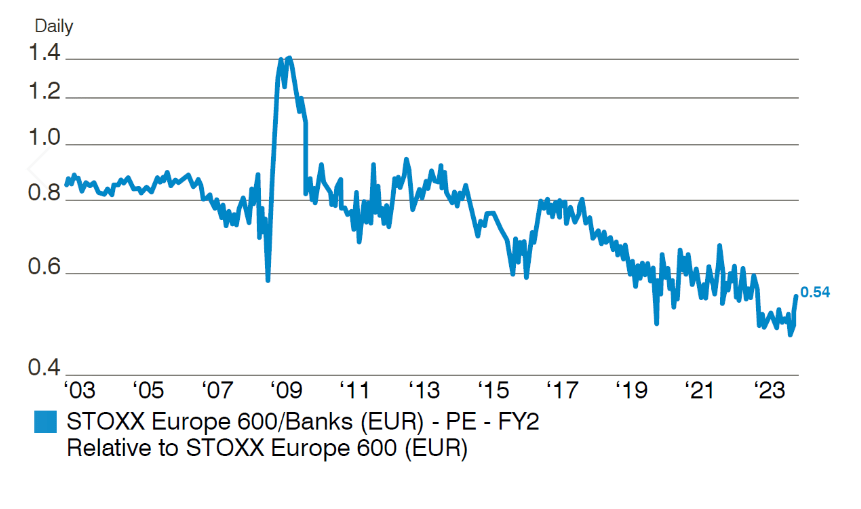

Lassen Sie uns zunächst einen Blick auf die Bewertung werfen und uns daran erinnern, dass der europäische Bankensektor während des grössten Teils des letzten Jahres zu einer der niedrigsten Bewertungen in der Geschichte des Aktienmarktes gehandelt wurde: Abbildung 2 zeigt, dass das Kurs-Gewinn-Verhältnis von unter sechs auf knapp über sieben gestiegen ist. Dem steht jedoch ein langfristiger Durchschnitt von über 9x gegenüber, während das Kurs-Gewinn-Verhältnis (im Vergleich zum breiteren Markt) von 0,48x auf 0,54x gestiegen ist, gegenüber einem langfristigen "Normalwert" von 0,8x. Diese beiden Kennzahlen deuten darauf hin, dass zwischen 35 und 50 % Aufwärtspotenzial besteht, um entweder einen durchschnittlichen Bewertungsmultiplikator (PE-Multiple) zu erreichen oder ein normales Verhältnis zum übrigen Markt herzustellen - auf dieser Grundlage bleibt der Sektor in Bezug auf die Bewertung günstig.

Abbildung 2: PE-Multiple des europäischen Bankensektors

Abbildung 3: Europäischer Bankensektor Kurs-Gewinn-Verhältnis

Wie sieht es aus, wenn die Erträge/Gewinne im Zuge des Zinszyklus sinken, wie es von vielen gefordert wird?

Wir haben in all unseren Mitteilungen deutlich gemacht, dass der Anstieg der Zentralbankzinsen von -0,5 % auf über 2 % die Rentabilität der europäischen Banken verändert und zu einer mehr als doppelt so hohen Eigenkapitalrendite des Sektors geführt hat. Wir sind aber auch der Meinung, dass viele die Beziehung zwischen der Rentabilität des Bankensektors und den Zinssätzen grundlegend missverstehen. In den meisten Zinsumfeldern besteht nur ein geringer Zusammenhang zwischen der Höhe der Zentralbankzinsen oder der Anleiherenditen und den Nettozinsmargen, Erträgen und Gewinnen bzw. der Eigenkapitalrendite des europäischen Bankensektors. Die Gesamtbeziehung zwischen Zinssätzen/Renditen und Bankerträgen ist jedoch nicht- linear/asymmetrisch, d. h. bei den meisten Zinssätzen besteht überhaupt kein Zusammenhang, aber bei sehr niedrigen Zentralbankzinsen und -renditen (unter 1,5 %) sind die Auswirkungen auf die Bankerträge sogar sehr negativ. Das heisst, dass extrem niedrige oder Null-Zinssätze/-Renditen sich sehr negativ auf die Bankerträge/-Eigenkapitalrendite auswirken, aber ansonsten spielen Zinssätze und Renditen kaum eine Rolle, während die Wettbewerbsintensität viel bedeutender ist.

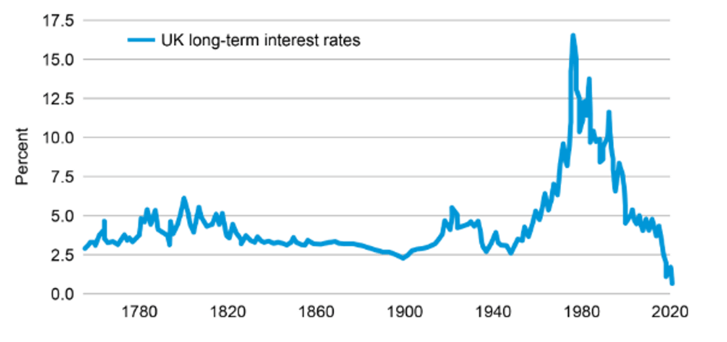

Keine Chance für eine Rückkehr zu ZIRP? ("Zero Interest Rate Policy")

Aus den vielen in den letzten drei Jahren ausführlich dargelegten Gründen, warum wir nicht an eine Rückkehr zu Nullzinsen (zu unseren Lebzeiten) glauben, da die Weltwirtschaft von einer Reihe inflationärer Einflüsse angetrieben wird, aber für diejenigen, die dem skeptisch gegenüberstehen, lohnt sich ein Blick auf Abbildung 4, die 300 Jahre britischer Zinserträge zeigt und verdeutlicht, wie aussergewöhnlich der Zeitraum 2008-2021 war. In der modernen Geschichte gibt es keinen mit 2008-21 vergleichbaren Zeitraum, und viele Wirtschaftswissenschaftler beginnen sich zu fragen, ob die Nullzinsen und die quantitative Lockerung (QE) grosse politische Fehler waren, die zu erheblichen wirtschaftlichen Verzerrungen geführt haben.

Abbildung 4: Zinssätze im Vereinigten Königreich in den letzten 300 Jahren

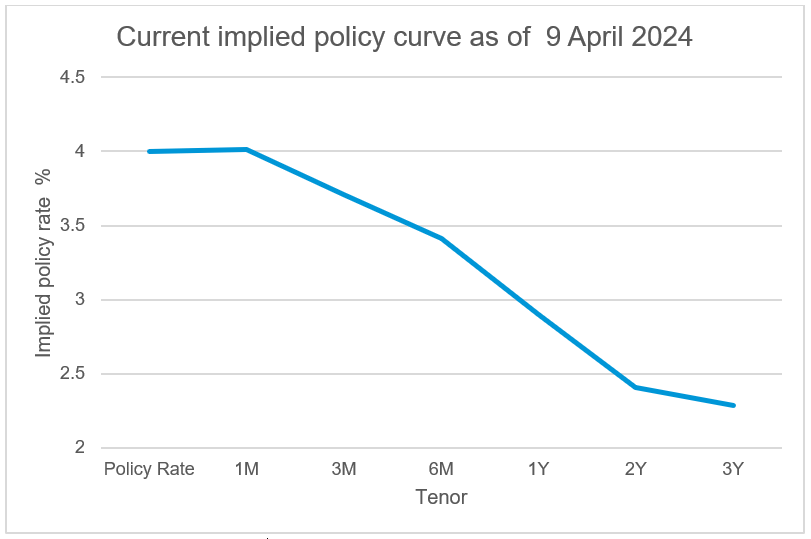

Abbildung 5 zeigt den vom Markt implizierten Zinspfad (aus den Anleiherenditen) für die Eurozone, der veranschaulicht, dass der Markt nicht glaubt, dass die Zinssätze in den nächsten drei Jahren unter 2,25 % fallen werden, was eine recht gute Schätzung des Endpunkts darstellt.

Abbildung 5: Vom Markt implizierter Zinspfad für die Eurozone

Gibt es noch etwas, das die Rentabilität des Sektors beeinträchtigen könnte?

Wir halten es für unwahrscheinlich, dass es zu einem grösseren Kreditzyklus (d.h. zu Kreditausfällen) kommt, da der Sektor einen Grossteil der letzten 15 Jahre mit dem Abbau von Schulden verbracht hat - es gibt wirklich nicht viele Risiken in den Bankbilanzen, und dieser Abbau von Schulden spiegelt sich auch in den Verbraucher- und Unternehmenssektoren in vielen europäischen Volkswirtschaften wider. Darüber hinaus hat der Sektor eine umfangreiche Konsolidierung durchlaufen, wodurch sich die Wettbewerbsintensität verringert hat, sodass die Gefahr, dass Preiskämpfe die Rentabilität beeinträchtigen, ebenfalls nicht gross ist. Mit einer weitaus höheren Eigenkapitalausstattung hat der Sektor auch Aktienrückkäufe ernsthaft in Angriff genommen, sodass die meisten Titel trotz der starken Performance im laufenden Jahr eine Gesamtausschüttungsrendite von mehr als 10 % aufweisen, die auch in den nächsten Jahren nachhaltig sein dürfte.

Zusammenfassend lässt sich also sagen, dass der Sektor im bisherigen Jahresverlauf zwar sehr gut abgeschnitten hat und kurzfristig das Risiko einer "Konsolidierung" oder einer geringfügigen Underperformance im Hinblick auf etwaige Enttäuschungen im ersten Quartal besteht, die Fundamentaldaten unserer Ansicht nach jedoch weiterhin überzeugend und der Sektor günstig sind. Daher werden wir den Sektor weiterhin stark übergewichten.

Die Wertentwicklung in der Vergangenheit ist kein Indikator für die künftige Wertentwicklung und aktuelle oder künftige Trends. Die Wertentwicklung versteht sich abzüglich Provisionen, Gebühren und anderer Kosten. Allokationen und Bestände können sich ändern. Die Ansichten sind die des Managers und können sich ändern. Es gibt keine Garantie dafür, dass die Prognosen eintreffen werden.

Die hierin enthaltenen Informationen dienen lediglich zu Informationszwecken und sind nicht als Anlageberatung zu verstehen. Die hierin enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Es wird keine Haftung für die Richtigkeit und Vollständigkeit der hierin enthaltenen Informationen übernommen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die erwähnten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder als Aufforderung zur Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die Erwähnung eines Wertpapiers stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die aufgeführten Wertpapiere wurden aus dem von den Portfoliomanagern abgedeckten Wertpapieruniversum ausgewählt, um dem Leser ein besseres Verständnis der dargestellten Themen zu ermöglichen. Die aufgeführten Wertpapiere werden nicht notwendigerweise von jedem Portfolio gehalten und stellen keine Empfehlungen der Portfoliomanager dar. Die hier beschriebenen spezifischen Investitionen stellen nicht alle Investitionsentscheidungen des Managers dar. Der Leser sollte nicht davon ausgehen, dass die identifizierten und diskutierten Anlageentscheidungen gewinnbringend waren oder sein werden. Die hierin enthaltenen Verweise auf spezifische Anlageempfehlungen dienen lediglich der Veranschaulichung und sind nicht notwendigerweise repräsentativ für Anlagen, die in der Zukunft getätigt werden. Es wird keine Garantie oder Zusicherung gegeben, dass die Anlageziele erreicht werden. Der Wert von Anlagen kann sowohl steigen als auch fallen. Die Anleger könnten ihre Anlagen ganz oder teilweise verlieren.

Die vorstehenden Ausführungen enthalten zukunftsgerichtete Aussagen zu den Zielen, Möglichkeiten und der künftigen Entwicklung der Märkte im Allgemeinen. Zukunftsgerichtete Aussagen können durch die Verwendung von Worten wie "glauben", "erwarten", "vorhersehen", "sollten", "geplant", "geschätzt", "potenziell" und ähnlichen Begriffen gekennzeichnet sein. Beispiele für zukunftsgerichtete Aussagen sind u.a. Schätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den Erfolg oder Misserfolg einer bestimmten Anlagestrategie. Sie unterliegen verschiedenen Faktoren, einschließlich, aber nicht beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen, Veränderungen des Wettbewerbs innerhalb bestimmter Branchen und Märkte, Änderungen der Zinssätze, Änderungen in der Gesetzgebung oder Regulierung sowie andere wirtschaftliche, wettbewerbsbezogene, staatliche, regulatorische und technologische Faktoren, die sich auf die Geschäftstätigkeit eines Portfolios auswirken und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind zukunftsorientiert und beinhalten eine Reihe von bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, und dementsprechend können die tatsächlichen Ergebnisse erheblich von denen abweichen, die in solchen zukunftsorientierten Aussagen widergespiegelt oder in Erwägung gezogen werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich nicht auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten. Weder GAM noch eine seiner Tochtergesellschaften oder Direktoren noch eine andere natürliche oder juristische Person übernimmt eine Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, späterer Ereignisse oder anderer Umstände zu aktualisieren. Alle hierin gemachten Aussagen beziehen sich nur auf das Datum, an dem sie gemacht wurden.