Die USA verzeichnen ein starkes Wirtschaftswachstum, eine Fülle von Arbeitsplätzen und positive Reallöhne. Aber erstaunlicherweise zeigen Umfragen unter US-Verbrauchern eine tiefe und anhaltende Unzufriedenheit. Stehen wir an der Schwelle zu einer sich selbst erfüllenden Prophezeiung, oder liegen weitere gute Zeiten vor uns?

7. März 2024

Einer der berühmtesten Sketche des US-Komikers Louis C.K. basierte auf seiner Beobachtung, dass das moderne Leben ein Mass an materiellem Wohlstand und Bequemlichkeit bietet, von dem man vor Jahrzehnten nur träumen konnte, dies im Ergebnis aber niemand zu schätzen weiss oder glücklich zu machen scheint. Seine Aussagen zu diesem Thema sind nicht zuletzt deshalb sehenswert, weil diese Dissonanz heute in der Einstellung zu den wirtschaftlichen Aussichten der USA besonders ausgeprägt ist.

Anleger, die sich über den 45-prozentigen Anstieg des US S&P 500 Index zwischen dem 11. Oktober 2023 und dem 23. Februar dieses Jahres (Quelle: GAM) gefreut haben, waren möglicherweise überrascht - und etwas verstört -, wie unzufrieden die US-Verbraucher angesichts der immer günstigeren wirtschaftlichen Bedingungen zu sein scheinen, zumindest den Umfragedaten zufolge. Der Index der Verbraucherstimmung der University of Michigan lag im Februar 2024 bei 79,6 (Quelle: Bloomberg) und damit immer noch deutlich unter dem Wert von 101 im Februar 2020.

Ebenso berichtet die Universität von Michigan, dass mehr Amerikaner die Nachrichten über die Beschäftigungslage eher als schlechter denn als besser interpretieren, obwohl die Arbeitslosigkeit mit nur 3,7 % fast ein Rekordtief erreicht hat. Diese Freudlosigkeit ist insofern von Bedeutung, als dass US-Privatanleger den Markt bewegen können, da sie laut Bloomberg über 22 % des US-Aktienhandelsvolumens auf sich vereinen, während Gallup berichtet, dass 61 % der erwachsenen US-Bürger Aktien besitzen, der höchste Anteil seit 2008. Die wichtigsten Fragen, mit denen sich die Anleger daher auseinandersetzen müssen, lauten: Ist die Konsumzurückhaltung gerechtfertigt, und wenn nicht, worauf ist sie zurückzuführen, und wann wird sie sich voraussichtlich deutlich abschwächen? Es steht viel auf dem Spiel: Der S&P 500 Index wurde am 23. Februar mit einem relativ hohen Kurs-Gewinn-Verhältnis von 21,1x gehandelt (Quelle: Bloomberg), was ihn zu einem der teuersten - und daher potenziell anfälligen - Aktienmärkte der Welt macht (zum Vergleich: der EURO STOXX 50 Index wird mit 13,7x gehandelt), während er gleichzeitig etwa zwei Drittel des MSCI AC World Index ausmacht.

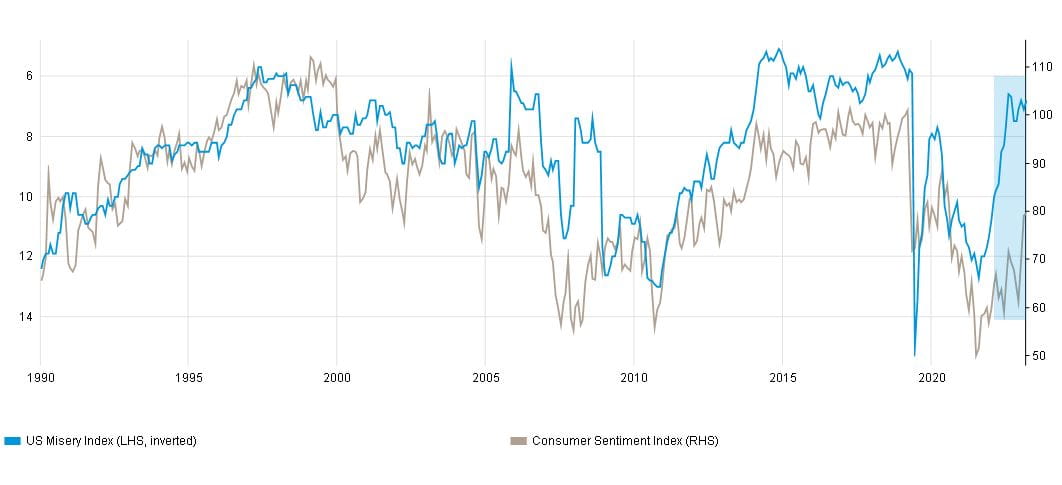

Weiter so und Kopf hoch! Die Stimmung der Verbraucher hinkt der Verbesserung der Fundamentaldaten hinterher:

Vom 31. Dezember 1990 bis 29. Februar 2024

Quelle: Bloomberg, BLS, Universität von Michigan

US Misery Index definiert als Summe von Inflations- und Arbeitslosenquote

Viele Gründe, heiter zu sein

Beginnend mit der US-Wirtschaft selbst, ist es überraschend schwierig, schlechte Wirtschaftsnachrichten zu finden. Berichten zufolge ist die Wirtschaft im vierten Quartal 2023 mit einer robusten Jahresrate von 3,3 % gewachsen (Quelle: Bloomberg), womit die von vielen für Anfang 2023 vorhergesagte Rezession endgültig der Vergangenheit angehört. Anfang Februar dieses Jahres ergab der Bericht über die Zahl der Arbeitsplätze ausserhalb der Landwirtschaft, dass im Januar sagenhafte 353.000 Arbeitsplätze geschaffen wurden, während die Arbeitslosenquote, wie bereits erwähnt, auf einem Tiefstand von 3,7 % liegt. Die durchschnittlichen Stundenlöhne sind im Vergleich zum Vorjahr um solide 4,5 % gestiegen, was den Amerikanern einen Reallohnzuwachs von 1,4 % beschert, wenn man bedenkt, dass die Inflation des Verbraucherpreisindex (VPI) im Januar bei 3,1 % lag (Quelle: Bloomberg). Zusätzlich zur Kaufkraft aus den Löhnen kam die Bostoner Zentralbank in einer kürzlich durchgeführten Studie zu dem Schluss, dass die amerikanischen Verbraucher immer noch über USD 200 Mrd. aus den Pandemie-Hilfszahlungen verfügen, die sie ausgeben können. Um das positive Bild abzurunden, hat die allgemein nachlassende Inflation dazu geführt, dass die Märkte drei Zinssenkungen der US-Notenbank bis zum Ende dieses Jahres einpreisen, wodurch die Fed Funds Rate auf 4,75 % sinken könnte. Alles in allem beschreibt dies ein "Goldlöckchen-Umfeld" mit einer stetig wachsenden Wirtschaft mit vielen Arbeitsplätzen, einer hohen individuellen Kaufkraft und ausgewogenen Inflations- und Zinsaussichten. Und aus Sicht des Aktienmarktes dürfte all dies auch für die Unternehmensgewinne hilfreich sein.

Ein Erbe von Covid? Der Weg zu M.A.G.A. ("Make America Grin Again") erweist sich als schwierig

Die Unzufriedenheit der Verbraucher scheint daher angesichts einer so starken Wirtschaft "ungerechtfertigt" zu sein und wird noch rätselhafter, wenn man bedenkt, dass es eigentlich der Konsum selbst ist, der das jüngste Wirtschaftswachstum angetrieben hat. Die Psychologie könnte eine Rolle bei der Erklärung dieser scheinbaren Dissonanz spielen. Das Konzept der hedonischen Anpassung beschreibt, wie Menschen, die extreme Lebensereignisse erleiden - seien sie nun tragisch oder triumphal -, nach einer gewissen Zeit zu einem "mittleren Zustand" der Stimmung und des Gefühls zurückkehren. Dies könnte erklären, warum die US-Verbraucher offenbar so gleichgültig gegenüber Umständen sind, für die ihre Pendants in anderen Volkswirtschaften sicherlich dankbar wären. Diese Theorie scheint jedoch nicht überzeugend zu sein, wenn man bedenkt, dass Amerikas Goldlöckchen-Wirtschaft ein recht neues Phänomen ist. Noch im Januar 2023 lag der Verbraucherpreisindex in den USA bei atemberaubenden 6,4 %, während das Lohnwachstum nur 4,6 % betrug (Quelle: Bloomberg). Das Lohnwachstum hat sich erst nach der Pandemie im April letzten Jahres gegen die Inflation durchgesetzt, so dass der "Preisschock" den meisten Menschen noch im Gedächtnis ist.

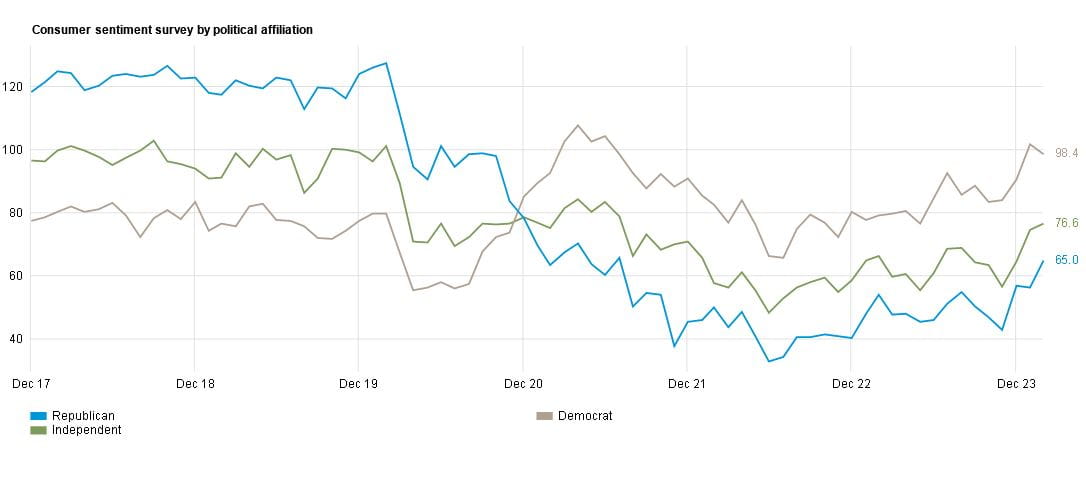

In ähnlicher Weise prognostizierte der Internationale Währungsfonds (IWF) in seinem World Economic Outlook Update vom Januar 2023 für das Gesamtjahr ein Wachstum des US-Bruttoinlandsprodukts (BIP) von nur 1,4 %, während das BIP in den USA in diesem Jahr tatsächlich um 3,1 % wuchs (Quelle: Bloomberg). All dies deutet darauf hin, dass sich die Stimmung der Verbraucher noch nicht von dem Trauma der Pandemie (die nach Angaben des Centers for Disease Control and Prevention in den USA mehr als 1,1 Millionen Menschenleben gekostet hat), den Schliessungen und den wirtschaftlichen Nachwirkungen erholen konnte. Die Verbraucher zu ermuntern, jetzt wo die Wirtschaft wieder zu ihren Gunsten zu arbeiten beginnt, scheint ein wenig unrealistisch zu sein. Und natürlich gibt es noch einen weiteren Faktor, der die positiven Signale länger unterdrückt, nämlich die politische Polarisierung in Amerika. Die Ursprünge dieser Polarisierung verdienen eine gesonderte Behandlung, aber es genügt zu sagen, dass die Spaltung heute akut ist. Die republikanischen Wähler scheinen besonders deprimierte Verbraucher zu sein. Umfragen (siehe Grafik unten) zeigen, dass sie noch unglücklicher sind als bei Ausbruch der Pandemie im Jahr 2020.

Die Republikaner sind heute unglücklicher als beim Ausbruch der Pandemie:

Vom 31. Dezember 1990 bis 29. Februar 2024

Quelle: Bloomberg, Universität von Michigan

Es stimmt, dass man in einem Wahljahr nicht viel gegen die Politik unternehmen kann, und da Donald Trump in den Umfragen vor Joe Biden liegt (laut realclearpolling.com vom 20. Februar), muss man davon ausgehen, dass die Demokraten ähnlich deprimiert sein würden, wenn ein republikanischer Kandidat, insbesondere Donald Trump, gewinnen würde. Doch jenseits der Politik sollten sich die Anleger nicht allzu grosse Sorgen über den mentalen Zustand der US-Verbraucher machen. Zwar scheinen die Amerikaner derzeit mit ihrem Schicksal unzufrieden zu sein, doch führt dies nicht dazu, dass sie ihre Ausgaben einschränken oder Mittel aus dem Aktienmarkt abziehen. Die Inflation bleibt auf einem weitgehend gelassenen Kurs, und selbst wenn sie sich jetzt um die 3 %-Marke oder knapp darunter einpendeln sollte, würde sie sich vor Ort viel kontrollierbarer anfühlen als bei ihrem Höchststand von 9,1 % Mitte 2022 (Quelle: Bloomberg). Die reale Kaufkraft ist nach wie vor positiv, und der Nachhall der Pandemie wird mit der Zeit sicherlich verblassen. (Erinnern Sie sich noch an die Gesichtsmasken?) Ausserdem deuten die jüngsten Umfragen auf eine allmähliche Stimmungsaufhellung hin.

Es mag im Moment noch zu früh sein, aber die Sprüche von Louis C.K über das Elend angesichts grundsätzlich guter Zeiten könnten die Amerikaner schon bald wieder zum Lächeln bringen. Die Anleger haben Recht, wenn sie angesichts der überzogenen Bewertungen an den US-Märkten wachsam sind, aber sie sollten beruhigt sein, dass die US-Verbraucher nicht zu einer Quelle der Schwäche werden. In Verbindung mit starken Gewinnen im Technologiesektor könnten sie sogar dazu beitragen, dass sich die seit Oktober letzten Jahres zu beobachtende starke Erholung fortsetzt. In der Zwischenzeit sollten sie nur noch kurze Zeit ein wenig mürrisch sein. Die letzten Jahre haben schliesslich genügend Gründe dafür geliefert.

Die hierin enthaltenen Informationen dienen lediglich zu Informationszwecken und sind nicht als Anlageberatung zu verstehen. Die hierin enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Es wird keine Haftung für die Richtigkeit und Vollständigkeit der hierin enthaltenen Informationen übernommen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die erwähnten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder als Aufforderung zur Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die Erwähnung eines Wertpapiers stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die aufgeführten Wertpapiere wurden aus dem von den Portfoliomanagern abgedeckten Wertpapieruniversum ausgewählt, um dem Leser ein besseres Verständnis der dargestellten Themen zu ermöglichen. Die aufgeführten Wertpapiere werden nicht notwendigerweise von jedem Portfolio gehalten und stellen keine Empfehlungen der Portfoliomanager dar. Die hier beschriebenen spezifischen Investitionen stellen nicht alle Investitionsentscheidungen des Managers dar. Der Leser sollte nicht davon ausgehen, dass die identifizierten und diskutierten Anlageentscheidungen gewinnbringend waren oder sein werden. Die hierin enthaltenen Verweise auf spezifische Anlageempfehlungen dienen lediglich der Veranschaulichung und sind nicht notwendigerweise repräsentativ für Anlagen, die in der Zukunft getätigt werden. Es wird keine Garantie oder Zusicherung gegeben, dass die Anlageziele erreicht werden. Der Wert von Anlagen kann sowohl steigen als auch fallen. Die Anleger könnten ihre Anlagen ganz oder teilweise verlieren.

Die vorstehenden Ausführungen enthalten zukunftsgerichtete Aussagen zu den Zielen, Möglichkeiten und der künftigen Entwicklung der Märkte im Allgemeinen. Zukunftsgerichtete Aussagen können durch die Verwendung von Worten wie "glauben", "erwarten", "vorhersehen", "sollten", "geplant", "geschätzt", "potenziell" und ähnlichen Begriffen gekennzeichnet sein. Beispiele für zukunftsgerichtete Aussagen sind u.a. Schätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den Erfolg oder Misserfolg einer bestimmten Anlagestrategie. Sie unterliegen verschiedenen Faktoren, einschließlich, aber nicht beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen, Veränderungen des Wettbewerbs innerhalb bestimmter Branchen und Märkte, Änderungen der Zinssätze, Änderungen in der Gesetzgebung oder Regulierung sowie andere wirtschaftliche, wettbewerbsbezogene, staatliche, regulatorische und technologische Faktoren, die sich auf die Geschäftstätigkeit eines Portfolios auswirken und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind zukunftsorientiert und beinhalten eine Reihe von bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, und dementsprechend können die tatsächlichen Ergebnisse erheblich von denen abweichen, die in solchen zukunftsorientierten Aussagen widergespiegelt oder in Erwägung gezogen werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich nicht auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten. Weder GAM noch eine seiner Tochtergesellschaften oder Direktoren noch eine andere natürliche oder juristische Person übernimmt eine Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, späterer Ereignisse oder anderer Umstände zu aktualisieren. Alle hierin gemachten Aussagen beziehen sich nur auf das Datum, an dem sie gemacht wurden.