En el mundo digital, solo aquellos que son capaces de adaptarse a un entorno tecnológico en constante cambio sobreviven. David Goodman, de GAM Investments, explora cómo la deuda técnica, la acumulación de concesiones en el desarrollo de un software, puede amenazar a un negocio si no se aborda. Sin embargo, en el caso de las tecnologías disruptivas, la deuda técnica en operadores heredados puede ofrecer enormes oportunidades.

31 de agosto de 2023

Haga clic aquí para ver el boletín Disruptive Strategist en su totalidad (EN).

La deuda técnica es un problema al que se enfrentan todos los negocios en el mundo digital, ¿pero de qué se trata?

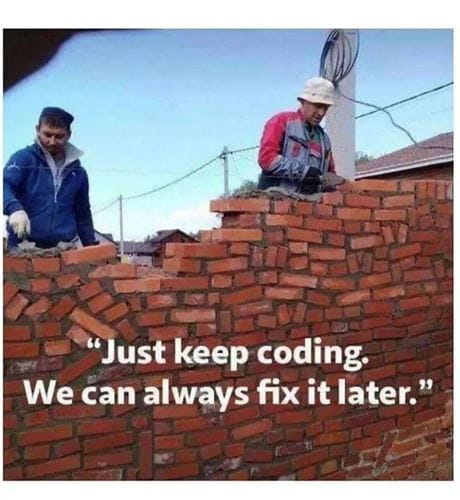

En resumidas cuentas, es la acumulación de atajos y concesiones que se hacen en el desarrollo de un software. Atajos que parecían una buena idea en su momento, pero que pueden arruinar negocios a largo plazo.

En el mundo digital, es más probable que los negocios abrumados por la deuda técnica sufran inconvenientes y sean más vulnerables a que nuevos competidores los desestabilicen al usar las últimas tecnologías. No obstante, no siempre es algo desastroso; los negocios que consiguen controlar la deuda técnica pueden cosechar beneficios gracias a las eficiencias mejoradas y las nuevas oportunidades.

¿Cuáles son los riesgos de no controlar la deuda técnica?

Una buena metáfora para explicar el problema al que se enfrentan los negocios es el imperativo darwiniano: adaptarse o morir. En el mundo natural, los organismos que no son capaces de adaptarse a su entorno acaban siendo reemplazados por los que sí lo son. El mismo principio se aplica a las empresas en el mundo digital, en el que solo sobreviven aquellas que son capaces de adaptarse a un entorno tecnológico en constante cambio.

Para las que se ven abrumadas por la deuda técnica, esto puede resultar un desafío. Por ejemplo, una empresa que haya optado por desarrollar un software heredado ya existente porque era más barato y fácil de implementar puede encontrarse con que no es escalable a largo plazo y, de esta forma, podría poner en riesgo su futuro crecimiento. Asimismo, la deuda técnica puede frenar la innovación, ya que las nuevas funciones y funcionalidades son difíciles de añadir a sistemas de software heredados, lo que impide que las empresas puedan seguir el ritmo de sus competidores. Ambas situaciones pueden convertir este trastorno en un enorme riesgo.

Una vez recalcados los riesgos, echemos un vistazo a cómo la deuda técnica puede controlarse hasta el punto de que puede resultar una oportunidad en la que los negocios cosecharían beneficios de las eficiencias mejoradas.

El caso de Delta Airlines

Delta estaba usando un sistema de software heredado tan desfasado que no se podía integrar en el sistema de gestión de relación con los clientes (CRM). Por lo tanto, los datos de los clientes se tenían que introducir a mano en dos sistemas; un arreglo poco satisfactorio que finalmente conllevó el gasto de millones de dólares para sustituir el software obsoleto.

Este caso muestra cómo la deuda técnica puede ser una barrera para la innovación, donde el sistema heredado actúa como un bloqueo que evita la integración de Delta con su sistema CRM y que dificulta a la aerolínea llevar un registro de las interacciones con sus clientes y ofrecer un servicio personalizado.

Al sustituir su sistema heredado, Delta mejoró rápidamente su servicio de atención al cliente y aumentó la satisfacción de sus clientes. Además, la drástica reducción de datos que se tenían que introducir a mano trajo consigo unos esperados ahorros de costes.

Este caso de estudio es un ejemplo clásico de cómo la deuda técnica puede ser un problema costoso que resolver, pero que puede resultar letal si se ignora. Al asumir el golpe e invertir en un nuevo sistema, Delta superó el problema, se benefició del aumento de la productividad y posiblemente se salvó de la extinción. /p>

Trastornos debidos a nuevos competidores

Está claro que la deuda técnica genera oportunidades para que los nuevos competidores trastornen a empresas establecidas. Solo hay que pensar en Uber y Airbnb. Sin el impedimento de un sistema heredado, las empresas emergentes pueden desarrollar nuevos productos y servicios que no es posible ofrecer con los sistemas antiguos, lo que les brinda una ventaja competitiva.

Por ejemplo, Uber se introdujo en la industria del taxi y fue capaz de trastocarla usando una aplicación móvil para conectar a los clientes con los conductores. Las empresas convencionales de taxi, con sus sistemas heredados, no fueron capaces de seguir el ritmo, lo que le dio a Uber una ventaja significativa.

Tecnologías disruptivas

No es ninguna sorpresa que las tecnologías disruptivas se beneficien de la deuda técnica, ya que las nuevas tecnologías desplazan a los sistemas existentes. Por ejemplo, el auge de la computación en la nube ha trastocado la industria informática tradicional, ya que su tecnología innovadora ofrece servicios informáticos más eficientes y permite a las empresas reducir sus costes informáticos y mejorar la agilidad.

La deuda técnica es un problema para los operadores establecidos, pero también puede ser una oportunidad. Las empresas que son capaces de controlar su deuda técnica invirtiendo en nuevos sistemas pueden garantizar su longevidad manteniendo el ritmo de la competencia. Facilitan el crecimiento y pueden disfrutar de las mayores eficiencias y nuevas oportunidades que suelen aportar las últimas tecnologías.

Por otro lado, las empresas que ignoran su deuda técnica se arriesgan a sufrir los trastornos de nuevos competidores o tecnologías disruptivas.

Recuerden el imperativo darwiniano: adaptarse o morir. Las empresas que consiguen adaptarse al entorno tecnológico en constante cambio sobreviven y prosperan. Las que no lo consiguen son sustituidas por las que lo hayan conseguido.

La información contenida en este documento se presenta únicamente con fines informativos y no constituye ningún tipo de asesoramiento sobre inversiones. Es posible que las opiniones y valoraciones recogidas en el presente documento cambien y que reflejen el punto de vista de GAM en el entorno económico actual. No se aceptará ninguna responsabilidad por la precisión y la integridad de la información contenida en este documento. El rendimiento pasado no es un indicador de las tendencias actuales o futuras. Los instrumentos financieros indicados se presentan únicamente a efectos ilustrativos y no se deben considerar una oferta directa, una recomendación de inversión, un asesoramiento en materia de inversiones ni una invitación a invertir en cualquier producto o estrategia de GAM. La referencia a un valor no se trata de una recomendación a comprar o vender ese valor. Los valores cotizados fueron seleccionados del universo de valores por los gestores de carteras para ayudar al lector a comprender mejor los temas presentados. Los valores incluidos no están necesariamente en manos de ninguna cartera ni reflejan ninguna recomendación de los gestores de carteras ni una garantía de que se alcancen los objetivos.

Este material contiene declaraciones prospectivas relativas a los objetivos, las oportunidades y los resultados futuros del mercado estadounidense en general. Las declaraciones prospectivas pueden identificarse por el uso de palabras como «creer», «esperar», «anticipar», «debería», «planificado», «estimado», «potencial» y otros términos similares. Algunos ejemplos de declaraciones prospectivas incluyen, pero no se limitan a, las estimaciones con respecto a la situación financiera, los resultados de las operaciones y el éxito o la falta de éxito de cualquier estrategia de inversión en particular. Todas ellas están sujetas a diversos factores, entre los que se incluyen las condiciones económicas generales y locales, los niveles cambiantes de competencia en determinados sectores y mercados, las variaciones de los tipos de interés, los cambios en la legislación o la reglamentación y otros factores económicos, competitivos, gubernamentales, reglamentarios y tecnológicos que afectan a las operaciones de una cartera y que podrían hacer que los resultados reales difirieran sustancialmente de los previstos. Tales afirmaciones son de naturaleza prospectiva e implican una serie de riesgos conocidos y desconocidos, incertidumbres y otros factores, por lo que los resultados reales pueden diferir materialmente de los reflejados o contemplados en dichas afirmaciones prospectivas. Se advierte a los posibles inversores que no se fíen indebidamente de las declaraciones o ejemplos prospectivos. Ni GAM ni ninguna de sus filiales o ejecutivos ni ninguna otra persona o entidad asume obligación alguna de actualizar las declaraciones prospectivas como consecuencia de nueva información, acontecimientos posteriores o cualquier otra circunstancia. Todas las declaraciones realizadas en el presente documento son válidas únicamente en la fecha en que se hicieron.