4 août 2021

Annonce événementielle au sens de l’art. 53 règlement de cotation : GAM Holding AG présente ses résultats du premier semestre 2021

Principales données financières

- Les actifs sous gestion du Groupe sont en croissance, à 126,0 milliards1 de francs suisses au 30 juin 2021, contre 122,0 milliards de francs suisses au 31 décembre 2020

- Bénéfice sous-jacent avant impôts de 0,8 million de francs suisses au premier semestre 2021, contre une perte sous-jacente de 2,0 millions de francs suisses au premier semestre 2020

- Perte nette de 2,7 millions de francs suisses selon les normes IFRS, contre une perte nette de 390,1 millions de francs suisses au premier semestre 2020

- La gestion d’actifs a enregistré une décollecte nette de 2,2 milliards de francs suisses au premier semestre 2021, tandis que le Private Labelling a enregistré une collecte nette de 0,8 milliard de francs suisses

- 74% des actifs sous gestion ont surperformé leur indice de référence sur cinq ans

Progrès stratégiques

- Le réseau de distribution est désormais en phase avec la demande des clients et les opportunités de croissance

- Réponse à la demande des clients avec de nouvelles offres d'investissement durable

- La stratégie de distribution a permis d'élargir l'intérêt des clients à l’ensemble de nos stratégies d'investissement, avec des flux positifs vers les actions

- Une nouvelle direction pour le Private Labelling au Luxembourg

- Renforcement de la gestion de patrimoine avec la nomination d’un nouveau directeur

- Investissement dans la mise à niveau technologique pour soutenir une croissance durable

- En bonne voie pour réaliser 15 millions de francs suisses d’économies sur l'exercice 2021

Peter Sanderson, CEO du Groupe a déclaré : « Nous nous sommes engagés à assurer une croissance durable chez GAM et nous avons investi de manière significative dans les talents et la technologie, ainsi que dans l'évolution de notre offre de produits pour y parvenir. Nous observons un niveau d'intérêt encourageant de la part de nos clients, ce qui reflète la solide performance de nos placements. Bien que nous ayons enregistré une décollecte dans la gestion d’actifs, nous avons constaté une collecte nette dans nos stratégies actions et le développement d'un pipeline de plus en plus diversifié au cours du premier semestre 2021 avec une demande pour nos offres de base, thématiques, alternatives liquides et durables ».

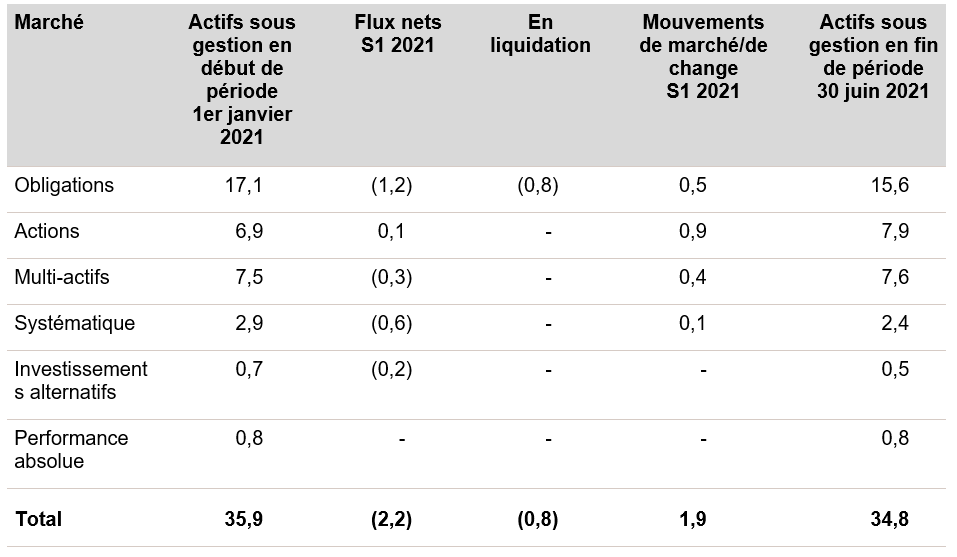

Gestion d’actifs

- Les actifs sous gestion s’élevaient à 34,8 milliards de francs suisses au 30 juin 2021, contre 35,9 milliards de francs suisses au 31 décembre 2020

- La décollecte nette de 2,2 milliards de francs suisses n'a été que partiellement compensée par des mouvements de change et de marché nets positifs de 1,9 milliard de francs suisses au premier semestre 2021

- Alors que les flux ont été négatifs au premier semestre 2021, après un dernier trimestre 2020 positif, l'interaction avec les clients continue d'être encourageante et notre offre est de plus en plus diversifiée sur l’ensemble des produits.

- Plusieurs stratégies actions ont affiché une collecte nette positive au premier semestre 2021, notamment GAM Star Disruptive Growth, GAM Star European Equity et GAM Luxury Brands Equity

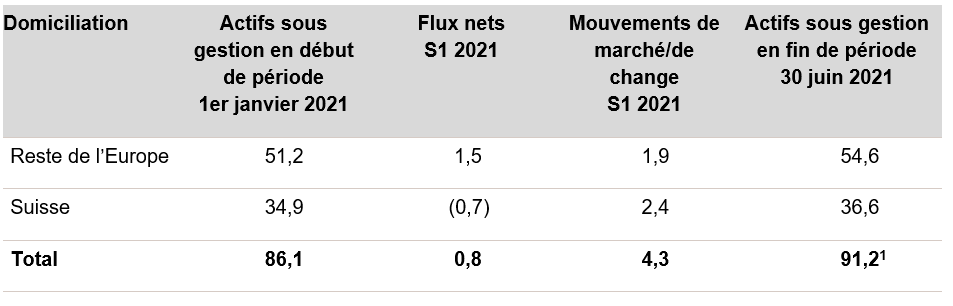

Private labelling

- Au 30 juin 2021, les actifs sous gestion s’élevaient à 91,2 milliards de francs suisses1, contre 86,1 milliards de francs suisses au 31 décembre 2020

- Une collecte nette de 0,8 milliard de francs suisses et des mouvements de marché et des changes nets positifs de 4,3 milliards de francs suisses ont été enregistrés au premier semestre 2021

La performance des placements reste bonne

- Sur la période de cinq ans courant jusqu’au 30 juin 2021, 74% des actifs gérés dans des fonds ont surperformé leur indice de référence respectif, contre 70% au 31 décembre 2020.

- Sur la période de trois ans courant jusqu’au 30 juin 2021, 34% des actifs gérés dans des fonds ont surperformé leur indice de référence respectif, contre 23% au 31 décembre 2020.

- - Sur les périodes de trois et cinq ans courant jusqu’au 30 juin 2021, respectivement 48% et 68% des actifs sous gestion de GAM suivis par Morningstar ont surperformé leur groupe de référence respectif, contre 56% et 61% au 31 décembre 20202

Progrès sur le pilier croissance de notre stratégie

- Renforcement de notre présence en Asie, un marché de croissance stratégique pour GAM, avec l'ouverture de notre bureau de Singapour et deux nouvelles embauches pour la distribution

- Nomination de Martin Jufer au nouveau poste de Head of Wealth Management, basé à Zurich, et de Sean O'Driscoll au poste de Head of Private Labelling Funds et CEO du Luxembourg

- La croissance de l’activité gestion de patrimoine proviendra de notre clientèle privée existante en Suisse et au Royaume-Uni ainsi que de nouvelles opportunités en Asie

- Nouvelles nominations dans les équipes de gestion en actions et en obligations, au sein des équipes d’investissement, dans la distribution, ainsi que des promotions internes pour les talents les plus performants

Investissement durable

- Lancement réussi de la stratégie GAM Sustainable Local Emerging avec 287 millions de francs suisses d’actifs sous gestion au 30 juin 2021

- GAM Star Emerging Equity devient GAM Sustainable Emerging Equity

- Une nouvelle stratégie d'obligations climat et une version durable de GAM Systematic Core Macro seront lancées dans le courant de l'année

- Publication du « Stewardship Report » avec des niveaux de transparence accrus

- GAM a reçu la certification d’entreprise CarbonNeutral® pour les émissions liées à l'exploitation

- Nous avons rejoint l'initiative Net Zero Asset Managers, en nous engageant à soutenir les investissements conformes à l'objectif de zéro émission nette d'ici 2050 ou plus tôt

La mise à niveau de la plateforme technologique progresse à bon rythme

- La mise en place d’une nouvelle plateforme SimCorp basée sur le cloud, est au cœur du plan d’efficacité de GAM, la désactivation des anciens systèmes ayant commencé

- Migration réussie des activités de gestion actions; d'ici la fin de l’année 2021, tous nos portefeuilles d’investissement devraient être sur SimCorp, clé de voûte sur laquelle s’appuieront nos opérations et qui nous permettra d’enrichir notre offre de service et le reporting à destination de nos clients

- Déploiement réussi de la technologie Agile dans toute l'entreprise pour faciliter le travail hybride et améliorer la collaboration

- La mise en œuvre de Workday, notre nouvelle plateforme financière et de ressources humaines, est achevée, et les anciens systèmes ont été désactivés

- Nouvelle plateforme technologique Multrees mise en œuvre pour servir les activités de wealth management

En bonne voie pour réaliser 15 millions de francs suisses de réduction des coûts.

- Charges fixes de personnel et frais généraux de 88,9 millions de francs suisses, en baisse de 8,8 millions de francs suisses par rapport aux 97,7 millions de francs suisses du premier semestre 2020

- Nos prévisions pour l'année 2021 demeurent inchangées

Evolution des actifs sous gestion (milliards CHF)

Flux nets par activité

Nos stratégies obligataires ont enregistré une décollecte nette de 1,2 milliard de francs suisses. La majeure partie de cette décollecte provenait de nos principales stratégies, GAM Local Emerging Bond Fund et GAM Star Credit Opportunities. Bien que, compte tenu de leur taille, ces stratégies tendent à dominer le tableau, nous avons enregistré une bonne collecte pour GAM Sustainable Local Emerging Bond Fund, récemment lancé, et pour GAM Star Cat Bond Fund.

En ce qui concerne les actions, les flux nets sont positifs à 0,1 milliard de francs suisses et ont été principalement alimentés par GAM Star Disruptive Growth, GAM Star European Equity et GAM Luxury Brands Equity. Ces souscriptions ont été partiellement compensées par des rachats de clients, principalement sur GAM Emerging Markets Equity et GAM Star Japan Leaders.

Les stratégies multi-actifs ont enregistré une décollecte de 0,3milliard de francs suisses, principalement en raison du rachat d'un client institutionnel.

Les stratégies investissements alternatifs ont enregistré une décollecte nette de 0,2 milliard de francs suisses, reflétant principalement les flux négatifs sur GAM Select.

Les stratégies systématiques ont enregistré une décollecte nette de 0,6 milliard de francs suisses. Celle-ci est principalement imputable aux flux négatifs sur GAM Systematic Core Macro.

Les stratégies performance absolue sont restées stables alors que la collecte positive sur GAM Star EM Rates et GAM Star Alpha Technology a été compensée par des rachats sur GAM Talentum Enhanced Europe Long/Short et GAM Star Lux Merger Arbitrage.

Evolution des actifs sous gestion (milliards CHF)

Sean O'Driscoll, notre nouveau Head of Private Labelling, renforcera nos capacités au Luxembourg, ce qui témoigne de l’importance du Grand-Duché dans les plans de croissance de GAM. Martin Jufer, précédemment Head of Private Labelling, assurera la continuité en restant membre des conseils d'administration des sociétés de gestion de GAM en Suisse, au Luxembourg, en Irlande et en Italie, en plus de son nouveau rôle de Global Head of Wealth Management.

Au 30 juin 2021, les actifs sous gestion ont augmenté, atteignant 91,2 milliards de francs suisses1 contre 86,1 milliards de francs suisses à la fin de l'exercice 2020. La collecte nette s’est élevée à 0,8 milliard de francs suisses et les mouvements nets de marché et de change à 4,3 milliards de francs suisses.

Le produit net des commissions et frais a augmenté de 1%, passant de 123,8 millions de francs suisses en 2020 à 125,1 millions de francs suisses. Cette augmentation s’explique principalement par la hausse des commissions de performance nettes, qui sont passées de 0,8 million de francs suisses au S1 2020 à 17,3 millions de francs suisses au S1 2021, en raison de la bonne performance des stratégies GAM Star Disruptive Growth et systématiques.

Les dépenses relatives au personnel ont diminué de 3% et sont passées de 80,2 millions de francs suisses au S1 2020 à 77,9 millions de francs suisses en 2021. Les charges fixes de personnel ont diminué de 12%, en raison de la baisse des effectifs. Les effectifs s’élevaient à 652 ETP au 30 juin 2021, contre 701 ETP à la fin décembre 2020 et 747 ETP à la fin juin 2020.

Les rémunérations variables ont augmenté, pour atteindre 22,9 millions de francs suisses, contre 17,6 millions de francs suisses au premier semestre 2020, principalement en raison de la hausse du montant des primes contractuelles, liée à l’augmentation des commissions de performance.

Les frais généraux ont enregistré une baisse de 3% par rapport aux 35,1 millions de francs suisses au cours de la même période l'année précédente.

La marge d'exploitation s'est établie à 3,6%, contre -0,6% au S1 2020, principalement en raison de l'augmentation des commissions de performance et d'une nouvelle réduction des dépenses.

Le bénéfice sous-jacent avant impôt s'est établi à 0,8 million de francs suisses, contre une perte sous-jacente avant impôt de 2,0 millions de francs suisses au S1 2020. Ce résultat s'explique également par la hausse des commissions de performance et de nouvelles réductions des dépenses.

La charge fiscale sous-jacente pour le premier semestre 2021 s'est élevée à 3,1 millions de francs suisses, contre 1,5 million de francs suisses au S1 2020. Cette évolution s'explique par les dépenses non déductibles fiscalement, les pertes des entités non imposables et les pertes des entités qui ne devraient pas être reprises dans un avenir proche.

Les pertes sous-jacentes par action diluéesse sont élevées à 0,01 franc suisse, contre une perte de 0,02 franc suisse au S1 2020.

La perte nette selon les normes IFRS s'est élevée à 2,7 millions de francs suisses au premier semestre 2021, contre une perte nette de 390,1 millions de francs suisses pour la période correspondante de l'exercice précédent. La perte enregistrée au premier semestre 2020 était essentiellement imputable à la dépréciation du goodwill de 374 millions de francs suisses, lequel avait principalement été généré par l’acquisition de GAM par Julius Baer en 2005 et UBS en 1999.

Au 30 juin 2021, la trésorerie et les équivalents de trésorerie s'élevaient à 250,1 millions de francs suisses, contre 270,9 millions de francs suisses au 31 décembre 2020. Cette diminution s'explique par les bonus annuels au titre de l'année 2020, qui ont été versés au premier semestre 2021, et par des changements dans les comptes de régularisation et autres postes du bilan.

Les immobilisations corporelles ajustées au 30 juin 2021 s’élevaient à 196,2 millions de francs suisses, contre 188,7 millions à la fin de l’année dernière. Cette augmentation s'explique en partie par la réévaluation des engagements au titre des retraites.

Nous anticipons un environnement de marché toujours volatil et nous estimons être bien positionnés pour répondre à la demande des clients à travers une large gamme de produits. Nos objectifs financiers restent inchangés, reflétant notre conviction quant au potentiel de notre activité et à la capacité d'évolution de la plateforme que nous avons construite.

La présentation des résultats de GAM Holding GAM pour le S1 2021, destinée aux analystes et aux investisseurs, sera diffusée sur le web le 4 août 2021 à 8h30 (CEST). Une présentation pour les médias sera diffusée sur le web à 10h00 (CEST). Les documents relatifs aux résultats (diapositives de présentation, rapport semestriel 2021 et communiqué de presse) sont disponibles sur www.gam.com.

| 21 octobre 2021 | Résultats intermédiaires du 3e trimestre 2021 |

| 17 février 2022 | Résultats annuels 2022 |

| 20 avril 2022 | Résultats intermédiaires du 1er trimestre 2022 |

| Charles Naylor Global Head of Communications and Investor Relations T +44 20 7917 2241 |

|

| Relations investisseurs Jessica Grassi T +41 (0) 58 426 31 37 |

|

| Relations avec les médias Kathryn Jacques T +44 20 7393 8699 |

Relations avec les médias Ute Dehn T+41 (0) 58 426 31 36 |

Retrouvez-nous sur : www.gam.com

A propos de GAM

GAM est une des principales entreprises de gestion d’actifs indépendantes. La société fournit des solutions et des produits d’investissement actifs à une clientèle composée d’institutions, d’intermédiaires financiers et d’investisseurs privés. A son activité de base dans le domaine des placements s’ajoutent des services de private labelling, qui englobent des services à l’intention de gestionnaires d’actifs tiers. Au 30 juin 2021, GAM employait 652 personnes (ETP) dans 15 pays, avec des centres d’investissement à Londres, Cambridge, Zurich, Hong Kong, New York, Milan et Lugano. Les gérants bénéficient de l’appui d’un vaste réseau de distribution mondial. GAM, qui a son siège à Zurich, est cotée à la SIX Swiss Exchange sous le symbole « GAM ». Les encours du Groupe s’élevaient à 126,0 milliards1 de francs suisses (136,3 milliards de dollars américains) au 30 juin 2021.

Avertissement concernant les déclarations prospectives

Le présent communiqué de presse de GAM Holding AG (la « Société ») comprend des déclarations prospectives qui reflètent les intentions, les convictions ou les attentes et les projections actuelles de la Société concernant ses résultats d’exploitation, sa situation financière, ses liquidités, ses performances, ses perspectives, ses stratégies et ses opportunités futurs, ainsi que ceux du secteur dans lequel elle opère. Les déclarations prospectives englobent toutes les considérations qui ne sont pas des faits historiques. La Société a essayé d’identifier ces déclarations prospectives en utilisant des mots tels que « peut », « sera », « devrait », « s’attend à », « a l’intention de », « estime », « anticipe », « projette », « croit », « cherche », « planifie », « prédit », « continue » et des expressions similaires. Ces déclarations se fondent sur des hypothèses et des anticipations qui peuvent s’avérer erronées, bien que la Société les considère comme raisonnables à l’heure actuelle.

Ces déclarations prospectives sont soumises à des risques, à des incertitudes, à des hypothèses et à d’autres facteurs qui pourraient amener les résultats d’exploitation, la situation financière, les liquidités, les performances, les perspectives ou les opportunités réelles de la Société, ainsi que ceux des marchés qu’elle sert ou entend servir, à s’écarter sensiblement de ceux exprimés ou suggérés dans ces déclarations prospectives. Les facteurs importants qui pourraient causer ces écarts incluent, sans toutefois s’y limiter : l’évolution du contexte des affaires ou d’autres aspects du marché, de nouvelles dispositions légales, fiscales et réglementaires, les conditions économiques générales ainsi que la capacité de la Société à réagir aux tendances du secteur des services financiers. D’autres facteurs pourraient entraîner des différences significatives dans les résultats, les performances ou les réalisations. La Société décline expressément toute obligation ou tout engagement à publier des mises à jour ou des révisions concernant les déclarations prospectives contenues dans le présent communiqué de presse, ou concernant toute modification des anticipations de la Société ou tout changement dans les événements, conditions ou circonstances sur lesquels ces déclarations prospectives sont fondées, sauf si la loi ou la réglementation en vigueur l’exige.