I titoli bancari europei hanno registrato rendimenti impressionanti fino ad ora nel 2024 (+16,7%* per il settore). Nonostante i guadagni, le valutazioni rimangono a buon mercato. Niall Gallagher illustra i fattori che sono alla base dei rendimenti e spiega perché mantiene una forte esposizione alle banche europee.

25 aprile 2024

Da tre anni manteniamo una significativa sovraesposizione alle banche europee e continuiamo a ritenere che il settore sia valutato in modo molto interessante.

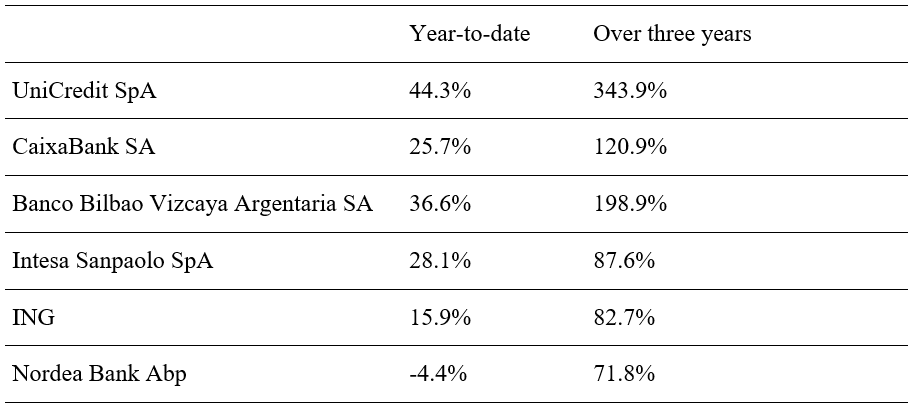

Il grafico 1 mostra il rendimento totale dei cinque titoli bancari tradizionali da noi preferiti, evidenziando che tutti i titoli, ad eccezione di Nordea, hanno nettamente sovraperformato il mercato europeo (che ha registrato un rialzo del +7,3% 1 da un anno all'altro). Se si considerano i tre anni trascorsi dal nostro iniziale interesse per le banche - da quando il mercato europeo è salito del 29,1% 2 - la performance è ancora più impressionante (per completezza di informazione: non abbiamo posseduto tutti questi titoli per tutti e tre gli anni). Quindi il settore ha fatto molto bene.

Grafico 1: Azioni bancarie europee: rendimenti totali

1Fonte: GAM, Indice MSCI Europe in EUR Net Total Return dal 31/12/23 al 4/4/24

2Fonte: GAM, Indice MSCI Europe in EUR Rendimento totale netto dal 4/4/21 al 4/4/24

Per gli amanti dell' "analisi tecnica", l'indicatore di forza relativa (“RSI” acronimo di Relative Strenght Index) di ciascuno di questi titoli (a parte Nordea) è superiore a 80 - un livello tipicamente considerato in territorio di "ipercomprato", per cui è ragionevole chiedersi se la sovraperformance delle banche europee sia "compiuta" o se le valutazioni siano stiracchiate nel breve periodo.

Che i titoli bancari europei siano sopravvalutati o meno nel breve periodo, dobbiamo ricordare che l'RSI è un indicatore di trading solo a breve termine e non ci dice nulla sui fondamentali, sulla valutazione dei titoli e, soprattutto, sul punto di partenza della sovraperformance. È a questi fattori che dobbiamo guardare quando valutiamo se il ciclo di performance dei nostri titoli bancari sta volgendo al termine da una "prospettiva di investimento"; un RSI "ipercomprato" può normalizzarsi con la vendita dei titoli o con una pausa dei titoli per un breve periodo. Per prevedere quale delle due ipotesi si verifichi con maggiore probabilità, dobbiamo riconsiderare il caso d'investimento.

Nonostante i guadagni, le valutazioni rimangono a buon mercato

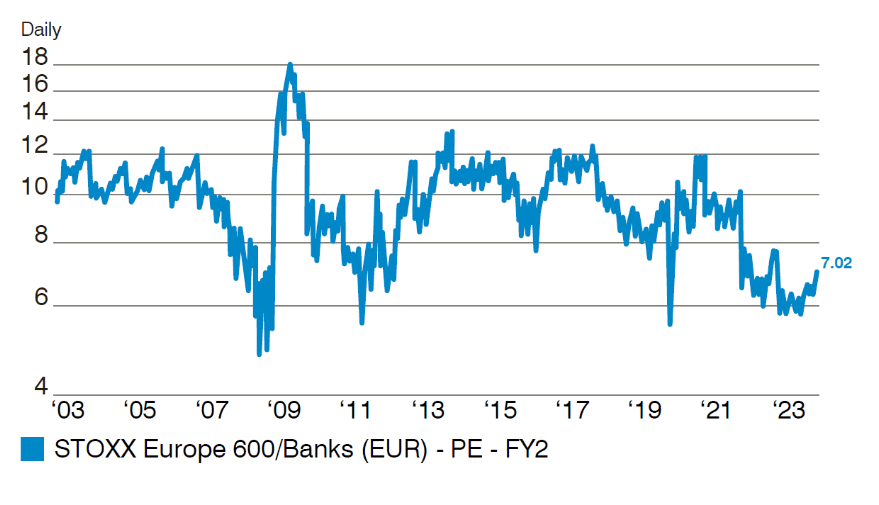

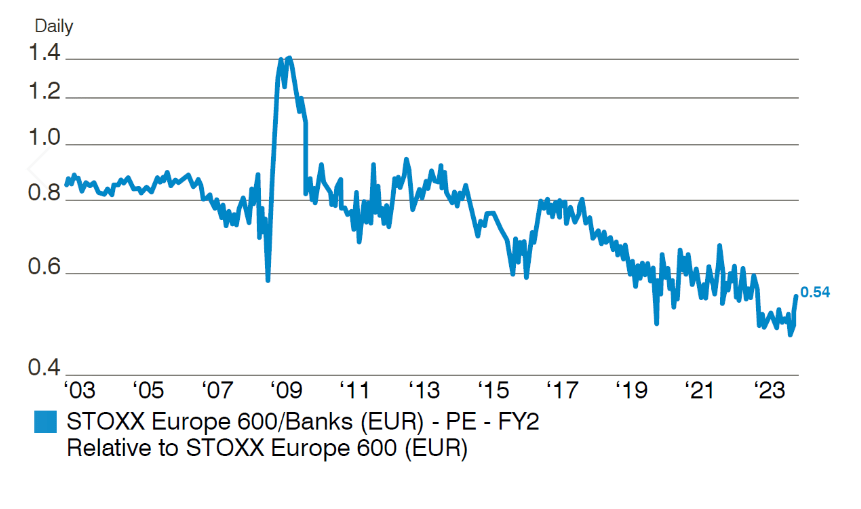

Prima di tutto, ricordiamo che per la maggior parte dello scorso anno il settore bancario europeo è stato scambiato a valutazioni tra le più basse nella storia del mercato azionario: il Grafico 2 mostra che il multiplo PE è passato da meno di 6 volte a poco più di 7 volte. Ma questo dato si confronta con una media di lungo periodo di oltre 9, mentre su base Price Earnings Relative (o rispetto al mercato più ampio) è passato da 0,48 volte a 0,54 volte contro una "normalità" di lungo periodo di 0,8. Queste due metriche suggeriscono che c'è un margine di rialzo compreso tra il 35 e il 50% per raggiungere un multiplo di valutazione medio o per stabilire un rapporto normale con il resto del mercato: su questa base, il settore rimane conveniente in termini di valutazione.

Grafico 2: Multiplo PE del settore bancario europeo

Grafico 3: Price Earnings relative del settore bancario europeo

E se gli utili/profitti dovessero diminuire, come molti chiedono, con l'esaurirsi del ciclo dei tassi d'interesse?

L'aumento dei tassi d'interesse da -0,5% a oltre il 2% ha trasformato la redditività delle banche europee, portando a un più che raddoppio del rendimento del capitale proprio del settore. Ma riteniamo anche che molti fraintendano fondamentalmente il rapporto tra redditività del settore bancario e tassi di interesse. Nella maggior parte dei contesti dei tassi c'è una scarsa relazione tra il livello dei tassi d'interesse, o dei rendimenti obbligazionari e i margini d'interesse netti, i ricavi e gli utili / il Roe, del settore bancario europeo, ma la relazione complessiva tra tassi/rendimenti e utili bancari non è lineare bensì asimmetrica: nella maggior parte dei casi non vi è alcuna relazione, ma a livelli molto bassi di tassi e rendimenti (inferiori all'1,5%) l'impatto sugli utili bancari è davvero molto negativo. In altre parole, tassi di interesse bassissimi o a zero e rendimenti sono molto negativi per gli utili bancari e il RoE, ma per il resto i tassi di interesse e i rendimenti non contano granché, mentre l'intensità della concorrenza è molto più significativa.

Nessuna possibilità di un ritorno alla ZIRP? (Politica del tasso di interesse zero)

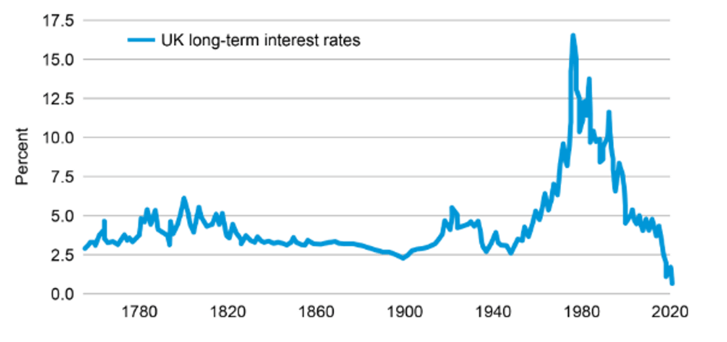

Per le molte ragioni che abbiamo illustrato a lungo negli ultimi tre anni, non pensiamo che torneremo di nuovo ai tassi zero (nel corso della nostra vita), dato che l'economia globale ha una serie di influenze inflazionistiche che la guidano, ma per coloro che sono scettici su questo vale la pena di guardare la figura 4 che mostra 300 anni di rendimenti di interesse del Regno Unito, illustrando quanto sia stato straordinariamente insolito il periodo 2008-2021. Non esiste un periodo paragonabile al 2008-21 nella storia moderna e molti economisti cominciano a chiedersi se i tassi zero e il Quantitative Easing (QE) non siano stati dei grandi errori politici che hanno creato enormi distorsioni economiche.

Figura 4: Tassi di interesse del Regno Unito negli ultimi 300 anni

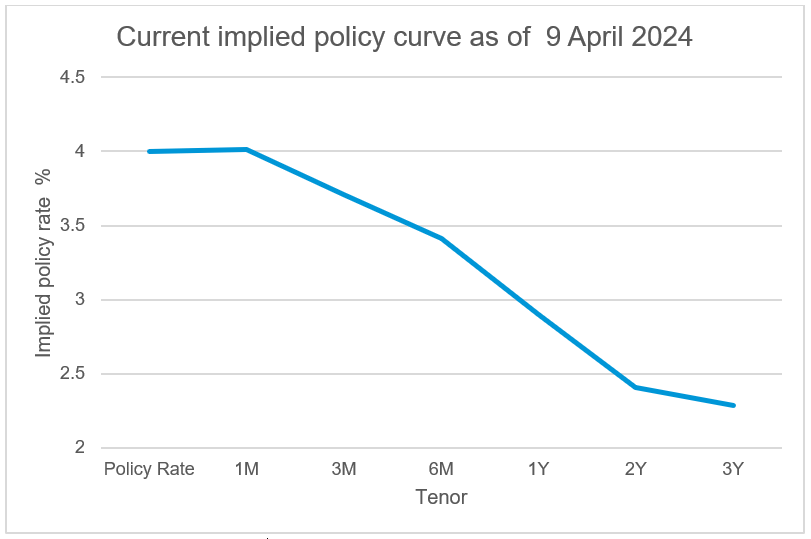

Per quanto riguarda gli interessi, la figura 5 mostra il percorso dei tassi impliciti nel mercato (a partire dai rendimenti obbligazionari) per l'Euro zona, illustrando che il mercato non ritiene che i tassi scenderanno al di sotto del 2,25% nei prossimi tre anni, una stima abbastanza buona del "punto" terminale.

Figura 5: Percorso dei tassi d'interesse impliciti nel mercato dell'Euro zona

C'è qualcos'altro che potrebbe causare la rottura della redditività del settore?

Riteniamo improbabile che si verifichi un ciclo del credito (ovvero, perdite sui prestiti), poiché il settore ha trascorso gran parte degli ultimi 15 anni a ridurre la leva finanziaria: non c’è molto rischio nei bilanci bancari e questo deleveraging si riflette anche nei settori del consumo e delle imprese in molte economie europee. Inoltre, il settore ha attraversato una fase di consolidamento, riducendo così l'intensità della concorrenza, per cui non c'è nemmeno il rischio che guerre dei prezzi facciano crollare la redditività. Inoltre, con livelli di capitalizzazione molto più elevati, il settore ha adottato fortemente il riacquisto di azioni proprie, tanto che, anche con la forte performance da inizio anno, la maggior parte dei titoli ha un rendimento totale da distribuzione superiore al 10%, probabilmente sostenibile per i prossimi anni.

In sintesi, sebbene il settore abbia fatto molto bene da inizio anno e vi sia il rischio a breve termine di un "consolidamento" o di una lieve sottoperformance in termini di delusioni nel primo trimestre, a nostro avviso i fondamentali rimangono convincenti e il settore a buon mercato.

La performance passata non è un indicatore della performance futura e delle tendenze attuali o future. La performance è al netto di commissioni, spese e altri oneri. Le allocazioni e le partecipazioni sono soggette a variazioni. Le opinioni sono quelle del gestore e sono soggette a modifiche. Non vi è alcuna garanzia che le previsioni si realizzino.

Le informazioni contenute nel presente documento sono fornite a titolo puramente informativo e non costituiscono una consulenza d'investimento. Le opinioni e le valutazioni contenute nel presente documento possono cambiare e riflettono il punto di vista di GAM nell'attuale contesto economico. Non si assume alcuna responsabilità per l'accuratezza e la completezza delle informazioni contenute nel presente documento. Le performance passate non sono un indicatore delle tendenze attuali o future. Gli strumenti finanziari citati sono forniti a scopo puramente illustrativo e non devono essere considerati un'offerta diretta, una raccomandazione di investimento o una consulenza di investimento o un invito a investire in qualsiasi prodotto o strategia di GAM. Il riferimento a un titolo non costituisce una raccomandazione ad acquistare o vendere quel titolo. I titoli elencati sono stati selezionati dall'universo dei titoli coperti dai gestori di portafoglio per aiutare il lettore a comprendere meglio i temi presentati. I titoli inclusi non sono necessariamente detenuti da alcun portafoglio né rappresentano alcuna raccomandazione da parte dei gestori di portafoglio. Gli investimenti specifici qui descritti non rappresentano tutte le decisioni di investimento prese dal gestore. Il lettore non deve presumere che le decisioni di investimento identificate e discusse siano state o saranno redditizie. I riferimenti a specifici consigli di investimento forniti nel presente documento sono solo a scopo illustrativo e non sono necessariamente rappresentativi di investimenti che verranno effettuati in futuro. Non si garantisce né si dichiara che gli obiettivi di investimento saranno raggiunti. Il valore degli investimenti può diminuire o aumentare. Gli investitori potrebbero perdere una parte o la totalità dei loro investimenti.

Le precedenti opinioni contengono dichiarazioni previsionali relative agli obiettivi, alle opportunità e alla performance futura dei mercati in generale. Le dichiarazioni previsionali possono essere identificate dall'uso di parole come "credere", "aspettarsi", "anticipare", "dovrebbe", "pianificato", "stimato", "potenziale" e altri termini simili. Esempi di dichiarazioni previsionali sono, a titolo esemplificativo e non esaustivo, le stime relative alle condizioni finanziarie, ai risultati delle operazioni e al successo o meno di una particolare strategia di investimento. Tutti sono soggetti a vari fattori, tra cui, a titolo esemplificativo, le condizioni economiche generali e locali, l'evoluzione dei livelli di concorrenza all'interno di determinati settori e mercati, le variazioni dei tassi di interesse, le modifiche legislative o regolamentari e altri fattori economici, competitivi, governativi, normativi e tecnologici che influenzano le operazioni di un portafoglio e che potrebbero far sì che i risultati effettivi differiscano materialmente dai risultati previsti. Tali dichiarazioni sono di natura previsionale e comportano una serie di rischi noti e ignoti, incertezze e altri fattori e, di conseguenza, i risultati effettivi potrebbero differire materialmente da quelli riflessi o contemplati in tali dichiarazioni previsionali. Si invitano i potenziali investitori a non fare eccessivo affidamento su qualsiasi dichiarazione o esempio di previsione. Nessuno di GAM, né delle sue affiliate o dei suoi principali, né di qualsiasi altra persona fisica o giuridica si assume l'obbligo di aggiornare le dichiarazioni previsionali a seguito di nuove informazioni, eventi successivi o qualsiasi altra circostanza. Tutte le dichiarazioni contenute nel presente documento si riferiscono esclusivamente alla data in cui sono state rilasciate.