27. März 2024

Ad hoc-Mitteilung gemäss Art. 53 KR: GAM gibt Jahresergebnis für 2023 bekannt, Antrag zur Stärkung der Bilanz und strategischer Fortschritt

Finanzergebnisse 2023

- IFRS-Nettoverlust nach Steuern von CHF 82.1 Millionen (2022: CHF 290.0 Millionen). Operativer Verlust vor Steuern von CHF 49.5 Millionen (2022: CHF 42.5 Millionen).

- Verwaltete Vermögen im Bereich Investment Management von CHF 19.3 Milliarden (31. Dezember 2022: CHF 23.2 Milliarden).

- Starke Anlageperformance: 78% der verwalteten Vermögen im Investment Management übertrafen ihre Benchmark über einen Dreijahreszeitraum, und 81% übertrafen ihre Benchmark über einen Fünfjahreszeitraum per 31. Dezember 2023.

Antrag zur Stärkung der Bilanz - vollständige Zeichnung durch Ankeraktionär

- An der Generalversammlung am 15. Mai 2024 wird eine Kapitalerhöhung von bis zu CHF 100 Millionen beantragt, um die langfristige Stabilität von GAM zu fördern und um die Wachstumsstrategie zu unterstützen. Diese wird vollständig von Rock Investment SAS gezeichnet, einer Konzerngesellschaft des Ankeraktionärs von GAM.

- Weitere Anträge für die Generalversammlung betreffen die Nominierung von drei erfahrenen Kandidatinnen für den Verwaltungsrat, was die Geschlechtervielfalt im Rahmen des Engagements von GAM für Vielfalt, Gleichbehandlung und Inklusion verbessert.

Strategischer Fortschritt

Gute Fortschritte bei den vier strategischen Säulen, um GAM nachhaltiges Wachstum und künftige Rentabilität zu ermöglichen:

- Kunden: Neuer Leiter des Vertriebs in Japan; Ausbau der Marktpräsenz mit geplanter Eröffnung einer neuen Vertriebsniederlassung in Paris; zusätzliche Neueinstellungen in Kernmärkten, insbesondere in Europa und Australien; Singapur wird Investment- und Vertriebszentrum in Asien; Partnerschaft mit Finanzinstitut in Hongkong, um im Grossraum China zu wachsen.

- Ausbau: Positive Zuflüsse in die Global Rates Strategie nach der Gründung der Investcorp-Tages-Partnerschaft; Neueinstellungen von Führungskräften im Investment Management; zwei globale Aktienfonds von Bruellan SA werden zukünftig vom Global Equities Team bei GAM gemanagt.

- Diversifizierung: Eine Reihe neuer Partnerschaften im alternativen Bereich ist in der Entwicklung, darunter die Ausweitung der alternativen Anlagen von GAM und die Partnerschaft mit Avenue Capital für ihre Sport Strategie. Ausserdem wird das Hedge-Fonds Angebot von GAM ausgebaut. Die Late-Stage-Private-Equity Strategie, die 2023 in Australien als «Emerging Fund of the Year» ausgezeichnet wurde, wird derzeit in Europa eingeführt.

- Effektivität: Der Verkauf des Fund Management Services Bereichs wurde erfolgreich am 31. Januar 2024 abgeschlossen; Vereinbarung mit der 1741 Group, einem führenden Schweizer Anbieter für die Verwaltung von Drittfonds, über die Übertragung von Management Company Services für die in der Schweiz domizilierten GAM-Fonds und gute Fortschritte bei den Verhandlungen mit einem hochwertigen, globalen Anbieter über die Übertragung der Management Company Services für die nicht in der Schweiz domizilierte GAM-Fonds; die Migration auf eine zentrale operative Plattform bis Ende 2024 ist im Plan, um die Effizienz im gesamten globalen Geschäft von GAM zu steigern.

Elmar Zumbühl, CEO GAM Investments, sagt: «Nach einem sehr herausfordernden Jahr 2023 haben wir gute strategische Fortschritte erzielt. Die vollständig gezeichnete Kapitalerhöhung wird die Bilanz des Unternehmens stärken und GAM langfristig mehr Stabilität verleihen sowie die Umsetzung unserer Wachstumsstrategie unterstützen. Dieser Schritt ist auch Ausdruck des unerschütterlichen langfristigen Engagements unseres Ankeraktionärs für GAM. Im Jahr 2024 werden wir uns weiterhin auf unsere Kundinnen und Kunden, Innovationen und eine starke Anlageperformance fokussieren. Ich möchte unseren Kundinnen und Kunden für ihre Treue und unserem Ankeraktionär sowie meinen Kolleginnen und Kollegen bei GAM für ihr grossartiges Engagement danken.»

Business Update 2023

Investment Management

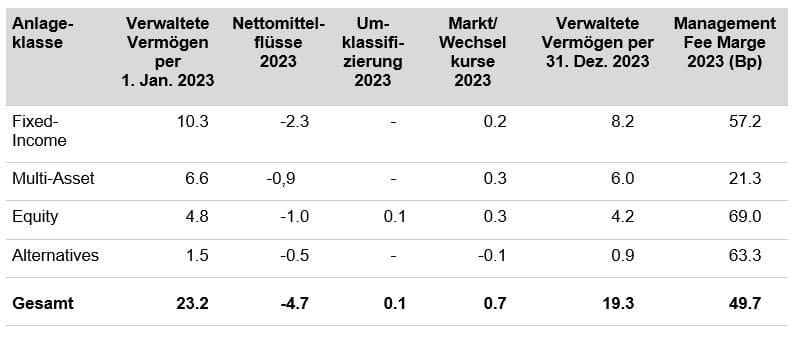

Die verwalteten Vermögen beliefen sich per 31. Dezember 2023 auf CHF 19.3 Milliarden (31. Dezember 2022: CHF 23.2 Milliarden). Die durchschnittliche Management Fee Marge verringerte sich leicht von 51 Basispunkten auf rund 50 Basispunkte im Jahr 2023.

Über den Dreijahreszeitraum bis zum 31. Dezember 2023 übertrafen 78% der verwalteten Vermögen in Fonds ihre jeweilige Benchmark, im Vergleich zu 55% per 31. Dezember 2022. Über den Fünfjahreszeitraum bis zum 31. Dezember 2023 erzielten 81% der verwalteten Vermögen in Fonds eine Outperformance gegenüber ihrer jeweiligen Benchmark, im Vergleich zu 55% per 31 Dezember 2022.1 Per 31. Dezember 2023 entwickelten sich 66% bzw. 76% der von Morningstar beobachteten verwalteten Vermögen von GAM über den Drei- bzw. Fünfjahreszeitraum besser als ihre jeweiligen Vergleichsgruppen, im Vergleich zu 66% bzw. 67% per 31. Dezember 2022.

Das hohe Mass an Investmentkompetenz und die anhaltend starke Anlageperformance von GAM spiegelten sich in den vielen Auszeichnungen wider, die unsere Investmentteams im Jahr 2023 erhielten. Die zweifache Auszeichnung von Citywire für die Anlageperformance ergänzt eine Reihe von Auszeichnungen: So wurde die Late-Stage-Private-Equity Strategie in Australien von Financial News als «Emerging Fund of the Year» ausgezeichnet und die beiden Strategien Cat Bonds und Commodities erhielten in Singapur den Fund Selector Asia Award. Unseren Kundinnen und Kunden Zugang zu einem hochqualifizierten Investmentteams zu bieten, steht im Mittelpunkt unserer Strategie. Im Jahr 2023 wurden weitere Investment Manager ernannt, unter anderem für die Luxury Brands und Credit Opportunities Strategien.

Fund Management Services

Der Verkauf des Fund Management Services Bereichs an die Carne Group wurde am 31. Januar 2024 erfolgreich abgeschlossen. Die verwalteten Vermögen der Drittfonds reduzierten sich per 31. Dezember 2023 auf CHF 44.5 Milliarden, im Vergleich zu CHF 51.8 Milliarden per Ende 2022.

Finanz-Update 2023

Die Nettoverwaltungsgebühren und -kommissionen gingen um 21.7% auf CHF 129.2 Millionen zurück (2022: CHF 165.0 Millionen). Der Rückgang war hauptsächlich auf niedrigere Nettoverwaltungsgebühren und -kommissionen aufgrund geringerer durchschnittlicher verwalteter Vermögen und einer etwas niedrigeren Management Fee Marge zurückzuführen. Dem stand ein Anstieg der bereinigten Netto-Performancegebühren von CHF 3.2 Millionen auf CHF 4.8 Millionen gegenüber.

Der operative Personalaufwand belief sich auf CHF 96.8 Millionen (2022: CHF 113.7 Millionen). Darin spiegelte sich die geringere Mitarbeiterzahl wider, die mit 478 Vollzeitstellen um 12% niedriger war als Ende 2022. Der IFRS-Personalaufwand verringerte sich auf CHF 98.4 Millionen im Jahr 2023 gegenüber CHF 115.5 Millionen im Jahr 2022. Die Differenz von CHF 1.6 Millionen zwischen dem bereinigten und dem IFRS-Personalaufwand ergibt sich aus Reorganisationskosten.

Der operative Sachaufwand belief sich 2023 auf CHF 65.0 Millionen, gegenüber CHF 75.8 Millionen im Jahr 2022. Der IFRS-Sachaufwand für 2023 reduzierte sich auf CHF 71.3 Millionen (2022: CHF 81.1 Millionen). Die Differenz von CHF 6.3 Millionen zwischen dem operativen und dem IFRS-Sachaufwand hängt im Wesentlichen mit der Weiterführung strategischer Initiativen im Jahr 2023 zusammen.

Die bereinigte operative Marge für 2023 lag bei -38.0% im Vergleich zu -25.8% im Jahr 2022, was im Wesentlichen darauf zurückzuführen ist, dass der Ertrag im Verhältnis stärker zurückging als die Kosten. Die bereinigte operative Marge schliesst bestimmte nicht zum Kerngeschäft gehörende Kosten wie die Markenwertminderung und die Kosten für strategische Massnahmen aus.

Der operative Verlust vor Steuern betrug CHF 49.5 Millionen (2022: CHF 42.5 Millionen). Der Verlust war vornehmlich auf den geringeren Umsatz infolge der geringeren verwalteten Vermögen zurückzuführen. Der IFRS-Nettoverlust vor Steuern sank von CHF 266.2 Millionen im Jahr 2022 auf CHF 81.7 Millionen. Die Differenz zwischen dem operativen und dem IFRS-Nettoverlust vor Steuern hängt im Wesentlichen mit Markenwertberichtigungen und Aufwendungen für strategische Massnahmen zusammen.

Die operativen effektiven Ertragsteuern beliefen sich 2023 auf einen Steueraufwand von CHF 0.3 Millionen, was einem bereinigten effektiven Steuersatz von 0.6% entspricht (2022: Steuergutschrift von 8.2%). Dies entspricht einem IFRS-Effektivsteuersatz von 0.5%. Die Differenz zwischen dem bereinigten und dem IFRS-Effektivsteuersatz ist vornehmlich auf den bereinigten Gewinn vor Steuern zurückzuführen.

Das operative verwässerte Ergebnis pro Aktie betrug 2023 CHF -0.32 (2022: CHF -0.25), bedingt durch einen höheren operativen Nettoverlust. Dies entspricht einem verwässerten IFRS-Ergebnis pro Aktie von -CHF 0.52. Die Differenz zwischen dem operativen verwässerten und dem verwässerten IFRS-Ergebnis pro Aktie ist auf den höheren IFRS-Nettoverlust nach Steuern von CHF 82.1 Millionen im Vergleich zu dem bereinigten Nettoverlust nach Steuern von CHF 49.8 Millionen zurückzuführen.

Der operative Verlust nach Steuern betrug 2023 CHF 49.8 Millionen (2022: 39.0 Millionen). Hauptgrund für den Verlust waren niedrigere Nettoverwaltungsgebühren und -kommissionen, die die geringeren verwalteten Vermögen widerspiegelten. Dem steht ein IFRS-Nettoverlust nach Steuern von CHF 82.1 Millionen gegenüber. Die Differenz von CHF 32.3 Millionen zwischen dem operativen und dem IFRS-Nettoverlust nach Steuern hängt im Wesentlichen mit Markenwertberichtigungen und Aufwendungen für strategische Massnahmen zusammen.

Die liquiden Mittel beliefen sich Ende 2023 auf CHF 87.2 Millionen (Ende 2022: CHF 137.9 Millionen). Dieser Rückgang resultiert aus den Verlusten der Gruppe und daraus, dass die Liquidität im Zusammenhang mit der Carne-Transaktion als «zur Veräusserung gehaltene Vermögenswerte» eingestuft wurde, die mit den Barmitteln aus der Rock Investment SAS Kredit ausgeglichen wurden.

Das bereinigte Tangible Equity betrug Ende 2023 CHF 11.5 Millionen (Ende 2022: CHF 68.7 Millionen). Zu diesem Rückgang trugen vor allem der IFRS-Nettoverlust nach Steuern von CHF 82.1 Millionen bei, nach Ausschluss der Markenwertberichtigungen.

Der Verwaltungsrat beantragt, dass den Aktionären keine Dividende ausgeschüttet wird, in Anbetracht des operativen Nettoverlusts des Jahres 2023.

Am 14. Dezember 2023 wurde ein Aktienrückkaufprogramm angekündigt. Das Programm ermöglichte den Erwerb von bis zu drei Millionen Namensaktien (1.88% der ausgegebenen Aktien), um die aktienbasierten Vergütungsverpflichtungen gegenüber den Mitarbeitenden der Gruppe zu erfüllen. Der Aktienrückkauf fand vom 15. Dezember 2023 bis zum 17. Januar 2024 statt und der Angebotspreis pro Namensaktie betrug CHF 0.425. Am Ende der Angebotsfrist am 17. Januar 2024 wurden insgesamt 15.203.972 GAM-Aktien angedient. Aufgrund der Überzeichnung wurden die Annahmeerklärungen anteilig gekürzt. Die Auszahlung des Aktienrückkaufpreises gegen Lieferung der Namensaktien erfolgte mit Valuta 19. Januar 2024.

Anträge für die bevorstehende Generalversammlung

Die Traktanden für die bevorstehende Generalversammlung am 15. Mai 2024 werden gesondert bekanntgegeben. Die Aktionäre werden voraussichtlich über folgende Traktanden abstimmen:

Eine vollständig von Rock Investment SAS (Rock) gezeichnete Kapitalerhöhung von bis zu CHF 100 Millionen zur Refinanzierung des Rock-Kredits. Dazu muss die Eidgenössische Übernahmekommission Rock eine Befreiung von den obligatorischen Übernahmeverpflichtungen bei Überschreitung der Eigentumsschwelle von 33 1/3% gewähren. Am 31. Dezember 2023 waren 36 Millionen CHF des 100 Millionen CHF Rock-Kredits in Anspruch genommen, der am 30. Juni 2025 ausläuft. Die Gruppe hat keine weiteren externen Schulden.

Antrag zur Schaffung von bedingtem Aktienkapital von bis zu 50% des ausgegebenen Aktienkapitals, um die Ausgabe von Aktien zur Erfüllung von Vergütungsverpflichtungen im Rahmen von Mitarbeiterbeteiligungsplänen nach Ende der Sperrfrist zu ermöglichen.

Die Nominierung von drei neuen Kandidatinnen für die Wahl in den Verwaltungsrat, was die Geschlechtervielfalt im Rahmen des Engagements von GAM für Vielfalt, Gerechtigkeit und Inklusion erhöht. Werden alle drei neuen Kandidatinnen gewählt und die derzeitigen vier Mitglieder wiedergewählt, setzt sich der Verwaltungsrat aus drei weiblichen und vier männlichen Mitgliedern zusammen.

Update zum strategischen Fortschritt

Gute Fortschritte wurden bei den vier strategischen Säulen erzielt, die GAM nachhaltiges Wachstum und künftige Profitabilität ermöglichen. Die vier strategischen Säulen sind:

- Fokussierung auf Kunden in bestehenden Kernmärkten

- Ausbau und Stärkung der aktiven Kernstrategien in den Bereichen Equity, Fixed-Income und Multi-Asset durch Investitionen in Talente und Produktideen

- Diversifizierung in neue Anlageproduktbereiche und Weiterentwicklung des Wealth Management Angebots auf der Basis von GAMs Expertise im aktiven Management und des Ausbaus strategischer Partnerschaften sowie von Angeboten GAMs alternativer Anlagen und Hedgefonds

- Verbesserung der Effektivität durch Reduzierung der Komplexität, um sich auf die Investment Management Kompetenzen von GAM zu konzentrieren

Fokussierung auf Kunden in bestehenden Kernmärkten

In Japan wurde ein neuer Leiter für den Vertrieb ernannt, wodurch die Präsenz von GAM in diesem Markt gestärkt wird. Insbesondere in den Kernmärkten in Europa und Australien planen wir weitere Vertriebsmitarbeitende einzustellen, um lokale Kundinnen und Kunden noch besser bedienen und Wachstumschancen nutzen zu können. GAM baut seine Präsenz auch mit der geplanten Gründung einer neuen Vertriebsniederlassung in Paris aus.

In Asien verfolgt GAM mit zwei wichtigen Entwicklungsprojekten in fortgeschrittenen Phasen aktiv signifikante Wachstumschancen.

Zum einen befindet sich GAM in fortgeschrittenen Gesprächen über eine Allianz mit einem Finanzinstitut in Hongkong, um das Geschäft im Grossraum China auszubauen. Ziel dieser Partnerschaft ist es Multi-Asset-Strategien, Wealth Management sowie den Absatz von Produkten in Hongkong und auf dem chinesischen Festland voranzutreiben und gleichzeitig den Service für bestehende Kunden weiter auszubauen.

Zum anderen soll Singapur neben Hongkong, Japan und Australien zu einem Wachstumszentrum für GAM werden, wobei Investment- und Vertriebsmitarbeitende nach Singapur wechseln werden. Mit Genehmigung der Aufsichtsbehörden für einen erweiterten Lizenzumfang beabsichtigt GAM, Singapur als strategischen Hub in Asien zu etablieren. Dieser strategische Schritt stützt sich auf das starke Wachstum Singapurs als führende asiatische Wealth Management und Private Banking Destination, das perfekt auf die Produkt- und Vertriebskompetenz von GAM abgestimmt ist.

Ausbau und Stärkung der aktiven Kernstrategien in den Bereichen Equity, Fixed-Income und Multi-Asset durch Investitionen in Talente und Produktideen

Die starke Anlageperformance von GAM unterstützt und ermutigt Kundenaktivitäten. Das untermauert auch GAMs Engagement, Alpha zu erzielen und die Anlageziele der Kunden zu erreichen. Im Rahmen unserer Partnerschaft mit Investcorp-Tages wurden gute Fortschritte erzielt, was zu einer positiven Dynamik und erhöhten Zuflüssen in unsere Global Rates Strategie führte.

Zwei globale Aktienfonds2 mit verwalteten Vermögen von CHF 84 Millionen per Ende Februar 2024, die derzeit von Bruellan SA verwaltet werden, gehen zu GAM und werden zukünftig vom GAM-Team für globale Aktien gemanagt.

Diversifizierung in neue Anlageproduktbereiche und Weiterentwicklung des Wealth Management Angebots auf der Basis von GAMs Expertise im aktiven Management und Ausbau strategischer Partnerschaften sowie von Angeboten GAMs alternativer Anlagen und Hedgefonds

Eine Reihe neuer Partnerschaften im alternativen Bereich ist in der Entwicklung, darunter die Ausweitung der alternativen Anlagen von GAM und die Partnerschaft mit Avenue Capital für ihre Sport Strategie. Ausserdem wird das Hedge-Fonds Angebot von GAM ausgebaut. Die Late-Stage-Private-Equity Strategie, die 2023 in Australien als "Emerging Fund of the Year" ausgezeichnet wurde, wird derzeit in Europa eingeführt.

Verbesserung der Effektivität durch Reduzierung der Komplexität, um sich auf die Investment Management-Kompetenzen von GAM zu fokussieren

GAM hat erhebliche Fortschritte bei der Optimierung seiner operativen Struktur gemacht, um sich auf die Kernkompetenzen des Investment Managements und seine Kunden zu konzentrieren. Im Rahmen dieser Strategie wurde der Verkauf des Drittfondsgeschäfts, Fund Management Services, an die Carne Group zum 31. Januar 2024 erfolgreich abgeschlossen.

GAM hat mit der 1741 Group, einem führenden Schweizer Anbieter, eine Vereinbarung zur Übertragung der Management Company Services für die GAM-Fonds in der Schweiz abgeschlossen. Gute Fortschritte wurden auch bei den Verhandlungen mit einem hochwertigen, globalen Anbieter zur Übertragung von Management Company Services für die GAM-Fonds in Luxemburg, Irland und dem Vereinigten Königreich erzielt, die den Weg zu einem vereinfachten, skalierbaren und auf das Investment Management ausgerichteten operativen Modell ebnen.

Bis Ende 2024 wird die Migration auf eine zentrale operative Plattform abgeschlossen sein, die alle Investment Management Aktivitäten auf die neue cloudbasierte Simcorp-Plattform zusammenführt. Dadurch wird die Effizienz unseres gesamten globalen Geschäft erhöht.

Materialien zur Bekanntgabe der Jahresergebnisse für das Gesamtjahr, einschliesslich des Jahresberichts 2023, finden Sie unter www.gam.com.

Darüber hinaus hat GAM heute seinen Nachhaltigkeitsbericht 2023 veröffentlicht, der unter www.gam.com abgerufen werden kann.

Der Verwaltungsrat hat ausserdem beschlossen, die vierteljährlichen Interim Management Statements von GAM einzustellen, so dass das nächste Update zu den Finanzen mit dem Halbjahresbericht am 8. August 2024 erfolgt.

2 Protea – BAM Global Equities Fond und Bruellan Dynamic – Tactical Fond

| 15. Mai 2024 | Generalversammlung |

| 8. August 2024 | Halbjahresergebnisse 2024 |

| Media Relations Ute Dehn Christen T +41 58 426 31 36 |

|

| Investor Relations Richard McCallum T +44 (0) 207 917 24 01 |

|

Besuchen Sie uns auf: www.gam.com

Folgen Sie uns auf: X und LinkedIn

Über GAM

GAM ist ein unabhängiger, in der Schweiz börsenkotierter Asset Manager. Die verwalteten Vermögen beliefen sich per 31. Dezember 2023 auf insgesamt CHF 63.8 Milliarden, wovon CHF 19.3 Milliarden auf das Investment Management und CHF 44.7 Milliarden auf Fund Management Services entfielen. Zum 31. Januar 2024 wurde Fund Management Services erfolgreich an die Carne Group übertragen. GAM verfügt über eine globales Vertriebsnetz mit Niederlassungen in 14 Ländern und ist geografisch breit aufgestellt mit Kunden auf fast allen Kontinenten. Der Hauptsitz von GAM Investments befindet sich in Zürich. GAM Investments wurde 1983 gegründet und hat seinen Sitz an der Hardstrasse 201 in Zürich, 8037 Schweiz.

Haftungsausschluss in Bezug auf zukunftsgerichtete Aussagen

Diese Medienmitteilung der GAM Holding AG («die Gesellschaft») beinhaltet zukunftsgerichtete Aussagen, welche die Absichten, Vorstellungen oder aktuellen Erwartungen und Prognosen der Gesellschaft über ihre zukünftigen Geschäftsergebnisse, finanzielle Lage, Liquidität, Leistung, Aussichten, Strategien, Möglichkeiten sowie über das Geschäftsumfeld, in welchem sie sich bewegt, widerspiegeln. Zukunftsgerichtete Aussagen umfassen alle Ereignisse, die keine historischen Fakten darstellen. Die Gesellschaft hat versucht, diese Aussagen durch die Verwendung von Worten wie «könnte», «wird», «sollte», «erwartet», «beabsichtigt», «schätzt», «sieht voraus», «glaubt», «versucht», «plant», «prognostiziert» und ähnlichen Begriffen zu kennzeichnen. Solche Aussagen werden auf der Grundlage von Schätzungen und Erwartungen gemacht, die sich als falsch herausstellen können, obwohl die Gesellschaft sie im jetzigen Zeitpunkt als angemessen erachtet.

Diese zukunftsgerichteten Aussagen unterliegen Risiken, Unsicherheiten, Annahmen und anderen Faktoren, die dazu führen könnten, dass das tatsächliche Geschäftsergebnis, die finanzielle Lage, Liquidität, Leistung, Aussichten und Möglichkeiten der Gesellschaft sowie der Märkte, welche die Gesellschaft bedient oder zu bedienen beabsichtigt, wesentlich von diesen zukunftsgerichteten Aussagen abweichen. Wichtige Faktoren, die zu solchen Abweichungen führen können, sind unter anderem: Veränderungen des Geschäfts- oder Marktumfelds, legislative, steuerliche oder regulatorische Entwicklungen, die allgemeine wirtschaftliche Lage sowie die Möglichkeiten der Gesellschaft, auf Entwicklungen in der Finanzdienstleistungsindustrie zu reagieren. Zusätzliche Faktoren können die tatsächlichen Resultate, Leistungen oder Errungenschaften wesentlich beeinflussen. Die Gesellschaft übernimmt ausdrücklich keine Verpflichtung und beabsichtigt auch nicht, Aktualisierungen oder Korrekturen irgendwelcher in dieser Medienmitteilung enthaltener zukunftsgerichteter Aussagen vorzunehmen oder Änderungen in den Erwartungen der Gesellschaft oder Änderungen von Ereignissen, Bedingungen und Umständen, auf welchen diese zukunftsgerichteten Aussagen basieren, mitzuteilen, soweit dies nicht durch anwendbares Recht oder regulatorische Bestimmungen vorgeschrieben ist.