Julian Howard, Lead Investment Director of Multi-Asset Class Solutions (MACS) bei GAM in London, erläutert seine neuesten Multi-Asset-Einschätzungen und geht der Frage nach, wie sich Inflation, Wachstum und Zinsen im Laufe des Jahres 2024 abkühlen werden, so dass die Welt wieder ein wenig wie 2019 aussehen wird.

09. Januar 2024

Globale Aktien, gemessen am MSCI AC World Index, verzeichneten im Jahr 2023 einen fulminanten Anstieg von 22,2 % in lokaler Währung*. Für viele Anleger war dieses Ergebnis angesichts der zahlreichen Gründe, die im Laufe des Jahres zu Befürchtungen Anlass gaben, eine gewisse Überraschung.

Die Dinge begannen schlecht mit einer Mini-Bankenkrise in den USA, die schmerzhafte Erinnerungen an 2008 wachrief und sich noch weiter auszubreiten drohte. In der Zwischenzeit zog sich der Krieg in der Ukraine in die Länge, wobei die Sommeroffensive der Verteidiger kaum Fortschritte machte und Russland ab Herbst scheinbar wieder die Initiative ergriff. Zweifel am Umfang des US-Engagements blieben nicht aus, und die Finanzierung wurde zu einer parteipolitischen Frage, die im Kongress erbittert umstritten war. Der Angriff der Hamas auf Israel im Oktober und der anschliessende Krieg in Gaza drohten einen grösseren Nahostkonflikt auszulösen. Obwohl der Iran im besten Fall davon wusste und im schlimmsten Fall direkt daran beteiligt war, blieben die Ölpreise bemerkenswert stabil und blieben es auch nach den Angriffen der Houthi-Milizen auf die Schifffahrt im Roten Meer. In China entwickelte sich die Wirtschaft angesichts der sich verschärfenden Spannungen auf dem Immobilienmarkt unterdurchschnittlich, und das Land musste die Demütigung einer Herabstufung des Ausblicks durch Moody's hinnehmen, wobei seine Aktienmärkte entsprechend hinter den globalen Indizes zurückblieben. Die Wiedereröffnung der Wirtschaft wurde als eine der grössten Wirtschaftsgeschichten des Jahres 2023 angepriesen, aber stattdessen blieb sie sehr enttäuschend. Auch die globale Politik war der Stabilität kaum förderlich, da die populistische Rechte in den Industrieländern offensichtlich auf dem Vormarsch ist. Der Sieg von Geert Wilders in den Niederlanden diente lediglich als Kulisse für die Hauptattraktion, nämlich das Spektakel, dass ein strafrechtlich angeklagter ehemaliger Präsident nicht nur das Rennen um die republikanische Nominierung anführt, sondern auch den amtierenden Joe Biden in den Präsidentschaftsumfragen überholt.

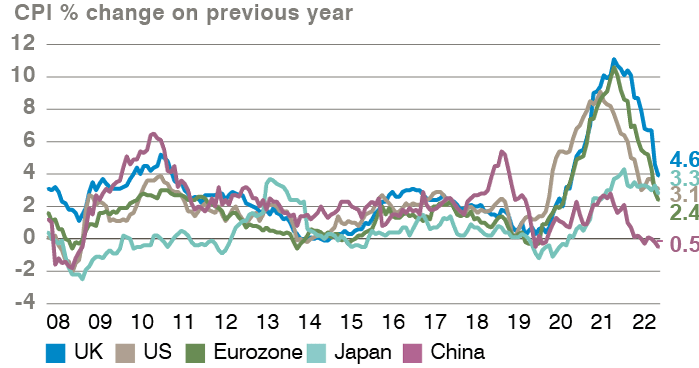

Wie lässt sich die Begeisterung des Aktienmarktes in dieser Situation erklären? Die Erklärung liegt in der Kombination aus einem zunehmend freundlichen wirtschaftlichen Hintergrund und der aufkeimenden Begeisterung für eine neue Ära der Innovation. Die US-Wirtschaft trotzte den Rezessionserwartungen, da die Verbraucher nach wie vor in den Genuss von Bargeld kommen, das sie während der Pandemie-Grosszügigkeit der Regierung angesammelt haben, sowie von einem reichlichen Arbeitsplatzangebot in einer Wirtschaft, in der die Arbeitslosigkeit zum Jahresende unter 4 % lag. Gleichzeitig begann der Inflationsdruck - und damit die Zinssätze - sowohl in den USA als auch weltweit deutlich nachzulassen. Die Gesamtinflation des Verbraucherpreisindex (CPI) in den USA ging im Laufe des Jahres von fast 6,5 % auf 3,1 % zurück, und die Federal Reserve (Fed) erklärte im Dezember effektiv das Ende des geldpolitischen Straffungszyklus und beliess den Zielsatz bei 5,5 %. Die Zinssätze für längere Laufzeiten am US-Schatzmarkt waren über weite Strecken des Jahres gestiegen und erreichten Mitte Oktober einen Höchststand von knapp 5 %, bevor sie bis zum Jahresende auf 3,9 % zurückgingen, als der abkühlende Preisdruck und die ersten Anzeichen für eine Abschwächung der Konjunktur - Wohnungsbau, Zahlungsrückstände bei Kreditkarten, Verbrauchervertrauen - immer deutlicher wurden.

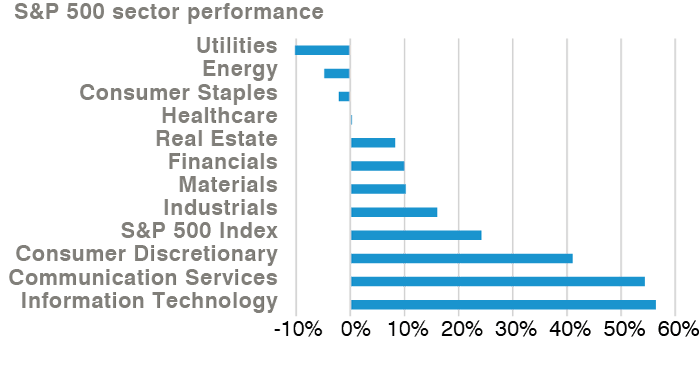

Am Aktienmarkt selbst war die Begeisterung für alles, was mit Technologie zu tun hat, insbesondere für Künstliche Intelligenz (KI), ungebrochen, wobei die sogenannten Magnificent Seven - Amazon, Apple, Alphabet, Meta Platforms, Microsoft, Nvidia und Tesla - im Jahresverlauf fast den gesamten Anstieg des S&P 500 um 26,3 % in USD ausmachten. Das war so nicht zu erwarten - Tech-Aktien mit ihren langfristigen Ertragsströmen sollen traditionell unterdurchschnittlich abschneiden, wenn die Kapitalkosten (Zinsen, Renditen) steigen, und umgekehrt überdurchschnittlich abschneiden, wenn die Kapitalkosten fallen. Die Anleger werden wahrscheinlich auf das Jahr 2023 als ein Jahr zurückblicken, in dem sich zumindest die US-Märkte - die etwa zwei Drittel des MSCI AC World Index ausmachen - auf die Aussicht auf niedrigere Zinsen und eine neue Technologieära konzentrierten und alles andere ausschlossen.

Schaubild 1: Die Inflation begann im Jahr 2023 tatsächlich zu sinken:

Die Wertentwicklung in der Vergangenheit ist kein Indikator für die künftige Wertentwicklung und aktuelle oder künftige Trends. Nur zu Illustrationszwecken.

Positionierung

Die Präferenzen für Anlageklassen basieren überwiegend auf fundamentalen Grundsätzen, die wir in der langen Geschichte der Wirtschaft und der Märkte beobachtet haben, wobei die kurzfristigen Anpassungen eher konservativ sind. Laut der sogenannten Siegel-Konstante und der bahnbrechenden Studie "The Rate of Return on Everything" des National Bureau of Economic Research aus dem Jahr 2017 haben Aktien im Laufe der Zeit eine reale Rendite von 7 % erbracht, und dies war konsistent genug, um globale Aktien zu einem Kernbereich für uns zu machen, der je nach Eignung und Risikotoleranz dimensioniert wird. Die geringe Aktienrisikoprämie (ERP) - die Überschussrendite der Gewinne gegenüber der Rendite risikofreier Anleihen - und die überzogenen Bewertungen, die bei US-Aktien im Jahr 2023 zu beobachten waren, haben uns nicht davon abgehalten, unser strategisches Interesse an Aktien aufrechtzuerhalten, obwohl zu beachten ist, dass wir im Gegensatz zu unseren erklärten "neutralen" Leitlinien auch keine Ansichten mit höherer Überzeugung vertreten. Innerhalb dieser Aktienpräferenz haben wir einen Barbell-Ansatz bevorzugt, der einerseits die technologische Innovation in den USA und andererseits die enormen strukturellen Wachstumschancen der Schwellenländer und Chinas hervorhebt. Wie bereits erwähnt, sind wir relativ unabhängig von kurzfristigen Marktbewegungen, unabhängig davon, wie gut oder schlecht sich die zugrunde liegenden Komponenten entwickeln, da das Ziel darin besteht, die Renditen, die sich zwangsläufig aus solchen Trends ergeben, nur über längere Zeiträume zu erzielen.

Das Jahr 2023 begünstigte sowohl unsere allgemeine Aktieneinschätzung als auch unser Interesse an US-Innovationen, weniger jedoch unsere Präferenzen für Schwellenländer und China. Natürlich dürfte sich ein Portfolio, das ausschliesslich auf Aktien ausgerichtet ist, für alle ausser einigen wenigen Anlegern als ungeeignet erweisen, da es eine inhärente Volatilität aufweist und Rücknahmen nicht perfekt timen kann. Daher haben wir in Multi-Asset-Strategien die Aktiengewichtung mit einem Kapitalerhaltungselement versehen, das darauf abzielt, die Volatilität zu glätten und dabei Renditen zu erzielen. Unser Schwerpunkt lag dabei weiterhin auf zuverlässigen festverzinslichen Wertpapieren und Kreditinstrumenten einschliesslich hypothekarisch gesicherten Wertpapieren, nachrangigen Finanztiteln, versicherungsgebundenen Anleihen, Staatsanleihen, kurzlaufenden Investment-Grade-Anleihen und kurzfristigen Schatzanweisungen. Im Laufe des Jahres, als die Zinssätze stiegen, haben wir pragmatisch unsere Präferenz für diese kurzfristigen Instrumente erhöht. Im letzten Quartal boten sechsmonatige US-Staatsanleihen eine grossartige Rendite von 5,6 %, was ein überzeugendes Risiko-Ertrags-Verhältnis darstellte, das wir als Chance über alle Portfolios hinweg betrachteten (gegebenenfalls unter Einsatz von Sterling- und Euro-Äquivalenten). In den Fällen, in denen unsere spezielle taktische Anlagestrategie relevant war, konzentrierten wir uns auf die gleichen kurzlaufenden Treasury-Instrumente. Die Fundamentaldaten - das ERP und die Bewertungen - rechtfertigten keine zusätzliche taktische Ausrichtung auf Aktien, obwohl gegen Ende des Berichtszeitraums ein kleines Engagement in US-Mid-Cap-Aktien eingegangen wurde, um von der Euphorie im Zusammenhang mit der oben beschriebenen Positionsänderung der Fed zu profitieren. Insgesamt ermöglichten unsere bevorzugten Anlagebereiche im Laufe des Jahres eine sinnvolle Partizipation des Portfolios am Marktanstieg auf eine stetige, risikokontrollierte Weise.

Abbildung 2: Technologie dominierte 2023 vollständig die US-Aktien:

Die Wertentwicklung in der Vergangenheit ist kein Indikator für die künftige Wertentwicklung und aktuelle oder künftige Trends. Nur zu Illustrationszwecken. Indizes können nicht direkt erworben werden.

Ausblick

Die Vorhersage der Inflationsentwicklung und der Zinssätze ist bekanntermassen schwierig, aber das Jahr 2023 bietet genügend Daten, um eine weitere Abschwächung der Verbraucherpreisindizes in den entwickelten Volkswirtschaften zu prognostizieren. In den USA haben sich die Lieferketten nach der Unterbrechung durch die Pandemie normalisiert, der einmalige Anstieg der Arbeitskosten im Jahr 2022 scheint im Rückspiegel zu sein, und der Konsum zeigt Anzeichen einer Abkühlung als Reaktion auf die höheren Zinsen. Natürlich ist es unwahrscheinlich, dass die verbleibenden Fortschritte linear verlaufen, aber es wäre nicht unvernünftig zu vermuten, dass die Inflation bis Ende 2024 auf der Liste der Hauptsorgen von Ökonomen und Analysten einen geringeren Stellenwert einnehmen wird. Die US-Notenbank scheint auf jeden Fall dieser Ansicht zu sein, auch wenn noch viel Unsicherheit über den Zeitpunkt und das Ausmass möglicher Zinssenkungen besteht. Ein britischer Zentralbanker beschrieb die geldpolitischen Aussichten treffend mit der Analogie des Tafelbergs und nicht des Matterhorns. Dennoch ist selbst eine längere Pause in den USA, im Vereinigten Königreich und in der Eurozone, in der Gewissheit, dass es keine weiteren Erhöhungen geben wird, ermutigend. Auch die Anleiherenditen dürften sich im nächsten Jahr weiter abschwächen, da die Inflations- und Wachstumserwartungen sinken, was auf Bedingungen hindeutet, die eher der "alten Normalität" des Jahres 2019 ähneln als den Folgen der Pandemie 2022-23. Wie bei allen Prognosen ist auch dieses Szenario natürlich nicht garantiert. In den USA hat der ehemalige Präsident Trump offen über die Einführung eines pauschalen Einfuhrzolls von 10 % gesprochen, sollte er die Wiederwahl gewinnen, und die Erwartungen der Verbraucher an eine hohe künftige Inflation haben manchmal die Angewohnheit, sich selbst zu bewahrheiten.

Was die Aktien betrifft, so besteht die Sorge darin, dass der Markt angesichts der hohen Bewertungen und der geringen Überschussrendite gegenüber Staatsanleihen die Aussicht auf eine allmählich günstigere Inflations- und Zinssituation eingepreist hat, was wenig Spielraum für Fehler lässt. Sollte der Markt für Künstliche Intelligenz ins Straucheln geraten, z. B. durch weitere Corporate-Governance-Probleme, wie sie kürzlich im Zusammenhang mit OpenAI auftraten, oder durch einen oder zwei Gewinneinbrüche, wird der Markt, der auf absolute Perfektion eingestellt ist, nach unserem Dafürhalten zumindest innehalten, wenn nicht sogar anfangen, sich anzupassen. Wir sind uns bewusst, dass sich die Aussagen zu Wachstum, Inflation und Zinsen im letzten Jahr mehrmals geändert haben, und wir geben offen zu, dass sich auch unsere kurzfristige Einschätzung ständig weiterentwickelt hat. Ohne abgedroschen klingen zu wollen, ist das alles nicht so wichtig. Denn längerfristig sind wir der weitaus stärkeren Überzeugung, dass die säkulare Stagnation der bestimmende Trend unserer Zeit bleibt, der in erster Linie auf die demografische Entwicklung und die Ungleichheit zurückzuführen ist, die kaum Anzeichen für eine Verbesserung erkennen lassen. In einer solchen Welt mit geringem Wachstum werden sich die Anleiherenditen wieder entsprechend auf einem niedrigen Niveau einpendeln, was denjenigen Aktien zugute kommen dürfte, die die Aussicht haben, im Laufe der Zeit ihr eigenes Wachstum zu generieren. Aus diesem Grund beobachten und kommentieren wir zwar gerne die aktuellen Markttrends und nehmen dabei pragmatische Verbesserungen vor, doch unser Hauptaugenmerk muss weiterhin auf der Erzielung von Renditen aus den oben beschriebenen langfristigen Themen bei gleichzeitiger Minimierung der Portfoliorisiken und -kosten liegen.

Die hierin enthaltenen Informationen dienen nur zu Informationszwecken und sind nicht als Anlageberatung zu verstehen. Die hierin enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Es wird keine Haftung für die Richtigkeit und Vollständigkeit der hierin enthaltenen Informationen übernommen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die erwähnten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder als Aufforderung zur Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die Erwähnung eines Wertpapiers stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die aufgeführten Wertpapiere wurden aus dem von den Portfoliomanagern abgedeckten Wertpapieruniversum ausgewählt, um dem Leser ein besseres Verständnis der dargestellten Themen zu ermöglichen. Die aufgeführten Wertpapiere werden nicht notwendigerweise von den Portfoliomanagern gehalten und stellen auch keine Empfehlungen der Portfoliomanager dar. Die hier beschriebenen spezifischen Investitionen stellen nicht alle Investitionsentscheidungen des Managers dar. Der Leser sollte nicht davon ausgehen, dass die identifizierten und besprochenen Anlageentscheidungen profitabel waren oder sein werden. Die hierin enthaltenen Verweise auf spezifische Anlageempfehlungen dienen lediglich der Veranschaulichung und sind nicht notwendigerweise repräsentativ für Anlagen, die in der Zukunft getätigt werden. Es wird keine Garantie oder Zusicherung gegeben, dass die Anlageziele erreicht werden. Der Wert von Anlagen kann sowohl steigen als auch fallen. Die Anleger könnten ihre Anlagen ganz oder teilweise verlieren.

Der MSCI AC World Index ist ein Aktienindex, der große und mittelgroße Unternehmen aus 23 Industrieländern (DM) und 24 Schwellenländern (EM) abbildet. Mit 2.921 Konstituenten deckt der Index etwa 85% der weltweiten investierbaren Aktienmöglichkeiten ab. Der S&P 500 Index ist ein Aktienindex, der 500 der größten börsennotierten Unternehmen in den Vereinigten Staaten abbildet.

Verweise auf Indizes und Benchmarks sind hypothetische Darstellungen von Gesamtrenditen und spiegeln nicht die Performance einer tatsächlichen Anlage wider. Anleger können nicht in Indizes investieren, die nicht den Abzug der Gebühren des Anlageverwalters oder anderer Handelskosten widerspiegeln. Solche Indizes werden nur zu Illustrationszwecken zur Verfügung gestellt. Indizes werden nicht verwaltet und es fallen keine Verwaltungsgebühren, Transaktionskosten oder andere mit einer Anlagestrategie verbundene Kosten an. Daher sind Vergleiche mit Indizes nur bedingt möglich. Es kann nicht garantiert werden, dass ein Portfolio einem bestimmten Index oder einer Benchmark entspricht oder diese übertrifft.

Dieser Artikel enthält zukunftsgerichtete Aussagen in Bezug auf die Ziele, Möglichkeiten und die zukünftige Entwicklung des US-Marktes im Allgemeinen. Zukunftsgerichtete Aussagen können durch die Verwendung von Worten wie "glauben", "erwarten", "antizipieren", "sollten", "geplant", "geschätzt", "potenziell" und anderen ähnlichen Begriffen gekennzeichnet sein. Beispiele für zukunftsgerichtete Aussagen sind u.a. Schätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den Erfolg oder Misserfolg einer bestimmten Anlagestrategie. Sie unterliegen verschiedenen Faktoren, einschließlich, aber nicht beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen, Veränderungen des Wettbewerbs innerhalb bestimmter Branchen und Märkte, Änderungen der Zinssätze, Änderungen der Gesetzgebung oder Regulierung sowie andere wirtschaftliche, wettbewerbsbezogene, staatliche, regulatorische und technologische Faktoren, die sich auf die Geschäftstätigkeit eines Portfolios auswirken und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind zukunftsorientiert und beinhalten eine Reihe von bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, und dementsprechend können die tatsächlichen Ergebnisse erheblich von denen abweichen, die in solchen zukunftsorientierten Aussagen widergespiegelt oder in Erwägung gezogen werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich nicht auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten. Weder GAM noch eine seiner Tochtergesellschaften oder Direktoren noch eine andere natürliche oder juristische Person übernimmt eine Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, späterer Ereignisse oder anderer Umstände zu aktualisieren. Alle hierin gemachten Aussagen beziehen sich nur auf das Datum, an dem sie gemacht wurden. Diese Offenlegung stellt in keiner Weise einen Verzicht auf oder eine Einschränkung von Rechten dar, die einer Person aufgrund solcher Gesetze und/oder Vorschriften zustehen.

Im Vereinigten Königreich wurde dieses Material von GAM London Ltd, 8 Finsbury Circus, London EC2M 7GB, herausgegeben und genehmigt, die von der Financial Conduct Authority zugelassen ist und reguliert wird.