Goro Takahashi e Lukas Knüppel, Investment Directors, Japan Equities, analizzano come vari fattori globali e nazionali abbiano contribuito a rendere ottimistiche le prospettive del mercato azionario giapponese.

4 dicembre 2023

Ad oggi, il mercato azionario giapponese è stato uno dei più nel 2023, con l'indice TOPIX (Tokyo Stock Price Index) in rialzo del 25,9% su base annua al 27 novembre 2023. Questo risultato è superiore a quello dell'indice S&P 500, che nello stesso periodo è salito del 18,5%. Una delle ragioni della forte performance del mercato è il rally del valore in Giappone. Abbiamo assistito a una consistente sovraperformance del valore rispetto alla crescita e alla qualità, e il fattore alla base di questa spread è il movimento al rialzo del tasso di interesse statunitense e l'iniziativa del Japan Exchange Group (JPX). Il JPX ha chiesto alle società quotate in borsa di migliorare il rendimento del capitale proprio (ROE) e il rapporto prezzo/valore contabile (PBR), concentrandosi sulle società con ROE e PBR più bassi e appartenenti alla categoria value. Sebbene i titoli value abbiano superato i titoli growth, riteniamo che anche i titoli growth e quality siano pronti per un futuro brillante, dato che i tassi d'interesse statunitensi stanno raggiungendo il loro picco e che i titoli growth e quality sono meglio posizionati per dimostrare la loro forza reddituale e l'efficienza del capitale.

I cambiamenti di politica della Bank of Japan e le prospettive salariali in Giappone

In Giappone, la combinazione di alti costi di produzione dovuti all'aumento dei prezzi delle materie prime importate e di una politica monetaria allentata ha portato a un deprezzamento dello yen. Ciò ha innescato l'inflazione in Giappone dopo tre decenni, una notizia gradita ai politici giapponesi poiché consente all'economia del Paese, impantanata in decenni di crescita stagnante e deflazione o disinflazione, di uscire dalla crisi innescando una crescita trainata dagli investimenti privati.

Il Giappone sta assistendo all'inflazione per la prima volta da decenni e ciò potrebbe rappresentare un'opportunità per la BoJ di passare a un percorso di normalizzazione dei tassi di interesse. Il Ministero delle Finanze giapponese potrebbe aumentare il tasso di interesse presunto pagato sulle obbligazioni nella proposta di bilancio annuale del governo per la prima volta in 17 anni nell'anno fiscale 2024, riflettendo i cambiamenti di politica della BoJ che hanno permesso un aumento dei rendimenti.

La politica della BoJ prevede un leggero rialzo dei tassi l'anno prossimo, anche se non sarà così drastico come quello che abbiamo visto negli Stati Uniti o in Europa. Tuttavia, in Giappone si registra ancora un piccolo rialzo dei rendimenti; le banche giapponesi, inoltre, hanno registrato performance piuttosto positive negli ultimi due anni proprio in previsione di questa eventualità. Se la BoJ dovesse alzare i tassi l'anno prossimo, ciò sarebbe in contrasto con le aspettative di altre banche centrali, come la Fed e la Banca Centrale Europea, che ci aspettiamo riducano i tassi l'anno prossimo. Pertanto, riteniamo che la valuta yen si rafforzerà l'anno prossimo.

Sebbene vi sia una crescente aspettativa che la BoJ possa porre fine alla sua lunga politica di tassi di interesse negativi nel 2024, ciò dipende anche dalle prospettive salariali future, che sono incerte. Nonostante la continua inflazione degli ultimi due anni, l'aumento dei salari è rimasto indietro, con una conseguente diminuzione dei salari reali. Le grandi aziende quotate in borsa hanno annunciato aumenti salariali, il che è un segnale positivo per l'economia. Tuttavia, resta da vedere se tali aumenti avverranno anche nelle società a media e piccola capitalizzazione. Una volta confermata la ricontrattazione a livello nazionale, la BoJ avrà più opzioni in termini di controllo del rendimento negativo.

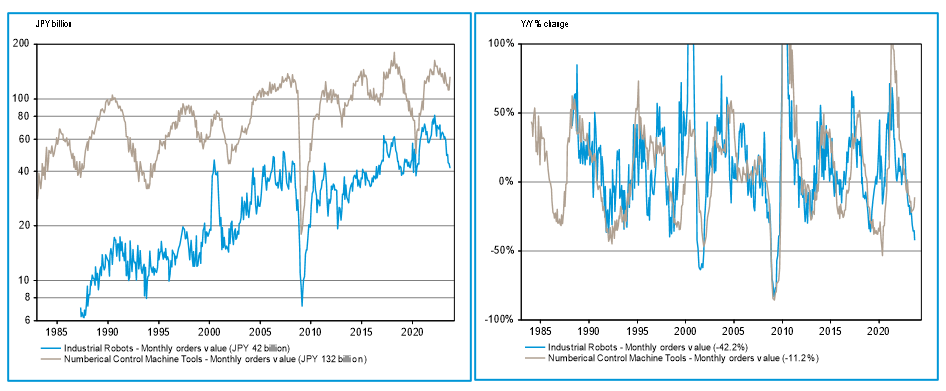

Ordini di robotica industriale e macchine utensili in Giappone

Uno degli indicatori chiave del settore industriale in Giappone è rappresentato dalle statistiche mensili degli ordini di robotica industriale e di macchine utensili. Questi riflettono la domanda e gli investimenti nell'automazione e nella produzione, che sono essenziali per la competitività e l'innovazione delle aziende giapponesi.

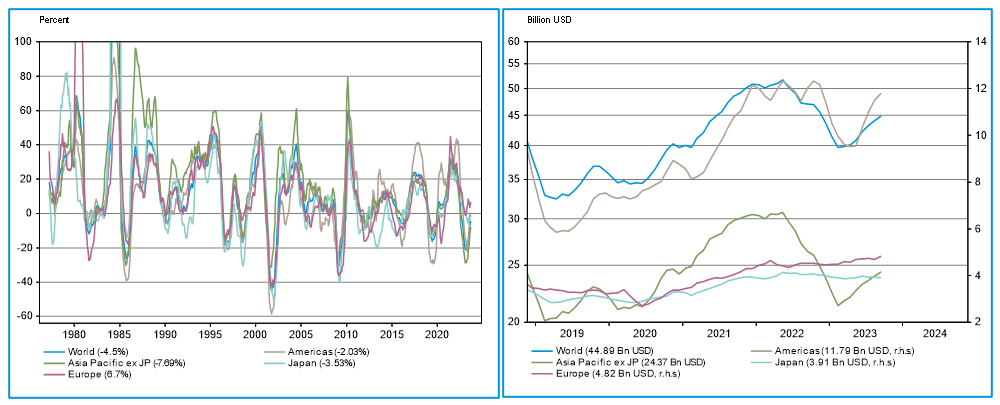

I grafici seguenti mostrano i tassi di crescita annuali di queste due statistiche, nonché le vendite mondiali di semiconduttori, importanti sia per il mercato azionario che per l'economia giapponese.

Giappone – Ordini di robotica

Mondo - Vendite di semiconduttori per regione

Variazione percentuale a 1 anno, media a 3 mesi (sinistra), assoluta (destra), dati WSTS

Come possiamo vedere da questi grafici, gli ordini di robotica industriale e di macchine utensili hanno attraversato un ciclo discendente negli ultimi due anni, raggiungendo minimi paragonabili alla crisi di Covid del 2020. Tuttavia, prevediamo che presto si registrerà una ripresa, dato che i fondamentali continuano a migliorare.

Le società del nostro portafoglio ci hanno riferito che stanno facendo progressi nella correzione delle scorte, il che significa che hanno ridotto le scorte in eccesso dei loro prodotti e sono pronte ad aumentare la produzione e le vendite. Ciò è supportato anche dalla forte ripresa delle vendite mondiali di semiconduttori, che indica una robusta domanda di componenti e dispositivi elettronici, soprattutto nel settore delle apparecchiature per la produzione di semiconduttori, in cui il Giappone ha un'esposizione significativa.

Anche il settore dei servizi in Giappone è andato molto bene quest'anno, poiché il Paese si è ripreso dalla pandemia di Covid e ha ripreso le sue normali attività. Uno dei segni più evidenti di questa ripresa è l'industria del turismo, che è tornata ai livelli di visitatori stranieri precedenti al Covid. Si tratta di uno sviluppo positivo per l'economia giapponese, poiché il turismo contribuisce alla crescita dei consumi e dell'occupazione, oltre che allo scambio e alla diversità culturale.

Un altro fattore che influisce sulla performance delle azioni giapponesi sono i prezzi delle materie prime e i costi della logistica, che influenzano i costi degli input e i margini. Questi ultimi hanno registrato una tendenza al ribasso dopo il picco raggiunto a metà del 2021, determinato dalle interruzioni della catena di approvvigionamento e dalla domanda repressa dopo le serrate. Prevediamo che questa tendenza continuerà nel 2024, quando i problemi della catena di approvvigionamento saranno risolti e la domanda si normalizzerà. Ciò rappresenterebbe un vento di coda per le aziende, che beneficerebbero di costi di input più bassi e di una maggiore redditività. Da un punto di vista fondamentale, siamo positivi per i prossimi due anni in termini di crescita degli utili.

Prospettive positive

A nostro avviso, le prospettive per le azioni giapponesi sono favorevoli, in quanto molti titoli hanno attualmente prezzi interessanti, sia su base relativa che assoluta, con una governance aziendale e una crescita in miglioramento. Per gli investitori, riteniamo che ciò rappresenti un'opportunità interessante per sfruttare i venti di coda che sostengono il mercato azionario giapponese.

Le informazioni contenute nel presente documento sono fornite a titolo puramente informativo e non costituiscono una consulenza di investimento. Le opinioni e le valutazioni contenute nel presente documento possono cambiare e riflettono il punto di vista di GAM nell'attuale contesto economico. Non si assume alcuna responsabilità per l'accuratezza e la completezza delle informazioni contenute nel presente documento. I risultati passati non sono un indicatore delle tendenze attuali o future. Gli strumenti finanziari citati sono forniti a scopo puramente illustrativo e non devono essere considerati un'offerta diretta, una raccomandazione di investimento o una consulenza di investimento o un invito a investire in qualsiasi prodotto o strategia di GAM. Il riferimento a un titolo non costituisce una raccomandazione ad acquistare o vendere quel titolo. I titoli elencati sono stati selezionati dall'universo dei titoli coperti dai gestori di portafoglio per aiutare il lettore a comprendere meglio i temi presentati. I titoli inclusi non sono necessariamente detenuti da alcun portafoglio né rappresentano raccomandazioni da parte dei gestori di portafoglio. Gli investimenti specifici qui descritti non rappresentano tutte le decisioni di investimento prese dal gestore. Il lettore non deve presumere che le decisioni di investimento identificate e discusse siano o saranno redditizie. I riferimenti a specifici consigli di investimento forniti nel presente documento sono solo a scopo illustrativo e non sono necessariamente rappresentativi di investimenti che verranno effettuati in futuro. Non si garantisce né si dichiara che gli obiettivi di investimento saranno raggiunti. Il valore degli investimenti può diminuire o aumentare. I risultati passati non sono necessariamente indicativi di quelli futuri. Gli investitori potrebbero perdere una parte o la totalità dei loro investimenti.

Le precedenti opinioni contengono dichiarazioni previsionali relative agli obiettivi, alle opportunità e alla performance futura del mercato statunitense in generale. Le dichiarazioni previsionali possono essere identificate dall'uso di parole come "credere", "aspettarsi", "anticipare", "dovrebbe", "pianificato", "stimato", "potenziale" e altri termini simili. Esempi di dichiarazioni previsionali sono, a titolo esemplificativo e non esaustivo, le stime relative alle condizioni finanziarie, ai risultati delle operazioni e al successo o meno di una particolare strategia di investimento. Tutte sono soggette a vari fattori, tra cui, a titolo esemplificativo, le condizioni economiche generali e locali, l'evoluzione dei livelli di concorrenza all'interno di determinati settori e mercati, le variazioni dei tassi d'interesse, le modifiche legislative o regolamentari e altri fattori economici, competitivi, governativi, normativi e tecnologici che influenzano le operazioni di un portafoglio e che potrebbero far sì che i risultati effettivi differiscano materialmente dai risultati previsti. Tali dichiarazioni sono di natura previsionale e comportano una serie di rischi noti e ignoti, incertezze e altri fattori, e di conseguenza i risultati effettivi potrebbero differire materialmente da quelli riflessi o contemplati in tali dichiarazioni previsionali. Si invitano i potenziali investitori a non fare eccessivo affidamento su dichiarazioni o esempi previsionali. Nessuno di GAM o delle sue società affiliate o principali, né nessun altro individuo o entità si assume l'obbligo di aggiornare le dichiarazioni previsionali a seguito di nuove informazioni, eventi successivi o altre circostanze. Tutte le dichiarazioni contenute nel presente documento si riferiscono esclusivamente alla data in cui sono state rilasciate.