I risultati impressionanti delle banche europee continuano a riflettere anni di rafforzamento dei bilanci, modifiche normative e la fine dell'era dei tassi d'interesse minimi.

27 febbraio 2024

Sebbene l'esposizione agli immobili commerciali continui a preoccupare alcune banche statunitensi, l'esposizione al calo dei valori patrimoniali è molto limitata su questa sponda dell'Atlantico e fortemente concentrata in pochi istituti specializzati. Riteniamo che il settore bancario europeo goda di ottima salute e che i discorsi sui possibili contagi siano esagerati.

In un contesto di crescenti preoccupazioni per l'esposizione agli immobili commerciali (CRE) in alcuni settori finanziari, gli utili delle banche europee nel quarto trimestre sono rimasti solidi. Dal punto di vista degli obbligazionisti, un altro trimestre con un rendimento del capitale proprio (RoE) a due cifre, una capitalizzazione quasi da record e una qualità degli attivi solida.

Nonostante la maggiore attenzione ai potenziali venti contrari, a nostro avviso questi sono gestibili solo attraverso gli utili e non faranno deragliare la solida storia creditizia del settore.

Concentrarsi sul buffer di utili delle banche, non sul momentum degli utili

Nelle ultime settimane, le banche europee hanno nuovamente conseguito risultati solidi, con utili in linea con le aspettative del consenso. Il 2023 è stato un anno stellare per le banche, con il settore che ha finalmente conseguito un RoE a due cifre - circa il 12% nell'anno finanziario (FY) 2023.

Negli ultimi trimestri, il mercato ha iniziato a concentrarsi sul "picco degli utili", man mano che l'impatto dell'aumento dei tassi di interesse si ripercuoteva sulle linee di bilancio delle banche. La prospettiva di una riduzione dei tassi a partire dalla fine del 2024, insieme ad altri venti contrari - come il riprezzamento dei depositi, l'inflazione dei costi o l'aumento degli accantonamenti per le perdite sui prestiti - probabilmente compenserà parte dell'aumento precedente.

Ciononostante, si prevede che nei prossimi anni il settore bancario europeo continuerà a registrare utili soddisfacenti, con un RoE del 10-12% previsto dal consenso per l'intero anno fiscale 24-25, rispetto a circa il 5% per l'anno fiscale 18-22.

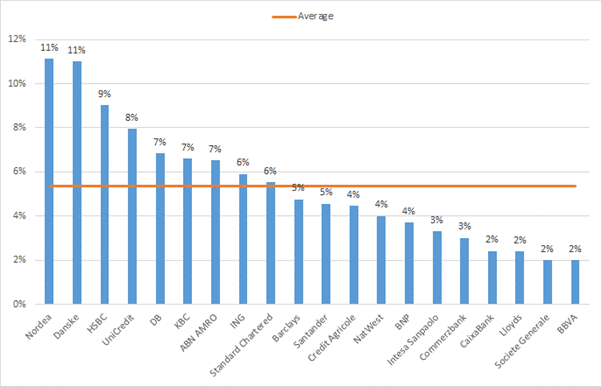

Le banche europee dovrebbero ottenere rendimenti a due cifre nel 2024 e 2025

Dal punto di vista degli obbligazionisti, la dinamica degli utili è marginale per il profilo creditizio delle banche europee. L'attenzione dovrebbe rimanere sulla riserva di utili delle banche, ovvero la capacità di assorbire perdite di credito e di altro tipo (come il rischio di mercato e le controversie). Con un solido RoE a due cifre previsto per i prossimi anni, le banche europee possono assorbire livelli considerevoli di perdite prima che il capitale in eccesso venga eroso.

Per mettere in prospettiva l'entità dei ricavi aggiuntivi che queste banche stanno producendo, secondo i dati della European Banking Authority, le banche dell'UE hanno generato un utile netto annualizzato di 180 miliardi di euro per trimestre a partire dal terzo trimestre del 2023, rispetto a una media di circa 90 miliardi di euro negli ultimi cinque anni (fonte: European Banking Authority, Q3 2023 Risk Dashboard).

Metriche di capitale vicino a livelli record

Il quarto trimestre non ha mostrato un cambiamento significativo nei parametri patrimoniali delle banche europee. I coefficienti Common Equity Tier 1 (CET1), che dimostrano le riserve di capitale di una banca, rimangono vicini a livelli record. In media, le grandi banche europee hanno coefficienti di capitale CET1 intorno al 15%, che rappresentano oltre 400 punti base (bps) di capitale in eccesso rispetto ai requisiti normativi.

Gli ampi buffer di capitale in eccesso costituiscono un altro consistente strato di protezione per gli obbligazionisti contro le perdite sui prestiti, in aggiunta ai buffer di utili.Ad esempio, BBVA aveva un buffer di capitale in eccesso di circa 390 punti base rispetto ai requisiti, ovvero 14,2 miliardi di euro in termini assoluti. Inoltre, la banca ha generato 17,9 miliardi di euro di profitti prima degli accantonamenti, il che significa che _in un anno qualsiasi la banca dovrebbe subire perdite per oltre 30 miliardi di euro per esaurire sia gli utili che il cuscinetto di capitale in eccesso, pari a circa l'8% dei prestiti. All'apice della crisi dell'Eurozona, la banca ha subito perdite di credito equivalenti a poco più del 2% dei prestiti - quindi ci vorrebbero perdite circa quattro volte superiori a quelle registrate durante l'anno peggiore della crisi finanziaria globale (GFC) del 2007-08 e della successiva crisi dell'Eurozona per azzerare gli utili e le riserve di capitale. I soli utili coprirebbero più del doppio di questo livello di perdite.

In prospettiva, si prevede che i livelli di capitale rimangano solidi, anche se in modesto calo rispetto ai livelli record, dato che diverse banche europee operano con coefficienti patrimoniali superiori agli obiettivi di gestione. È improbabile che il settore subisca un sostanziale esaurimento delle riserve di capitale, a causa di un contesto normativo rigido e della continua incertezza macroeconomica.

Con l'attuazione di Basilea IV ancora all'orizzonte e l'aumento dei requisiti patrimoniali delle banche dell'UE negli ultimi trimestri, la regolamentazione rimane un catalizzatore positivo fondamentale per gli obbligazionisti - l'effetto è stato quello di forzare la conservazione del capitale. Le autorità di regolamentazione rimangono molto proattive nella gestione dei requisiti patrimoniali delle banche, attraverso misure prudenziali sia macro che micro, come l'innalzamento dei buffer anticiclici o aggiunte specifiche per le banche per particolari sacche di rischio.

La qualità degli asset rimane resiliente

Le banche europee hanno costantemente dimostrato la qualità dei loro portafogli di prestiti, dato che i rapporti tra i crediti deteriorati (NPL) rimangono persistentemente bassi e gli accantonamenti per perdite su crediti sono risultati per lo più inferiori alle aspettative nel quarto trimestre. Nonostante l'elevata incertezza macro e le sacche di vulnerabilità in alcuni settori, le esposizioni rimangono solide.

Il settore più attuale dei libri di credito delle banche europee è il CRE (Commercial Real Estate), a seguito di drastiche azioni dei prezzi delle azioni e delle obbligazioni di alcuni operatori negli Stati Uniti, in Giappone e in Germania. Il CRE tende a essere un'area ricorrente di preoccupazione; anche ultimamente, con i prezzi degli immobili, in particolare degli uffici, sottoposti a una notevole pressione. Tuttavia, il pugno di banche altamente concentrate nel settore CRE è piuttosto unico, ad esempio PBB in Germania è un prestatore monoline CRE con esposizione agli Stati Uniti.

Il premio Nobel Harry Markowitz ha detto che per gli investitori la diversificazione è l'unico pranzo gratis. Ciò è particolarmente vero quando si valuta l'impatto potenziale delle esposizioni al CRE delle banche. Le grandi banche europee hanno un'esposizione relativamente modesta al settore (circa il 5-10%). Ciò limita l'impatto nel caso in cui le perdite di credito dovessero iniziare a concretizzarsi - un semplice vento contrario agli utili, anche nel peggiore dei casi. Pertanto, le potenziali vulnerabilità di un piccolo numero di banche [europee] dovute a esposizioni al CRE di dimensioni eccessive non hanno in genere un impatto più ampio sul settore.

Le 20 maggiori banche europee quotate (Stoxx 600) hanno un'esposizione al CRE di circa il 5%

Inoltre, nel valutare l'impatto potenziale di tali esposizioni, la qualità è importante quanto la quantità. La maggior parte di queste esposizioni sono garantite, con un basso rapporto medio prestito-valore (circa il 50%), ben diversificate per area geografica e tipologia di immobile. Gli Stati Uniti (in particolare gli uffici) costituiscono solo una parte marginale delle esposizioni delle banche europee.

Nel complesso, gli utili del quarto trimestre sono stati di supporto per gli obbligazionisti, grazie ai forti buffer di utili, alle ampie riserve di capitale in eccesso e alla qualità degli attivi. Le grandi banche europee sono in grado di assorbire uno scenario di maggiore stress attraverso i soli utili e il CRE rappresenta un modesto vento contrario per gli utili, piuttosto che una storia sulla qualità del credito.

Le informazioni contenute nel presente documento sono fornite a titolo puramente informativo e non costituiscono una consulenza di investimento. Le opinioni e le valutazioni contenute nel presente documento possono cambiare e riflettono il punto di vista di GAM nell'attuale contesto economico. Non si assume alcuna responsabilità per l'accuratezza e la completezza delle informazioni contenute nel presente documento. Le performance passate non sono un indicatore delle tendenze attuali o future. Gli strumenti finanziari citati sono forniti a scopo puramente illustrativo e non devono essere considerati come un'offerta diretta, una raccomandazione di investimento o una consulenza di investimento o un invito a investire in qualsiasi prodotto o strategia di GAM. I titoli elencati sono stati selezionati dall'universo dei titoli coperti dai gestori di portafoglio per aiutare il lettore a comprendere meglio i temi presentati. I titoli inclusi non sono necessariamente detenuti da alcun portafoglio né rappresentano alcuna raccomandazione da parte dei gestori di portafoglio. Non si garantisce né si dichiara che gli obiettivi di investimento saranno raggiunti. Il valore degli investimenti può diminuire o aumentare. I risultati passati non sono necessariamente indicativi di quelli futuri. Gli investitori potrebbero perdere una parte o la totalità dei loro investimenti.

La presente presentazione contiene dichiarazioni previsionali relative agli obiettivi, alle opportunità e alla performance futura del mercato statunitense in generale. Le dichiarazioni previsionali possono essere identificate dall'uso di parole come "credere", "aspettarsi", "anticipare", "dovrebbe", "pianificato", "stimato", "potenziale" e altri termini simili. Esempi di dichiarazioni previsionali sono, a titolo esemplificativo e non esaustivo, le stime relative alle condizioni finanziarie, ai risultati delle operazioni e al successo o meno di una particolare strategia di investimento. Tutte sono soggette a vari fattori, tra cui, a titolo esemplificativo, le condizioni economiche generali e locali, l'evoluzione dei livelli di concorrenza all'interno di determinati settori e mercati, le variazioni dei tassi d'interesse, le modifiche legislative o regolamentari e altri fattori economici, competitivi, governativi, normativi e tecnologici che influenzano le operazioni di un portafoglio e che potrebbero far sì che i risultati effettivi differiscano materialmente dai risultati previsti. Tali dichiarazioni sono di natura previsionale e comportano una serie di rischi noti e ignoti, incertezze e altri fattori e, di conseguenza, i risultati effettivi potrebbero differire materialmente da quelli riflessi o contemplati in tali dichiarazioni previsionali. Si invitano i potenziali investitori a non fare eccessivo affidamento su qualsiasi dichiarazione previsionale o esempio.