Dopo le conseguenze del fallimento di Credit Suisse lo scorso marzo, il mercato degli Additional Tier 1 (AT1) ha continuato a registrare uno scollamento tra i fondamentali e le valutazioni. Romain Miginiac di Atlanti analizza come il ritorno allo "status quo" di utili solidi, nuove emissioni e richiami delle banche crei un ambiente positivo per gli AT1.

05 ottobre 2023

Dall’ultimo commento sulle obbligazioni convertibili contingenti (CoCo) di tipo Additional Tier 1 (AT1) che abbiamo scritto a inizio anno, la dislocazione tra i fondamentali e le valutazioni delle banche europee persiste. Gli spread ampi, i rendimenti a doppia cifra e la previsione di un rischio di estensione elevato sembrano contrastare con gli utili robusti del 1° e del 2° trimestre, mentre è stato rimborsato oltre il 90% degli AT1. Perché otteniamo rendimenti a doppia cifra dagli emittenti con rating A? Dopo la Fase 1, sopravvissuto alla crisi di Credit Suisse, il mercato degli AT1 ora è pronto alla Fase 2, quella della normalizzazione. Per gli obbligazionisti spesso l’assenza di notizie è una buona notizia. In questo caso riteniamo che il catalizzatore possa essere lo “status quo”: utili robusti, nuove emissioni, rimborsi bancari. Oltre al carry elevato, l’eventuale restringimento degli spread e il repricing al rimborso hanno delineato uno scenario favorevole per gli AT1 che potrebbero essere lo strumento ideale in questo momento.

Molto rumore per nulla

Tabella 1: Andamento del mercato CoCo AT1

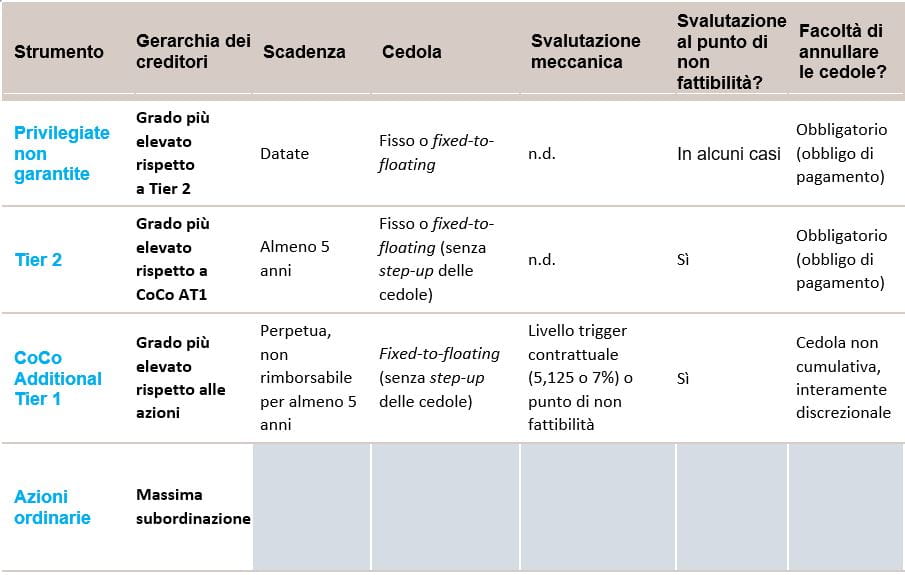

In breve, gli AT1 offrono un’ottima qualità di credito, liquidità e rendimenti elevati in un contesto di credito a più alto beta, in cambio del rischio di subordinazione. È passato circa un decennio dalla nascita di quest’asset class, con un’offerta di oltre 300 miliardi di dollari, oggi il mercato degli AT1 è maturato e se ne conoscono bene sia le peculiarità che i rischi. Nella tabella seguente riepiloghiamo le principali caratteristiche, e qui di seguito elenchiamo i rischi principali:

- Perdita di capitale: I CoCo AT1 vengono svalutati o convertiti in capitale azionario quando l’indice di solidità CET1 (capitale azionario Tier 1) di una banca scende al di sotto di una soglia predefinita (5,125 ovvero il 7%), oppure quando l’autorità di vigilanza stabilisce che l’istituto bancario ha raggiunto il punto di non fattibilità.

- Rischio cedolare: Le cedole degli AT1 sono interamente discrezionali e non cumulative (rinuncia alle cedole annullate), ed emittenti e autorità possono decidere di annullare le cedole. Le cedole vengono inoltre annullate automaticamente nel caso in cui l’indice di solidità di una banca scenda al di sotto dell’importo massimo distribuibile (MDA, tipicamente il capitale obbligatorio minimo).

- Rischio di estensione: Gli AT1 sono completamente perpetui, rimborsabili periodicamente, manca un incentivo economico esplicito per la richiesta di rimborso (nessun step-up per le cedole). Ciò comporta il rischio che le obbligazioni non vengano rimborsate alla successiva data di rimborso e, nel peggiore dei casi, restino in circolazione per sempre.

Tabella 2: Caratteristiche principali degli AT1 nell’ambito della struttura del capitale bancario

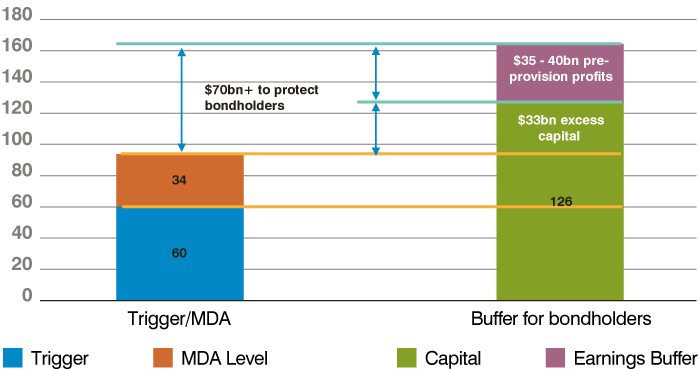

In teoria, la perdita di capitale e il rischio cedolare appaiono intollerabili poiché comportano gravi conseguenze. In pratica, le banche operano con livelli di capitale superiori alla soglia del trigger o MDA, pertanto tali rischi sono remoti. Per esempio, nel 2° trimestre del 2023 HSBC aveva un indice di solidità CET1 del 14,7%, rispetto a una soglia MDA del 10,9% e a un trigger del 7%. In termini assoluti, ciò corrisponde a capitale in eccesso rispettivamente per 33 miliardi e 66 miliardi di dollari. Se aggiungiamo gli utili prima degli accantonamenti previsti per circa 35-40 miliardi di dollari (ovvero gli utili disponibili per assorbire le perdite su crediti o di altro tipo) nel periodo 2023-2025, la capacità di assorbire le perdite è di circa 70 miliardi di dollari prima di considerare il rischio delle cedole degli AT1. Per intenderci, ciò corrisponde a circa 8 volte i fondi per perdite su crediti accantonati nel 2020 durante la pandemia da COVID-19.

Figura 1: Gli utili e il capitale di HSBC a tutela dei detentori di AT1 sono abbondanti

È raro che gli AT1 delle banche europee vengano svalutati, è accaduto solamente due volte finora, con Banco Popular nel 2017 e con Credit Suisse (CS) nel 2023. Il caso Credit Suisse ha diffuso la preoccupazione che gli AT1 potessero far riemergere i timori di perdita del capitale, oltre al rischio cedolare e, in ultima analisi, il rischio di estensione. Tali eventi hanno riacceso il dibattito sulla continuità e solidità finanziaria degli AT1, ovvero sulla capacità di questi strumenti di assorbire le perdite prima di un salvataggio finanziario (e potenzialmente prima degli azionisti). In pratica, le svalutazioni sono avvenute perché le autorità hanno esercitato i loro poteri (valutazione di fattibilità), per eventi di risoluzione effettiva o parziale, mentre il dibattito sulla gerarchia dei creditori è stato chiuso rapidamente nell’Unione Europea e nel Regno Unito. Considerata la capacità limitata delle autorità di imporre le perdite ai detentori di AT1 senza danneggiare gli azionisti, il rischio di continuità è sostanzialmente teorico (al di fuori della Svizzera). Per quanto si possa dire che il rischio cedolare è una possibile fonte di rischio di continuità, in pratica non è mai successo, neppure prima della svalutazione degli AT1.

Dislocazione delle valutazioni: troppo alte, ma si normalizzeranno

Con uno spread superiore ai 500 p.b. (option-adjusted spread rispetto ai titoli del Tesoro) e un rendimento del 10% circa, è difficile trovare delle lacune negli AT1. Dopo il caso Credit Suisse, la prima fase di rinascita degli AT1, la loro sopravvivenza è praticamente assicurata: gli spread, per quanto elevati, sono ancora accettabili per gli emittenti che intendono rifinanziare le obbligazioni esistenti. Ciononostante, gli AT1 sono rimasti indietro da inizio anno, poiché gli spread sono ancora molto ampi (circa 100 p.b.) rispetto ai livelli di febbraio, mentre investment grade e high yield sono intorno ai minimi. Se sarà sostenuta dai fondamentali, la fase 2 ovvero la normalizzazione degli spread su livelli più bassi sarà meno difficile.

Con un track record di circa dieci anni inizia a emergere uno scenario positivo sul fronte dei rischi nel mercato degli AT1, sebbene il 2023 abbia rappresentato un’eccezione. Cerchiamo di contestualizzare i circa 19 miliardi di dollari di AT1 svalutati: equivalgono a una perdita annualizzata inferiore all’1% nel periodo 2014/2023 (nonostante le fasi di perdita che sono state rarissime in un’asset class relativamente concentrata). Il mercato high yield offre un buon termine di paragone sul fronte del rischio d’insolvenza. In questo momento, gli AT1 offrono un rendimento più alto dell’1,5% rispetto al segmento high yield globale con perdite di gran lunga inferiori (vedi figura qui di seguito). Gli AT1 scambiano su livelli storicamente elevati rispetto al mercato high yield, e una correzione è probabile dato che il mercato degli AT1 continua a registrare perdite contenute.

Figura 2: Gli AT1 delle banche europee offrono rendimenti più alti con perdite inferiori ai dati storici.

Un’altra curiosità da segnalare è che la turbolenza del settore bancario negli Stati Uniti non ha inciso in misura rilevante sui prezzi delle azioni privilegiate delle banche americane, l’equivalente dei CoCo AT1 nella regione. Nonostante tre fallimenti bancari siano tra i cinque più gravi avvenuti negli Stati Uniti, che hanno spazzato via azioni privilegiate per circa 8 miliardi di dollari, le azioni privilegiate statunitensi hanno dimostrato capacità di resistenza.

Gli emittenti europei di alta qualità, in questo momento, devono pagare circa 100 p.b. in più per emettere AT1 rispetto alle banche statunitensi equivalenti. Per esempio, BNP ha emesso un CoCo AT1 ad agosto con un rendimento dell’8,5% rispetto al 7,5% di Goldman Sachs qualche giorno dopo.

Paradossalmente, le banche europee hanno dimostrato di essere immuni ad alcune problematiche che devono invece affrontare i grandi istituti bancari statunitensi. I risultati delle banche europee nel 1° e del 2° trimestre hanno confermato le previsioni: non ci sono stati deflussi rilevanti nei depositi, le perdite non realizzate nei portafogli obbligazionari non destano preoccupazione, le esposizioni nel settore immobiliare commerciale sono limitate e si concentrano sugli immobili di alta qualità. Un esempio del divario tra i sistemi bancari è quello di Bank of America che, da sola, ha accumulato più perdite non realizzate nel suo portafoglio obbligazionario al costo ammortizzato (titoli di Stato di alta qualità detenuti per la liquidità) rispetto all’intero settore bancario nell’Eurozona (circa 100 miliardi di euro rispetto a circa 80 miliardi di euro).

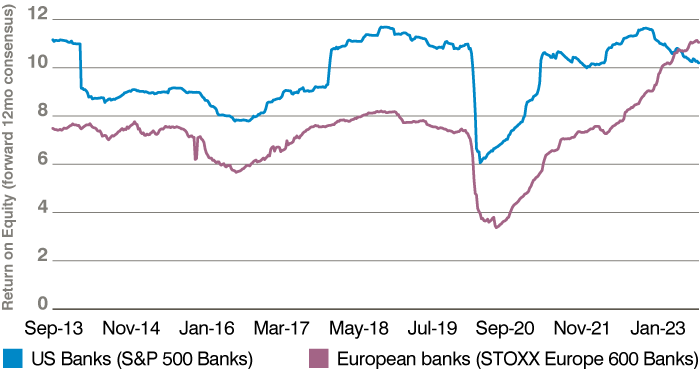

Gli utili del 1° e del 2° trimestre hanno inoltre evidenziato un punto di forza delle banche europee, ovvero una robusta redditività. Dopo dieci anni con un ROE poco brillante rispetto alle controparti statunitensi, le banche europee oggi prevedono di realizzare una redditività del capitale più elevata.

A prescindere dagli sviluppi della fase di accelerazione degli utili bancari, come obbligazionisti conta più il portafoglio dei flussi. Un ROE previsto del 10-11% circa nel 2023-2025 è positivo per gli obbligazionisti poiché crea un’ottima riserva di utili per assorbire le possibili perdite. La maggior parte delle banche europee potrebbe assorbire perdite come quelle della crisi finanziaria globale solamente grazie agli utili, e questo è un aspetto positivo per il credito.

Gli indicatori di credito del settore, secondo noi, non sono mai stati così solidi: coefficienti di capitale sui massimi storici, sofferenze limitate dopo la crisi nell’Eurozona, utili robusti. Ce lo ricorderanno le future pubblicazioni dei risultati.

Figura 3: Le banche europee stanno generando finalmente utili robusti (ROE di consensus per i prossimi 12 mesi)

I successi nei rimborsi degli AT1 non si possono ignorare per sempre.

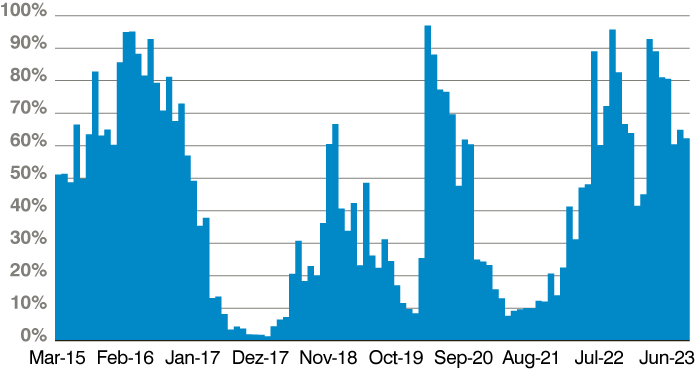

Il rischio di estensione è un altro tema in cui percezione e realtà non coincidono. Ciò è ancora più evidente considerato che il 2023 non sarà ricordato come un’eccezione: il 92% degli AT1 con la prima data di rimborso nel 2023 finora è stato rimborsato. Messo a confronto con il 94% circa nel lungo termine, ci porta a concludere che su 117 miliardi di dollari di AT1 che hanno raggiunto la prima data di rimborso dalla nascita di questo mercato, 109 miliardi di dollari sono stati rimborsati.

In previsione del 2024, su circa 30 miliardi di dollari di AT1 da rimborsare, almeno l’80% dovrebbe essere rimborsato (secondo una stima conservativa), e molto probabilmente le obbligazioni rimborsate nel 2024 saranno più del 90%.

In tale scenario, che prevede che le obbligazioni verranno rimborsate alla prima data di rimborso, il rischio di estensione previsto riflette invece prospettive poco positive. Circa il 70% degli AT1 è prezzato al valore perpetuo e ciò riflette il timore sulla capacità degli investitori di rifinanziare le obbligazioni.

L’esperienza del 2023 conferma che i mancati rimborsi sono un’eccezione più che una regola. Per il 2024, tra gli AT1 che sono già stati prefinanziati, quelli che potrebbero essere sostituiti a un costo analogo o inferiore, buona parte delle richieste di rimborso sono al sicuro. Inoltre, se consideriamo che la maggior parte delle banche europee intende pagare un costo incrementale e che le banche sono in grado di procedere coi rimborsi senza rifinanziare attingendo al capitale in eccesso, l’incertezza sul fronte dei rimborsi è scarsa.

Ciò rafforza la tesi per cui le valutazioni degli AT1 sono convenienti rispetto alle azioni privilegiate americane, dato che l’approccio delle banche europee favorevole agli obbligazionisti è diverso da quello degli istituti americani che sono più concentrati sulla massimizzazione del valore per gli azionisti. Un maggior grado di certezza per i rimborsi dovrebbe portare a un premio per il rischio più basso e quindi anche a spread più ristretti, a parità delle altre condizioni.

Figura 4: Nonostante i risultati eccezionali, circa due terzi degli AT1 potrebbero saltare la prossima data di rimborso

A nostro giudizio, i CoCo AT1 restano interessanti, con un’evidente dislocazione tra fondamentali e valutazioni. Il catalizzatore rappresentato dallo “status quo”, utili robusti nel settore nei prossimi trimestri con obbligazioni rimborsate alla pari, lasciano presagire la normalizzazione degli spread. Gli investitori in AT1 beneficiano di un carry molto alto, mentre il potenziale di restringimento degli spread e di repricing al rimborso delle obbligazioni consente l’aumento dei prezzi, con un rendimento complessivo ragguardevole nei prossimi 12/24 mesi.

Le informazioni contenute nel presente documento sono fornite a titolo puramente informativo e non costituiscono una consulenza di investimento. Le opinioni e le valutazioni contenute nel presente documento possono cambiare e riflettono il punto di vista di GAM nell'attuale contesto economico. Non si assume alcuna responsabilità per l'accuratezza e la completezza delle informazioni contenute nel presente documento. Le performance passate non sono un indicatore delle tendenze attuali o future. Gli strumenti finanziari citati sono forniti a scopo puramente illustrativo e non devono essere considerati un'offerta diretta, una raccomandazione di investimento o una consulenza di investimento o un invito a investire in qualsiasi prodotto o strategia di GAM. Il riferimento a un titolo non costituisce una raccomandazione ad acquistare o vendere quel titolo. I titoli elencati sono stati selezionati dall'universo dei titoli coperti dai gestori di portafoglio per aiutare il lettore a comprendere meglio i temi presentati. I titoli inclusi non sono necessariamente detenuti da alcun portafoglio, non rappresentano alcuna raccomandazione da parte dei gestori di portafoglio né una garanzia di realizzazione degli obiettivi. I riferimenti a indici e benchmark sono illustrazioni ipotetiche di rendimenti aggregati e non riflettono la performance di alcun investimento reale. Gli investitori non possono investire in indici che non riflettono la deduzione delle commissioni del gestore degli investimenti o di altre spese di negoziazione. Tali indici sono forniti solo a scopo illustrativo. Gli indici non sono gestiti e non comportano commissioni di gestione, costi di transazione o altre spese associate a una strategia di investimento. Pertanto, i confronti con gli indici hanno dei limiti. Non è possibile garantire che un portafoglio corrisponda o superi un particolare indice o benchmark.

Questo articolo contiene dichiarazioni previsionali relative agli obiettivi, alle opportunità e alla performance futura del mercato statunitense in generale. Le dichiarazioni previsionali possono essere identificate dall'uso di parole come "credere", "aspettarsi", "anticipare", "dovrebbe", "pianificato", "stimato", "potenziale" e altri termini simili. Esempi di dichiarazioni previsionali sono, a titolo esemplificativo e non esaustivo, le stime relative alle condizioni finanziarie, ai risultati delle operazioni e al successo o meno di una particolare strategia di investimento. Tutte sono soggette a vari fattori, tra cui, a titolo esemplificativo, le condizioni economiche generali e locali, l'evoluzione dei livelli di concorrenza all'interno di determinati settori e mercati, le variazioni dei tassi d'interesse, le modifiche legislative o regolamentari e altri fattori economici, competitivi, governativi, normativi e tecnologici che influenzano le operazioni di un portafoglio e che potrebbero far sì che i risultati effettivi differiscano materialmente dai risultati previsti. Tali dichiarazioni sono di natura previsionale e comportano una serie di rischi noti e ignoti, incertezze e altri fattori e, di conseguenza, i risultati effettivi potrebbero differire materialmente da quelli riflessi o contemplati in tali dichiarazioni previsionali. Si invitano i potenziali investitori a non fare eccessivo affidamento su qualsiasi dichiarazione o esempio di previsione. Nessuno di GAM, né delle sue affiliate o dei suoi principali, né di qualsiasi altra persona fisica o giuridica si assume l'obbligo di aggiornare le dichiarazioni previsionali a seguito di nuove informazioni, eventi successivi o qualsiasi altra circostanza. Tutte le dichiarazioni contenute nel presente documento si riferiscono esclusivamente alla data in cui sono state rilasciate.