Künstliche Intelligenz (KI) und maschinelles Lernen (ML) zählen zu den umwälzendsten modernen Technologien, und wir stehen am Anfang ihrer Anwendung bei der Kreditvergabe. Kevin Kruczynski von GAM Investments erläutert, warum dies seiner Meinung nach sowohl für Kreditnehmer als auch für Banken positive Auswirkungen haben könnte.

20. Mai 2022

Klicken Sie hier, um den vollständigen Newsletter des Disruptive Strategist zu lesen. (Nur in englischer Sprache verfügbar)

Vor einer Generation war die Gewährung eines Kredits ein Privileg, das jemandem gewährt wurde, der ein persönliches Verhältnis zum Bankdirektor vor Ort haben musste, der in der Lage war, den Charakter und die finanzielle Situation einer Person zu beurteilen, bevor er über die Zusage eines Kredits entschied. Im Laufe der Jahre hat diese Art der persönlichen Bankbetreuung an Bedeutung verloren, die Filialnetze der Banken schrumpften, während Kredite allgegenwärtig und für mehr Menschen denn je verfügbar geworden sind. Ein grosser Teil dieses Wandels wurde durch Kreditauskunfteien ermöglicht, die die Kreditaktivitäten von Personen anhand etablierter Modelle überwachen, um deren Kreditwürdigkeit zu bewerten. Eine höhere Bonitätseinstufung eröffnet in der Regel ein breiteres und günstigeres Spektrum an Kreditmöglichkeiten.

In den USA führte FICO im Jahr 1989 einen Algorithmus zur Kreditwürdigkeitsprüfung ein, der fünf Variablen zur Berechnung der Kreditwürdigkeit einer Person verwendet. Die Banken legten anschliessend Mindestpunktzahlen fest, anhand derer sich potenzielle Kreditnehmer für erstklassige Kreditprodukte qualifizieren konnten. Dieses System ist in den meisten Kreditabteilungen fest verankert, und bis vor kurzem gab es kaum Anreize, diese Vorgehensweise weiterzuentwickeln und neuere Technologien einzusetzen. Das Hauptproblem besteht darin, dass aufgrund der Starrheit und der Verzerrungen des Systems vollkommen valide Kreditantragsteller durch das Raster fallen. Schätzungsweise 80 % der Amerikaner sind noch nie mit der Bedienung eines Kredits in Verzug geraten, doch nur 49 % erhalten über das derzeitige System Zugang zu erstklassigen Krediten.1 Im Ergebnis wird zahlreichen Kreditnehmer, die den Willen und die Mittel zur Rückzahlung haben, der Zugang zu erstklassigen Produkten verweigert, so dass sie gezwungen sind, teurere Subprime-Kreditalternativen zu nutzen, während den Banken erhebliche Einnahmen und Wachstumsaussichten entgehen.

Mittlerweile existieren neuere KI- und ML-gestützte Ansätze der Kreditwürdigkeitsprüfung, anhand derer sich die Kreditwürdigkeit einer Person korrekter beurteilen lässt. Die neuesten KI-gesteuerten Modelle berücksichtigen mehr als 1500 Datenpunkte, einschliesslich Informationen aus sog. “digitalen Fussabdrücken” und sozialen Medien. Diese Verfahren nutzen eine schlankere und modernere Cloud-basierte Infrastruktur, die deutlich einfacher und kostengünstiger zu pflegen ist als die Altsysteme der meisten Banken. Dies erleichtert die Einhaltung gesetzlicher Vorschriften und hilft bei der Aufdeckung von Betrug. Eine Analyse von McKinsey2 zeigt, dass Banken, die neuere Kreditvergabemodelle eingeführt haben, ihre Erträge um bis zu 15 % steigern und die Ausfallraten um bis zu 40 % senken konnten, was durch eine Kombination aus besserer Kundenerfahrung, höheren Akzeptanzraten, niedrigeren Kundenakquisitionskosten und geringeren Ausfallraten erreicht wurde. Hinzu kommt der Nebeneffekt, dass die Arbeitsabläufe und Prozesse gestrafft werden konnten.

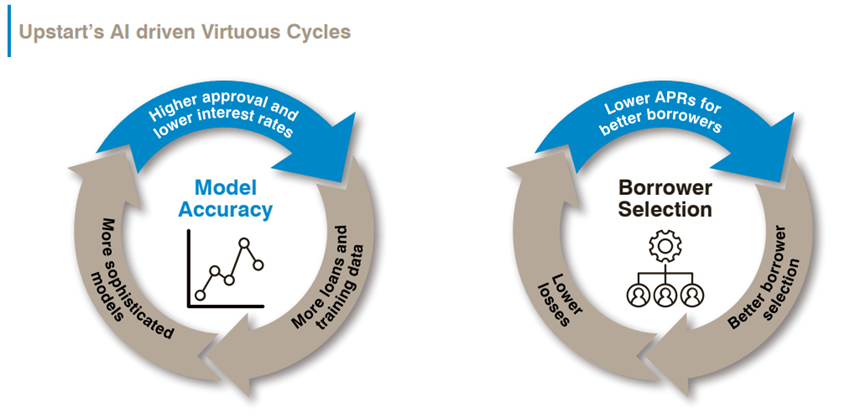

Allein in den USA existieren mehr als 4000 Banken. Wir sind davon überzeugt, dass nur sehr wenige das notwendige Geschäftsvolumen aufweisen, um firmeneigenen Systeme der neuesten Technologiegeneration zu entwickeln, und noch weniger die Anziehungskraft ausstrahlen, um die besten Talente aus dem Silicon Valley anzuziehen. Es zeichnen sich einige interessante Geschäftsmodelle ab. Von diesen scheint Upstart eine Schlüsselrolle in diesem Bereich einzunehmen, da deren plattformbasierter Ansatz allmählich eine kritische Masse erreicht. Das Unternehmen wurde vor zehn Jahren von ehemaligen Google-Mitarbeitern gegründet, die den Kreditentscheidungsprozess unter der Prämisse revolutionieren wollten, moderne Informatik und neueste Technologien zur Verbesserung der Ergebnisse einzusetzen. Die Zahl der Variablen in ihren Algorithmen liegt inzwischen bei über 1500, Tendenz steigend. Dies trägt zu einem positiven Kreislauf bei, denn je mehr Kredite über Upstart vergeben werden, desto genauer wird der Algorithmus, und die bisherigen Ergebnisse stimmen zuversichtlich: mehr Kreditnehmer erhalten Zusagen und die Ausfallraten sind niedriger. Anstatt die Kredite in den eigenen Büchern zu halten und das Kreditrisiko zu übernehmen, kooperiert Upstart mit Banken, die mit Hilfe der Upstart-Technologie beabsichtigen Kredite zu vergeben. Derzeit sind 30 Banken auf der Plattform vertreten, und man hofft, diese Zahl innerhalb eines Jahres auf über 100 erhöhen zu können. Klar ist, dass die Wachstumsperspektive lang ist, denn je mehr Kredite mit der Technologie bewilligt werden, desto mehr Beweise für positive Ergebnisse werden erbracht und desto mehr Vertrauen werden die Banken in diese Technologie setzen.

2Quelle: Designing next-generation credit-decisioning models, McKinsey & Company, 2. Dezember 2021.

Die in diesem Dokument enthaltenen Informationen dienen lediglich zu Informationszwecken und stellen keine Anlageberatung dar. Die in diesem Dokument enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Für die Richtigkeit und Vollständigkeit der Informationen wird keine Haftung übernommen. Es gibt keine Garantie, dass die Prognosen eintreffen werden. Die genannten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung zu verstehen. Vermögenswerte und Allokationen können sich ändern. Die Wertentwicklung in der Vergangenheit ist kein Indikator für die aktuelle oder zukünftige Entwicklung.