Mortgage-Backed Securities - Die vorrangigen Anleihen, auf die wir uns konzentrieren, sind durch solide Hypotheken mit hohem Eigenkapital und geringem Ausfallrisiko abgesichert

Dezember 2023

Der US-Wohnungsmarkt hat sich uneinheitlich entwickelt; die Hauspreise steigen, aber der Anstieg der Hypothekenzinsen stellt eine Herausforderung für den Wohnungsmarkt dar. Die Erschwinglichkeit von Einfamilienhäusern hat sich für Erstkäufer erheblich verschlechtert. Die Preise für Einfamilienhäuser sind zunächst leicht gesunken, dann aber in diesem Jahr sieben Monate lang gestiegen, was vor allem auf die Angebotsknappheit bei Kauf- und Mietwohnungen sowie auf den Nachholbedarf der Millennials zurückzuführen ist, die neue Haushalte gründen.

Die Leerstandsquoten sind auf einem historischen Tiefstand, und angesichts des starken Wachstums bei der Haushaltsbildung ist ein nachhaltiger Anstieg des Wohnungsneubaus erforderlich. Die derzeitige Zunahme des Baus von Einfamilienhäusern reicht nicht aus, um die starke Nachfrage zu decken. Aus diesem Grund erwarten wir eine starke Unterstützung der Hauspreise, selbst wenn wir einen erheblichen wirtschaftlichen Abschwung erleben. In unserem Basisszenario für 2024 gehen wir von einem moderaten Rückgang der Hypothekenzinsen und einer Stabilisierung der Preise aus, da der Wohnungsmarkt weiterhin durch knappe Bestände eingeschränkt wird.

Wir favorisieren Wertpapiere, die in der Kapitalstruktur vorrangig sind und durch bewährte Hypotheken besichert sind, die vor der globalen Finanzkrise von 2007-2008 ausgegeben wurden, während die Hausbesitzer über ein erhebliches Eigenkapital in ihren Häusern verfügen. Dies stellt einen starken Anreiz für Hausbesitzer dar, ihre Hypothekenzahlungen auch in finanziell angespannten Zeiten fortzusetzen, um eine Zwangsversteigerung zu vermeiden. Diese Wertpapiere bieten im Falle eines Hauspreisverfalls oder einer Rezession einen deutlich höheren Schutz vor Zahlungsausfällen als neuere Hypotheken.

Wir glauben, dass die Aussichten für diese Wertpapiere aus mehreren Gründen positiv sind:

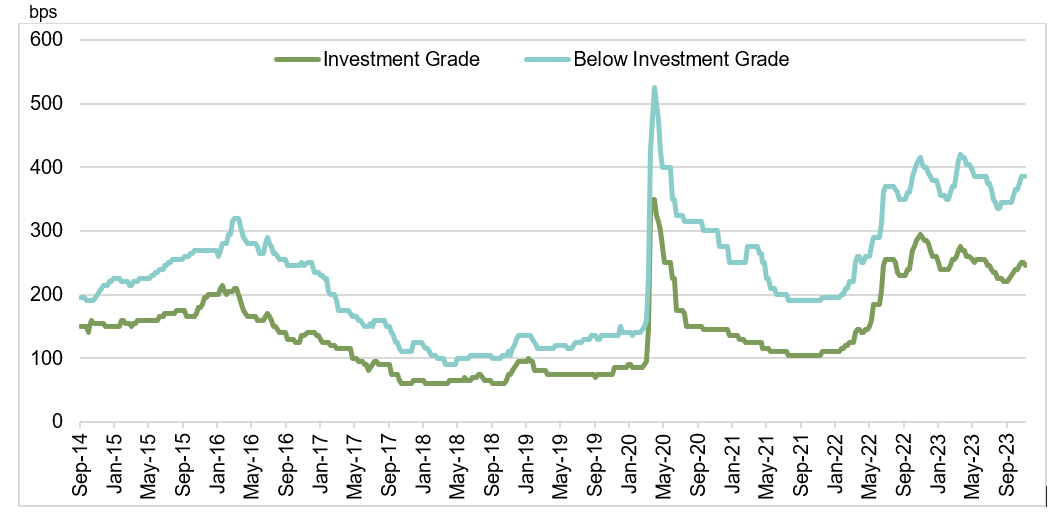

- Die Spreads für ältere Residential Mortgage-Backed Securities (RMBS) liegen am oberen Ende der historischen Spanne

- Starke zugrunde liegende Hypothekendarlehen in älteren RMBS

- Defensive Positionierung auch in einer Rezession

Die derzeit weiten Spreads erlauben die Möglichkeit von Kapitalgewinnen zusätzlich zum Carry. Neben der soliden Bonität ist unserer Meinung nach einer der wichtigsten Katalysatoren für eine Spread-Einengung das schwindende Angebot an RMBS-Neuemissionen im derzeitigen Hochzinsumfeld.

Ältere RMBS-Spreads

Nicht-Agentur

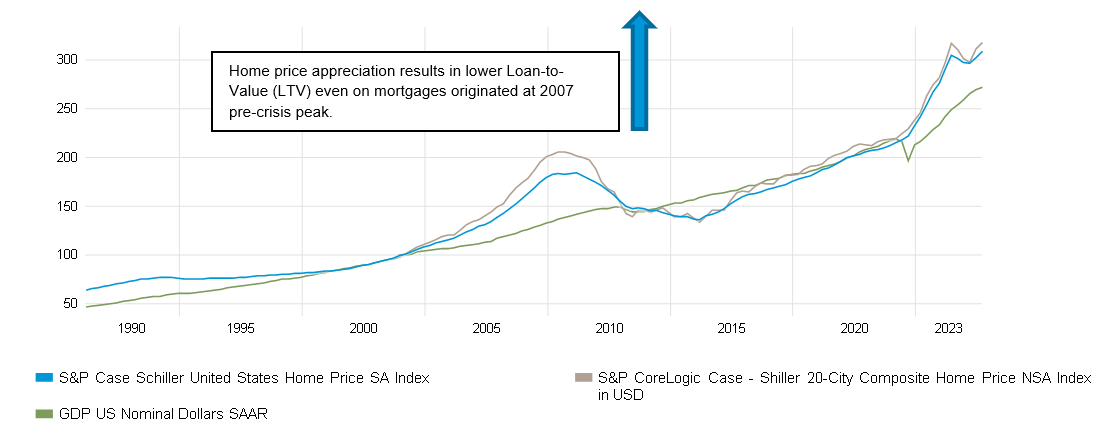

Hypotheken, die vor 2009 aufgenommen wurden, verzeichneten in den letzten 15 Jahren eine starke Wertsteigerung der Immobilienpreise (HPA). Im Durchschnitt hat ein Hypothekendarlehen, das zum Höchststand vor der Krise im Jahr 2007 vergeben wurde, einen Wertzuwachs von über 50 % erfahren. Der Anstieg des zugrundeliegenden Immobilienwerts verbessert die Performance der Hypotheken durch niedrigere Ausfallquoten und höhere Rückzahlungsquoten im Falle eines Ausfalls.

S&P Case Schiller Vereinigte Staaten Hauspreis SA Index

Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends.

Die vorrangigen Anleihen, auf die wir uns konzentrieren, sind durch solide Hypotheken mit hohem Eigenkapital und geringem Ausfallrisiko unterlegt, wie oben beschrieben. Die derzeitige Wirtschaftslage mit niedriger Arbeitslosigkeit, geringer Verschuldung der Haushalte und hohen Ersparnissen spricht ebenfalls für die Kreditwürdigkeit der Wertpapiere, selbst im Falle einer Rezession. Darüber hinaus verfügt die durchschnittliche Hypothek, in die wir investieren, über ein ausreichendes Wertpolster, um einem potenziellen Rückgang der Immobilienpreise standzuhalten, der das Ausmass des GFC übersteigt.

Die hierin enthaltenen Informationen dienen nur zu Informationszwecken und sind nicht als Anlageberatung zu verstehen. Die hierin enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Für die Richtigkeit und Vollständigkeit der hierin enthaltenen Informationen wird keine Haftung übernommen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die erwähnten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder als Aufforderung zur Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die Erwähnung eines Wertpapiers stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die aufgeführten Wertpapiere wurden aus dem von den Portfoliomanagern abgedeckten Wertpapieruniversum ausgewählt, um dem Leser ein besseres Verständnis der dargestellten Themen zu ermöglichen. Die aufgeführten Wertpapiere werden nicht notwendigerweise von jedem Portfolio gehalten und stellen weder Empfehlungen der Portfoliomanager noch eine Garantie für die Verwirklichung der Ziele dar.

Dieses Material enthält zukunftsgerichtete Aussagen in Bezug auf die Ziele, Möglichkeiten und die zukünftige Performance des US-Marktes im Allgemeinen. Zukunftsgerichtete Aussagen können durch die Verwendung von Worten wie "glauben", "erwarten", "antizipieren", "sollten", "geplant", "geschätzt", "potenziell" und anderen ähnlichen Begriffen gekennzeichnet sein. Beispiele für zukunftsgerichtete Aussagen sind u.a. Schätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den Erfolg oder Nichterfolg einer bestimmten Anlagestrategie. Sie unterliegen verschiedenen Faktoren, einschließlich, aber nicht beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen, Veränderungen des Wettbewerbs innerhalb bestimmter Branchen und Märkte, Änderungen der Zinssätze, Änderungen in der Gesetzgebung oder Regulierung sowie andere wirtschaftliche, wettbewerbsbezogene, staatliche, regulatorische und technologische Faktoren, die sich auf die Geschäftstätigkeit eines Portfolios auswirken und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind zukunftsorientiert und beinhalten eine Reihe von bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, und dementsprechend können die tatsächlichen Ergebnisse erheblich von denen abweichen, die in solchen zukunftsorientierten Aussagen widergespiegelt oder in Erwägung gezogen werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich nicht auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten. Weder GAM noch eine seiner Tochtergesellschaften oder Direktoren noch eine andere natürliche oder juristische Person übernimmt eine Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, späterer Ereignisse oder anderer Umstände zu aktualisieren. Alle hierin gemachten Aussagen beziehen sich nur auf das Datum, an dem sie gemacht wurden.