Schwellenländeranleihen - Ein Blick auf die Renditen und die wichtigsten Einflussfaktoren - Inflation und Leitzinsen - gibt uns Anlass zu Optimismus

Dezember 2023

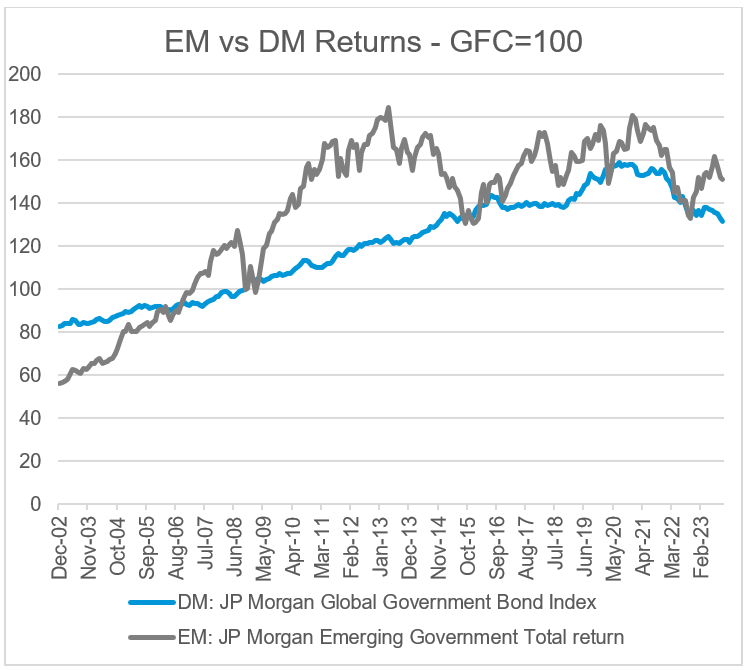

Nach einem schlechten Jahr 2022, in dem die Zinsen stiegen, schnitten Schwellenländeranleihen (EM) sowohl in Landes- als auch in Hartwährung 2023 gut ab. Zum Zeitpunkt der Erstellung dieses Berichts hatten beide Anlageklassen die Staatsanleihen der Industrieländer (DM), die US-Treasuries (die zugegebenermassen ein schlechtes Jahr hatten) und die Investment-Grade-Unternehmensanleihen übertroffen; Schuldtitel in lokaler Währung übertrafen auch die US-Hochzinsanleihen, trotz eines indifferenten Jahres für den Dollar.

Grund zum Optimismus

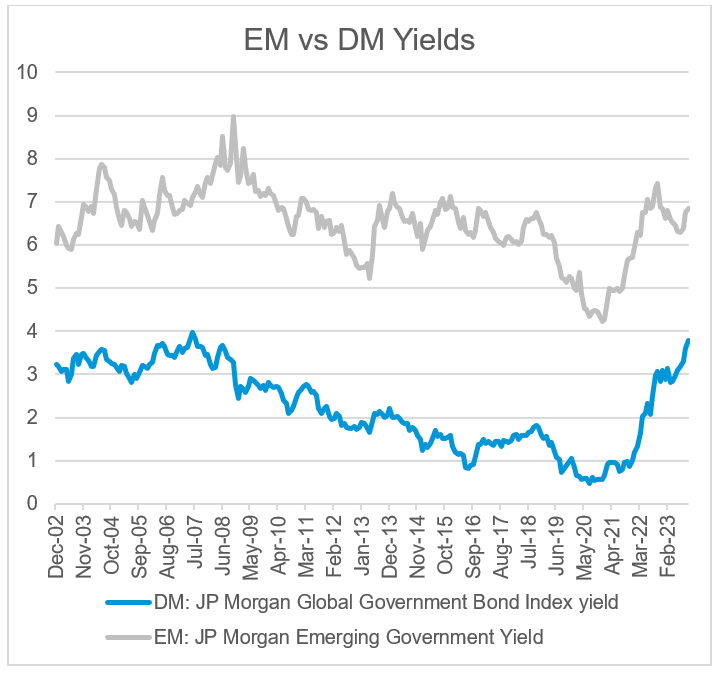

In den beiden Kalenderjahren, in denen die Zinssätze weltweit angehoben wurden, haben die Schwellenländer eine solide Performance gezeigt. Eine Rallye Ende 2022 (als die DM-Zinsen weiter stiegen) bedeutete, dass die EM-Zinsen im Laufe des Jahres 2022 weniger stark stiegen als die DM-Zinsen. Im Jahr 2023 war die Outperformance sogar noch bemerkenswerter - im November lagen die EM-Renditen mehr als 1 % unter ihrem Höchststand ein Jahr zuvor. Die DM-Renditen erreichten ihren Höchststand erst im Oktober 2023 und sind nur 25 Basispunkte von diesem Höchststand entfernt, während wir diese Zeilen schreiben.

Ein Blick auf die Renditen und die wichtigsten Einflussfaktoren - Inflation und Leitzinsen - gibt uns Anlass zu Optimismus. Die meisten unserer optimistischen Einschätzungen für 2023 haben sich bestätigt - die niedrigeren Lebensmittel- und Energiepreise wirkten sich stärker in den Schwellenländern aus, wo Rohstoffe eine grössere Rolle für den Konsum und Dienstleistungen eine geringere Rolle für die Wirtschaftstätigkeit spielen. Die Inflation ging rasch zurück, und die Zentralbanken reagierten darauf - im Allgemeinen vorsichtiger als ihre Pendants in der DM-Region, aber bis 2023 hatten selbst hawkische Institutionen wie die Zentralbanken Chiles und Brasiliens mit Zinssenkungszyklen begonnen. In den aufstrebenden Volkswirtschaften sehen wir weiterhin viel Wert. In mehreren Schwellenländern liegen die zukunftsgerichteten realen Renditen weit über den längerfristigen Durchschnittswerten, selbst wenn man eine weitere Disinflation berücksichtigt. Mexiko erscheint uns hier besonders attraktiv.

Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends.

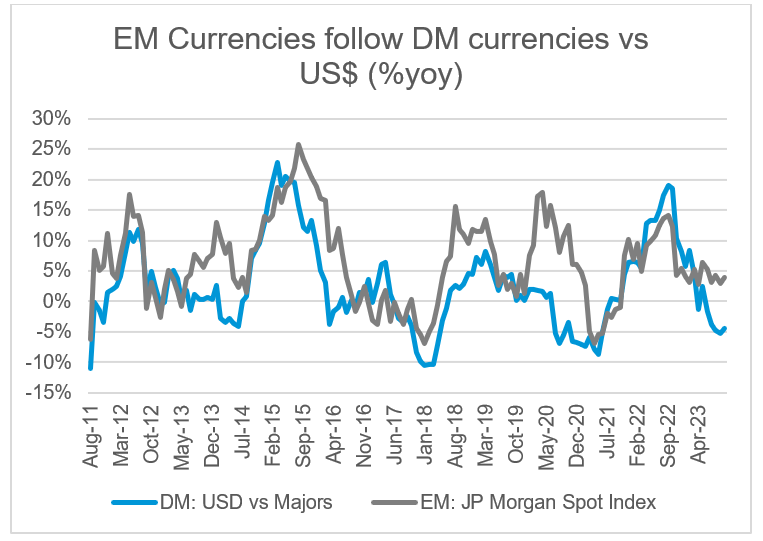

Dieses rosige Bild der Zinssituation gibt uns in zweierlei Hinsicht Anlass zur Besorgnis: Erstens haben die Währungen der Schwellenländer genug getan, um die Renditen der Schwellenländer im Vergleich zu den DM ausserhalb der USA sehr komfortabel zu halten, während die Dollar-Renditen der Dollar-Stärke ausgeliefert waren; zweitens sind die Anleihemärkte in den DM durch die Aussicht auf ein noch nie dagewesenes Nettoangebot eindeutig angespannt, da die quantitative Straffung mit der Aussicht auf eine drastische Lockerung der Finanzpolitik weltweit zusammenfällt.

Das Problem für Schwellenländeranleihen in Landeswährung ist nach wie vor das Ausmass, in dem das globale Wachstum auf die USA ausgerichtet ist. In diesem Umfeld ist der Dollar fast zwangsläufig stark, vor allem jetzt, da die USA abermals kein bedeutender Ölimporteur mehr sind (aufgrund von Fracking). Seit der globalen Finanzkrise ist der Dollar in 10 von 14 Jahren gestiegen, und die vor der Krise bestehende Outperformance von Schwellenländeranleihen in lokaler Währung gegenüber Schwellenländeranleihen in USD hat sich umgekehrt.

Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends.

Positiv ist, dass wir Spielraum für ein stärkeres chinesisches Wachstum sehen, was traditionell vor allem die Währungen der Rohstoffexporteure anhebt, aber für Europa ist es schwieriger, zuversichtlich zu sein. Die straffe Finanzpolitik und institutionelle Rigiditäten belasten weiterhin das Wachstum in der Region. Hinzu kommt die anhaltende Bedrohung durch den Abbruch der russischen Gaslieferungen. Der letzte Winter hat zwar gezeigt, dass Europa mit einem milden Winter zurechtkommt, aber der starke Anstieg des Gasverbrauchs bei einem weniger milden Winter birgt ein Risiko für den Kontinent.

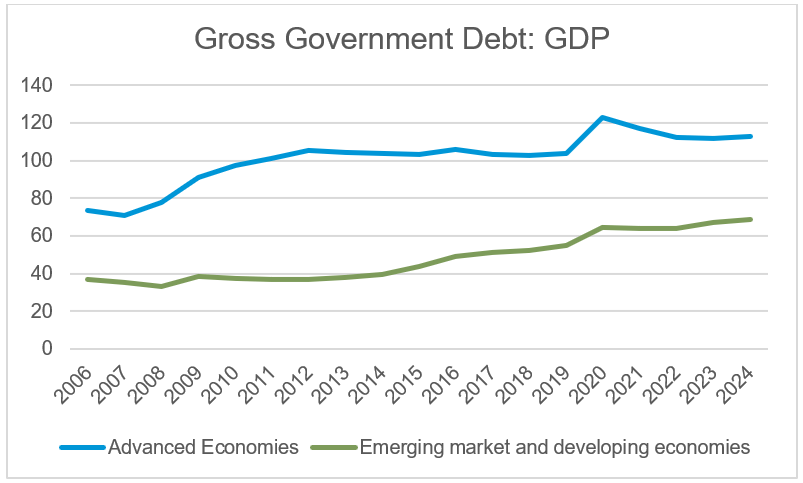

Steigende globale Staatsverschuldung

Die steigende globale Staatsverschuldung sollte auf den ersten Blick ein Pluspunkt für die Schwellenländer sein. Die Staatsverschuldung - netto oder brutto - in den Schwellenländern ist in der Regel viel niedriger als in den Industrieländern und ist seit der GFC (auch während der Covid-Pandemie) weniger gestiegen. Wir haben aus mehreren Gründen Bedenken gegen diese oberflächliche Darstellung: Eine steigende Laufzeitprämie dürfte sich nicht auf die Industrieländer beschränken; die realen Renditen sind in den Schwellenländern weiterhin höher und die Institutionen schwächer, so dass die finanzierbare Staatsverschuldung niedriger sein wird; und die Länder mit der niedrigsten Verschuldung sind zwangsläufig nicht die grossen Emittenten, wo das Marktengagement liegt. Wir erkennen Spielraum für eine gewisse Outperformance, sehen jedoch erhebliche Risiken für einen grundsätzlich günstigen Ausblick bei EM-Zinsen.

Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends.

Hartwährungsanleihen - Staatsanleihen aus Schwellenländern, die in DM-Währungen emittiert werden - entwickelten sich wie üblich sehr ähnlich wie Unternehmensanleihen mit ähnlichem Rating, die in denselben Währungen begeben werden. Wie es sich für ein starkes Jahr für Risikoanlagen gehört, schnitten die am niedrigsten bewerteten Kredite 2023 am besten ab, wobei notleidende Länder wie die Ukraine, Sri Lanka, Pakistan und Venezuela eine Rendite von über 40 % (159 % im letzten Fall) erzielten. Hier sind die Aussichten für 2024 einfacher - ohne eine Rezession oder eine Verlangsamung, die rezessionsähnliche Auswirkungen hat, sollten die sehr hohen Verzinsungen zu starken Renditen führen, wobei der schwächste Teil des Kreditstapels am besten abschneidet, auch wenn er wahrscheinlich nicht ganz so hervorragend sein wird wie im Jahr 2023.

Die hierin enthaltenen Informationen dienen nur zu Informationszwecken und sind nicht als Anlageberatung zu verstehen. Die hierin enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Für die Richtigkeit und Vollständigkeit der hierin enthaltenen Informationen wird keine Haftung übernommen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die erwähnten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder als Aufforderung zur Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die Erwähnung eines Wertpapiers stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die aufgeführten Wertpapiere wurden aus dem von den Portfoliomanagern abgedeckten Wertpapieruniversum ausgewählt, um dem Leser ein besseres Verständnis der dargestellten Themen zu ermöglichen. Die aufgeführten Wertpapiere werden nicht notwendigerweise von jedem Portfolio gehalten und stellen weder Empfehlungen der Portfoliomanager noch eine Garantie für die Verwirklichung der Ziele dar.

Dieses Material enthält zukunftsgerichtete Aussagen in Bezug auf die Ziele, Möglichkeiten und die zukünftige Performance des US-Marktes im Allgemeinen. Zukunftsgerichtete Aussagen können durch die Verwendung von Worten wie "glauben", "erwarten", "antizipieren", "sollten", "geplant", "geschätzt", "potenziell" und anderen ähnlichen Begriffen gekennzeichnet sein. Beispiele für zukunftsgerichtete Aussagen sind u.a. Schätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den Erfolg oder Nichterfolg einer bestimmten Anlagestrategie. Sie unterliegen verschiedenen Faktoren, einschließlich, aber nicht beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen, Veränderungen des Wettbewerbs innerhalb bestimmter Branchen und Märkte, Änderungen der Zinssätze, Änderungen der Gesetzgebung oder Regulierung sowie andere wirtschaftliche, wettbewerbsbezogene, staatliche, regulatorische und technologische Faktoren, die sich auf die Geschäftstätigkeit eines Portfolios auswirken und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind zukunftsorientiert und beinhalten eine Reihe von bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, und dementsprechend können die tatsächlichen Ergebnisse erheblich von denen abweichen, die in solchen zukunftsorientierten Aussagen widergespiegelt oder in Erwägung gezogen werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich nicht auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten. Weder GAM noch eine seiner Tochtergesellschaften oder Direktoren noch eine andere natürliche oder juristische Person übernimmt eine Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, späterer Ereignisse oder anderer Umstände zu aktualisieren. Alle hierin gemachten Aussagen beziehen sich nur auf das Datum, an dem sie gemacht wurden.